BSC: Lợi nhuận đột biến từ Dung Quất 2, định giá HPG đang ở mức rẻ

Theo BSC, dự án Dung Quất 2 sẽ giúp Hòa Phát tăng quy mô doanh thu thêm 60% và tăng lợi nhuận gấp 2,46 lần so với năm 2024, tăng thị phần từ 30-35% lên 40-45% cả nước.

Trong báo cáo phân tích triển vọng Tập đoàn Hòa Phát (mã HPG) mới cập nhật, Chứng khoán BIDV (BSC) cho rằng, kết quả kinh doanh của HPG sẽ phục hồi mạnh mẽ trong năm 2024 nhờ sản lượng thép nội địa tăng và diễn biến giá thép khả quan hơn. Sản lượng thép tiêu thụ tiếp tục cải thiện trong nửa cuối năm 2024 và năm 2025 nhờ thị trường bất động sản quay trở lại.

Trong tháng 4 vừa qua, BSC nhận thấy ngành thép đã có các tín hiệu tích cực. Thứ nhất, sản lượng thép nội địa của HPG tăng 30% so với tháng trước và các đại lý đang tích lũy trái vụ trong khi quý 2 thường là mùa xả hàng.

Nhấn mạnh yếu tố mùa vụ, BSC cho biết, thông thường từ tháng 12 đến tháng 3 là giai đoạn tích hàng để chuẩn bị cho tháng 4 xả hàng tiêu thụ. Việc các đại lý tích lũy vào tháng 4 là yếu tố đột biến, phần nào phản ánh nhu cầu cuối đang cải thiện và tồn kho đại lý đang ở mức thấp.

Thứ hai, biên độ dao động giảm giá thép Việt Nam đã siết lại hơn so với Trung Quốc và vẫn giữ ở mức cao hơn vùng đáy của tháng 10/2023, cho thấy sức mua đại lý đang quay trở lại.

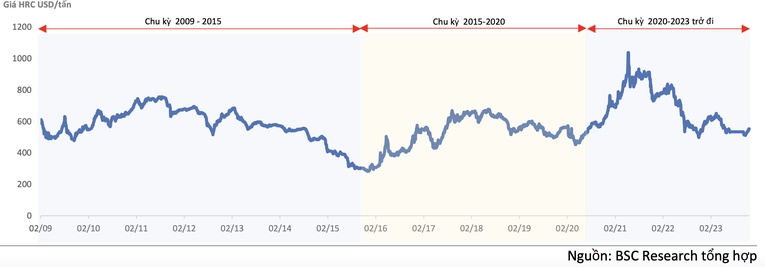

Các chu kỳ giá thép trong lịch sử.

Về biên lợi nhuận gộp của HPG, BSC cho rằng sẽ dần phục hồi về giai đoạn bình thường vào nửa đầu năm 2025. Trong quý 1/2024, lợi nhuận gộp của HPG đạt 1,8 triệu đồng/tấn thép, tương đương biên lợi nhuận gộp 13,5%. Xu hướng cải thiện biên lợi nhuận gộp sẽ tiếp tục trong thời gian tới nhờ tăng tỷ trọng đóng góp của mảng nội địa vốn có biên lợi nhuận gộp cao hơn, xu hướng giá thép đi lên.

Với biên lợi nhuận gộp thép nội địa (18% - 20%), trong khi thép xuất khẩu (8-9%) thì trong giai đoạn bình thường, BSC cho rằng HPG có thể duy trì biên lợi nhuận gộp từ 18-20%, tương đương lợi nhuận gộp/tấn đạt khoảng 3- 3,1 triệu đồng/tấn vào nửa đầu năm 2025.

Năm 2024, BSC dự báo HPG mang về doanh thu thuần 146.136 tỷ đồng (tăng 23% so với năm 2023), lợi nhuận sau thuế 13.806 tỷ đồng (tăng 102%), tương đương EPS FWD 2024 là 2.374 đồng/cp, P/E 2024 là 12,9, P/B 2024 là 1,5x.

Định giá P/B và P/E của HPG.

Với sự đóng góp của Dung Quất 2, trong năm 2025, BSC dự báo HPG sẽ ghi nhận doanh thu 190.000 tỷ đồng, lãi ròng 22.000 – 23.000 tỷ đồng. Theo đó, quy mô doanh thu tăng 30% và lợi nhuận tăng 64% so với năm 2024 dựa trên giả định công suất Dung Quất 2 giai đoạn 1 năm 2025 đạt 85%, tương ứng sản lượng tăng 26% so với cùng kỳ.

Trong năm 2026, BSC dự báo HPG sẽ ghi nhận doanh thu đạt 230.000 tỷ đồng, lãi ròng 32.000 tỷ đồng. Theo đó, quy mô doanh thu tăng 60% và lợi nhuận tăng gấp 2,46 lần so với năm 2024, dựa trên các giả định công suất năm Dung Quất 2 năm 2026 đạt 90%, tương ứng sản lượng tăng 26% so với cùng kỳ, tăng 59% so với năm 2024.

Với kịch bản cơ sở lợi nhuận sau thuế năm 2025 đạt 22.732 tỷ đồng, năm 2026 đạt 32.919 tỷ đồng, cổ phiếu HPG đang giao dịch với mức P/E FWD 2025 là 7,8x, P/B FWD 2025 là 1,3x; P/E FWD 2026 là 5,4x, P/B FWD 2026 là 1,0x.

Các chỉ số trên đều thấp hơn so với chỉ số định giá của HPG trong 1 chu kỳ thép: P/E trung bình là 7-8x, P/B trung bình là 1,5- 1,7x. Theo BSC, đây là mức rẻ để đầu tư HPG khi thời điểm đáy của chu kỳ thép đã qua trong năm 2023, HPG đang ở trước giai đoạn mở rộng mạnh mẽ, ban lãnh đạo HPG có chiến lược quản trị hàng tồn kho rất tốt.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường