BMP và NTP: Ai đang chiếm thế thượng phong?

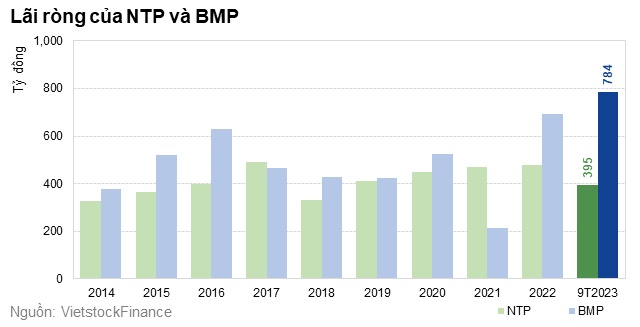

Mỗi mùa BCTC đi qua, bàn cân 2 doanh nghiệp đầu ngành nhựa - Nhựa Bình Minh (BMP) và Nhựa Tiền Phong (NTP) lại lắc lư. Cuộc đua về lợi nhuận của 2 ông lớn ngành nhựa này đã đi được 3/4 chặng đường năm 2023, có thể tóm tắt trong một câu “người lãi kỷ lục, người trên đà giảm tốc”.

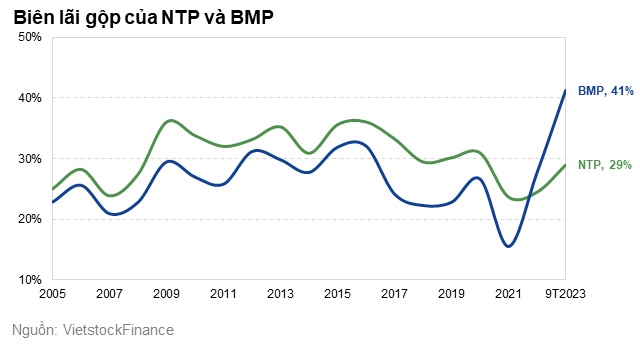

Năm 2022, Nhựa Bình Minh - thống lĩnh thị trường miền Nam, đã có cú bứt phá, vượt qua Nhựa Tiền Phong - vốn nắm chắc thị trường miền Bắc về chỉ tiêu sinh lời. Biên lãi gộp của BMP đạt 28%, lớn hơn 4% so với NTP. Đến nay, sau 9 tháng đầu năm 2023, khoảng cách đó tiếp tục được nới rộng đáng kể khi biên lãi gộp của BMP tiến lên mốc cao nhất từ trước đến nay - 41%, còn NTP chỉ nhích lên 29%.

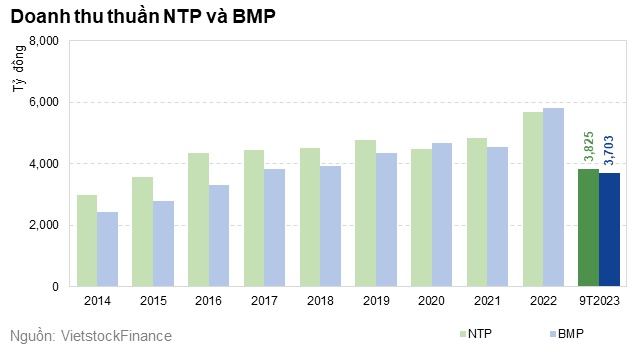

Nhưng khi xét ngược về quy mô doanh thu, trong giai đoạn 2014 - 9T2023, NTP luôn nhỉnh hơn so với BMP. Trong 3 quý đầu năm 2023, NTP có doanh thu 3,825 tỷ đồng, lớn hơn khoảng 120 tỷ đồng so với 3,703 tỷ đồng của BMP. So với cùng kỳ năm trước, cả 2 doanh nghiệp đều lần lượt đi lùi 7% và 16%, cho thấy ngành nhựa đang có những khó khăn nhất định so với năm ngoái về thị trường tiêu thụ.

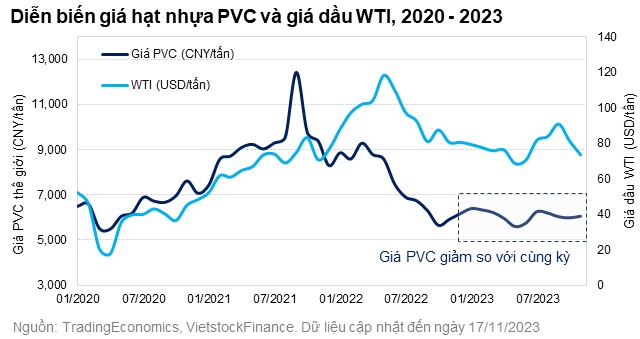

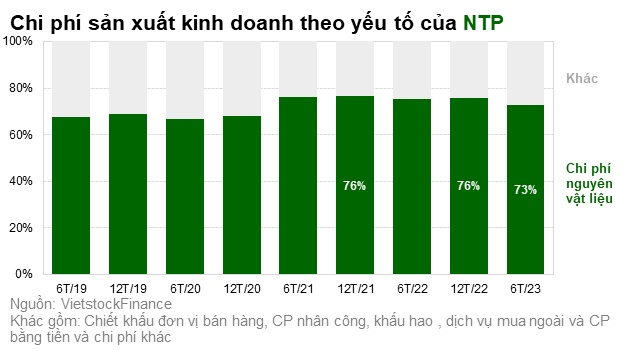

Mấu chốt của câu chuyện Nhựa Bình Minh lãi gộp lớn dù quy mô doanh thu nhỏ hơn nằm ở giá vốn hàng bán (GVHB), mà trong đó chi phí nguyên liệu đầu vào (hạt nhựa nguyên sinh như PP, PE, PVC…) chiếm tỷ trọng không hề nhỏ, trung bình khoảng 73% chi phí sản xuất của các doanh nghiệp nhựa niêm yết, theo một báo cáo của Chứng khoán FPT (FPTS) công bố năm 2019.

Mặt khác, phần lớn (từ 70 - 80%) nguồn nguyên liệu nhựa của Việt Nam phụ thuộc vào nhập khẩu. Do đó, sự thăng giáng của giá nguyên liệu nhựa thế giới sẽ ảnh hưởng tới khả năng sinh lời của doanh nghiệp. Theo đó, doanh nghiệp nào tối ưu được chi phí này sẽ có lợi thế hơn trong việc kéo giảm GVHB.

Trên thực tế, giá hạt nhựa PVC thế giới trong năm 2023 đã giảm về mức thấp hơn so với cùng kỳ, giúp biên lãi gộp của 2 ông lớn đầu ngành nhựa chỉ trong 9 tháng đầu năm 2023 đã cao hơn mức cả năm 2022.

Lợi thế của BMP

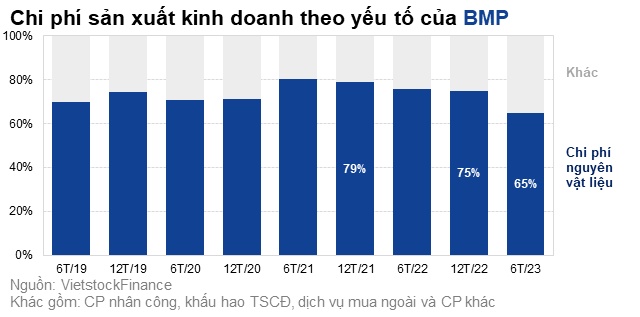

Tỷ trọng chi phí nguyên vật liệu trong chi phí sản xuất kinh doanh theo yếu tố của BMP và NTP có xu hướng giảm khá rõ từ năm 2021, một phần nguyên nhân do giá hạt nhựa thế giới giảm, phần khác nhờ vào năng lực sản xuất nguyên liệu nhựa trong nước được cải thiện rõ rệt từ năm 2019.

Theo thông tin tại Đại hội nhiệm kỳ VII (2023 - 2028) của Hiệp hội Nhựa Việt Nam (VPA), năng lực sản xuất nguyên liệu nhựa của ngành đang được cải thiện rõ rệt từ cuối năm 2019 và được kỳ vọng trong thời gian tới có thể đáp ứng được khoảng 30 - 40% nhu cầu trong nước đối với 2 loại nguyên liệu chính là PE và PP, có sự tham gia tăng công suất của một số nhà máy cung ứng lớn như Hyosung, Tập đoàn SCG của Thái Lan, Nhà máy lọc hóa dầu Nghi Sơn, Nhà máy lọc hóa dầu Bình Sơn.

Tuy nhiên, tốc độ giảm chi phí này của BMP nhanh hơn so với NTP. Cụ thể, tỷ trọng chi phí nguyên vật liệu của BMP giảm từ 79% năm 2021 xuống còn 75% vào năm 2022 và chỉ còn 65% trong 6 tháng đầu năm nay. Trong khi đó, con số này của NTP ổn định ở mức 76% trong năm 2021 - 2022 và giảm xuống còn 73% trong 6 tháng đầu năm nay.

Điểm tạo nên sự khác biệt của BMP là mức độ nội địa hóa nguồn nguyên liệu. Hiện, BMP có lợi thế trong việc nhập khẩu nguyên liệu từ công ty mẹ là Tập đoàn SCG của Thái Lan - sở hữu gián tiếp thông qua Nawaplastic Industries (nắm 54.99% vốn BMP tại cuối quý 3/2023). Ngoài ra, BMP có khả năng tăng nhập PVC từ DGC khi nhà máy Đức Giang Nghi Sơn đi vào hoạt động, nhằm tăng tỷ lệ nội địa hóa nguồn cung nguyên liệu.

Tập đoàn SCG còn là chủ đầu tư của tổ hợp hóa dầu Long Sơn (tại Bà Rịa - Vũng Tàu) giá trị đầu tư hơn 5 tỷ USD, được xem là tổ hợp hóa dầu lớn và hiện đại nhất Việt Nam. Dự án có nhà máy olefins có thể sản xuất nguyên liệu trung gian dùng để sản xuất ra hạt nhựa phục vụ công nghiệp sản xuất nhựa. Tổ hợp này dự kiến đầu năm 2024 đi vào vận hành thương mại.

Chưa kể, theo FPTS, các nhà máy hóa dầu phần lớn tập trung ở khu vực phía Nam, đặc biệt ở Vũng Tàu và Đồng Nai, chỉ có 1 nhà máy hóa dầu là BSR ở miền Trung và 1 nhà máy Nghi Sơn tại miền Bắc. Do khoảng cách về địa lý và chi phí vận chuyển lớn, các doanh nghiệp nhựa phía Bắc (như NTP) khá khó tiếp cận với nguồn nguyên liệu sản xuất trong nước mà đặc biệt là PVC và phải phụ thuộc gần như hoàn toàn vào nhập khẩu (khi tỷ giá tăng, chi phí nhập khẩu cũng tăng theo).

NTP có đòn bẩy tài chính cao hơn

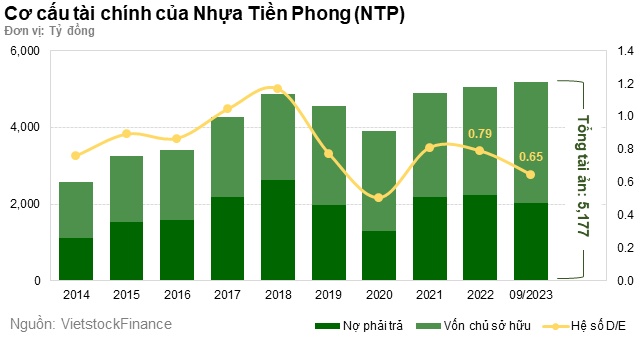

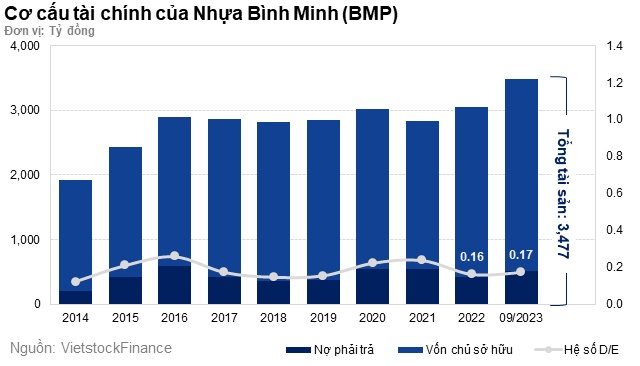

Khi xét về cơ cấu tài chính, NTP có quy mô tài sản vượt trội hơn BMP qua các năm và mở rộng quy mô khá nhanh trong giai đoạn 2014 - 2018 (giai đoạn tăng trưởng bùng nổ của ngành nhựa) và có 2 năm thu hẹp 2019 - 2020, trước khi tăng đều trở lại từ 4,900 tỷ đồng cuối năm 2021 lên 5,177 tỷ đồng tại cuối quý 3/2023, tương đương 2%. Còn BMP, sau khi mở rộng quy mô tài sản trong 2 năm đầu của giai đoạn 2014 - 2022 thì giữ khá ổn định ở mốc chưa đến 3,000 tỷ đồng, trước khi bứt tốc tăng 14%, từ hơn 3,000 tỷ đồng cuối năm 2022 lên 3,477 tỷ đồng tại cuối quý 3/2023.

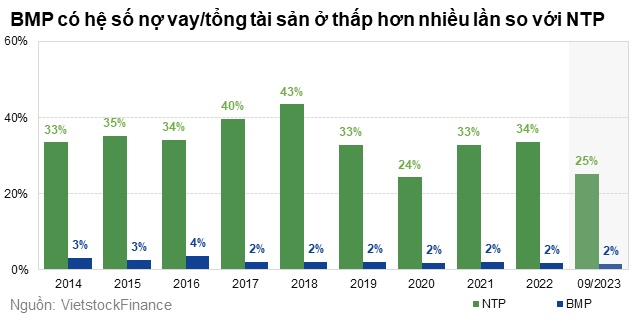

Về cấu trúc vốn, tài sản được hình thành từ nợ phải trả của NTP lớn hơn so với BMP với hệ số D/E (nợ phải trả trên vốn chủ sở hữu) của NTP tại cuối quý 3 là 0.65, còn BMP là 0.17 (phần lớn từ nguồn vốn chủ sở hữu). Chưa kể, nợ vay trên tổng tài sản của NTP cũng lớn hơn so với BMP, hàm ý áp lực chi phí lãi vay cao hơn, đặc biệt ở những giai đoạn mặt bằng lãi suất cao như năm 2023.

Theo dữ liệu từ VietstockFinance, chi phí lãi vay của NTP trong 9 tháng đầu năm 2023 ở mức gần 74 tỷ đồng (chiếm 7% lãi gộp), trong khi BMP chỉ vỏn vẹn ở mức 29 triệu đồng (không đáng kể).

Lợi nhuận diễn biến trái chiều

Quý 3/2023, cổ đông BMP có lẽ buồn một chút vì Công ty không còn “lãi kỷ lục” như 3 quý trước; lãi ròng “chỉ” tăng 19% so với cùng kỳ, lên 209 tỷ đồng. Trong khi đó, NTP lại hân hoan hơn vì có được quý tăng trưởng dương đầu tiên trong năm, lãi ròng quý 3 ở mức 148 tỷ đồng, tăng 77%.

Sau 9 tháng đầu năm, BMP lập kỷ lục lợi nhuận ròng 784 tỷ đồng - mức cao nhất Công ty có được trong vòng 10 năm qua và tăng 75% so với cùng kỳ, vượt 20% kế hoạch lợi nhuận năm (651 tỷ đồng). Trong khi đó, lãi ròng của NTP co lại 4%, còn 395 tỷ đồng. NTP đặt kế hoạch lãi trước thuế năm 2023 là 535 tỷ đồng, hiện hoàn thành được 87%, sau 9 tháng.

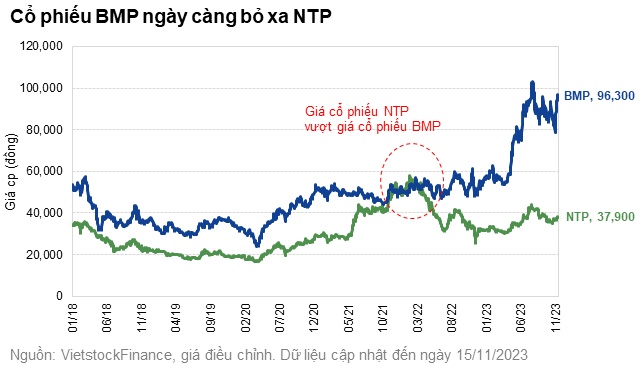

Cổ phiếu BMP ngày càng bỏ xa NTP cả về giá và hiệu suất

Với kết quả kinh doanh trong thời gian qua, nhà đầu tư có lẽ không còn quan tâm về giai đoạn cổ phiếu NTP vượt BMP về thị giá nữa (quý 4/2021 - quý 1/2022). Đây chỉ là giai đoạn tạm thời nghỉ ngơi sau thời kỳ bị ảnh hưởng của COVID-19. Từ đó, cổ phiếu NTP từ đỉnh cao khoảng 60,000 đồng/cp, rơi về còn quanh 40,000 đồng/cp. Còn cổ phiếu BMP bốc đầu tăng, phá hết đỉnh này đến đỉnh khác và nới rộng khoảng cách với cổ phiếu NTP.

“Không biết đỉnh của BMP sẽ ở đâu đây?” - một nhà đầu tư nào đó đã nói như vậy khi cổ phiếu BMP đóng cửa ở mức 103,000 đồng/cp tại ngày 25/07/2023.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận