Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

ANV – Tình hình khó khăn chưa đi qua

Là một trong những doanh nghiệp xuất khẩu và chế biến cá tra hàng đầu ở Việt Nam, ANV sở hữu chuỗi giá trị khép kín tự chủ toàn phần với công nghệ hiện đại và vùng nuôi cá rộng lớn. Nếu VHC tập trung xuất khẩu đến thị trường Mỹ, thì ANV lại đánh chiếm miếng bánh Trung Quốc rộng lớn. Vì thế, cùng là doanh nghiệp xuất khẩu cá tra nhưng mỗi doanh nghiệp lại có kì vọng khác nhau. Bài báo cáo này sẽ tập trung vào ANV với tình hình xuất khẩu sang thị trường Trung Quốc.

I. Kết quả kinh doanh Q2/24

Báo cáo Q2 của ANV cho thấy doanh nghiệp này vẫn ghi nhận lợi nhuận lỗ, nhưng mức lỗ đã nhẹ hơn cùng kỳ. Cụ thể, doanh thu quý ghi nhận 1.193 tỷ đồng – tăng trưởng 11% yoy. Do giá vốn tăng chậm hơn so với doanh thu nên lãi gộp đạt 148 tỷ đồng – tương đương mức biên lãi 12,4% và là mức cao nhất trong 1 năm trở lại đây. (Hình 1)

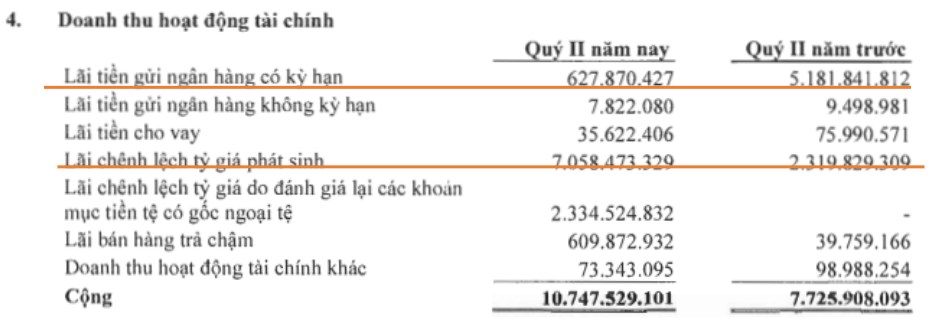

Báo cáo của ANV cũng chỉ ra, công ty ghi nhận doanh thu tài chính là 10.748 tỷ đồng, chủ yếu đến từ lãi chênh lệch tỷ giá phát sinh và đánh giá lại các khoản ngoại tệ. Tuy nhiên, mục tiền gửi ngân hàng lại giảm mạnh 90% bởi từ Q4/23 tới nay công ty đã phải rút bớt các khoản đầu tư tài chính ngắn hạn đi để tăng vốn lưu động cho doanh nghiệp. (Hình 2)

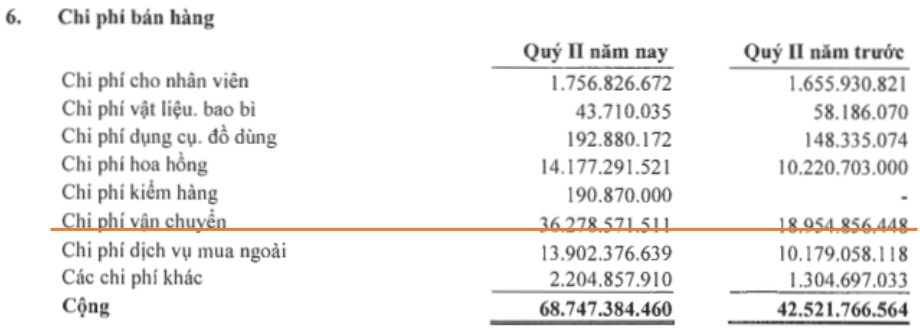

Song song với việc tăng doanh thu tài chính, các khoản mục chi phí khác cũng gia tăng đáng kể. Trong đó, chi phí bán hàng tăng 61% - đạt 68 tỷ đồng, chủ yếu đến từ việc chi phí vận chuyển tăng mạnh gấp đôi cùng kỳ. Điều này cũng khá phù hợp với diễn biến giá cước vận tải tăng mạnh do căng thẳng địa chính trị trong quý vừa qua. (Hình 3)

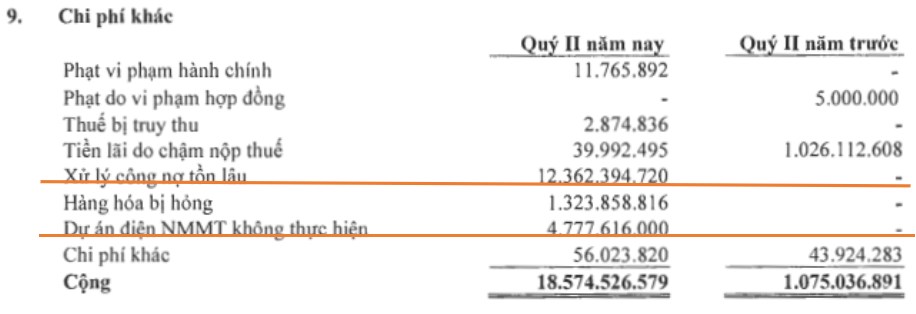

Ngoài ra, các chi phí khác cũng tăng mạnh lên mức 18 tỷ đồng theo báo cáo tự lập của doanh nghiệp. Trong đó có 2 khoản mục đáng chú ý nhất là Xử lý công nợ tồn lâu trị giá 12 tỷ đồng và chi phí cho Dự án điện NMMT không thực hiện trị giá gần 5 tỷ đồng.

Hình 4: Báo cáo tự lập

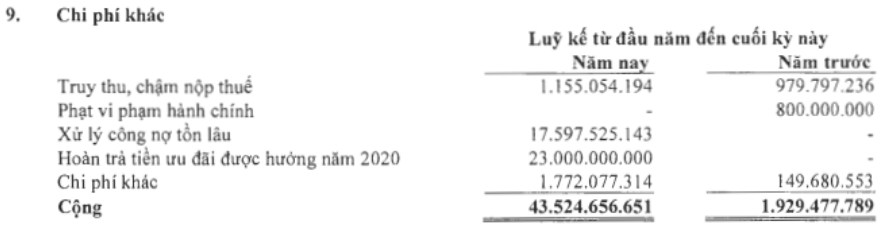

Tuy nhiên, theo báo cáo được kiểm toán thì chúng tôi thấy có ghi nhận mục Hoàn trả tiền ưu đãi được hưởng năm 2020, khiến các chi phí khác tăng mạnh lên tới 43 tỷ đồng và là lí do có sự khác biệt từ lãi sang lỗ của 2 bản báo cáo được công bố.

Hình 5: Báo cáo kiểm toán

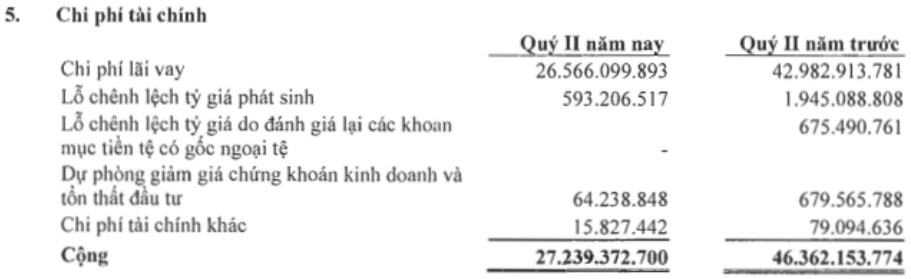

Điểm cộng là trong các nhóm chi phí, thì chi phí lãi vay đã giảm đáng kể, chỉ còn 26 tỷ đồng – giảm mạnh 38% yoy. Lỗ chênh lệch tỷ giá cũng giảm mạnh chỉ còn chưa đến 600 triệu đồng – trong khi cùng kỳ là gần 2 tỷ đồng. (Hình 6)

Tổng kết lại tình hình kinh doanh Q2 thì mặc dù doanh thu và lãi gộp có tăng trưởng tốt nhưng do các chi phí vẫn đang quá nặng nên ANV ghi nhận lỗ sau thuế là 2 tỷ đồng (theo báo cáo kiểm toán). Trong kỳ, theo báo cáo tự lập công ty đã cố gắng “giấu lỗ” nhưng báo cáo kiểm toán lại ghi nhận khoản Hoàn trả tiền ưu đãi trị giá 23 tỷ đồng. Với báo cáo này, chúng tôi cho rằng giá cổ phiếu đã phản ánh hoàn toàn tình hình kinh doanh của doanh nghiệp.

Như vậy, sau 6 tháng đầu năm, ANV đã hoàn thành 2.209 tỷ lợi nhuận doanh thu, 15 tỷ lợi nhuận sau thuế, hoàn thành lần lượt 44% và 8% kế hoạch năm. Với chúng tôi đây là một con số khá khiêm tốn với một doanh nghiệp top đầu ngành như Nam Việt. Vậy nửa năm cuối liệu có chuyển biến nào tích cực hơn hay không?

II. Liệu khó khăn đã đi qua chưa?

Nam Việt phục vụ cả thị trường nội địa lẫn xuất khẩu, trong đó thị trường xuất khẩu lớn nhất là Trung Quốc với trên 20% doanh thu, còn nội địa thì đang phát triển thông qua chuỗi Bách Hóa Xanh của MWG. Chúng tôi sẽ phân tích cụ thể về cả 2 thị trường này trong phần sau của báo cáo.

Thị trường xuất khẩu: Có thể nói, nền kinh tế tại thị trường Trung Quốc đã và đang gặp nhiều khó khăn khi người dân phải thắt chặt hầu bao do ảnh hưởng từ thị trường BĐS để lại. Ngoài ra, tỷ lệ thất nghiệp cũng tăng mạnh, đến hết tháng 8 đạt 18,8% (16 đến 24 tuổi) và 6,9% cho nhóm 25-29 tuổi. Đây là nhóm tuổi chi tiêu mạnh cho việc mua sắm nhưng với tình trạng tương đương 5 thanh niên lại có 1 người thất nghiệp thì áp lực chi tiêu bị giảm mạnh, từ đó càng làm trầm trọng thêm suy thoái kinh tế.

Để kích thích nền kinh tế, trong thời gian từ cuối tháng 9 vừa qua tới giữa tháng 10, Trung Quốc đã liên tục tung các gói kích thích kinh tế mới. Những gói cứu trợ này liên tục được đưa vào thị trường vốn, bất động sản, tiêu dùng nhằm giúp Trung Quốc đạt mục tiêu tăng trưởng GDP năm 2024 là 5%. Chúng tôi kỳ vọng với những động thái này, thị trường trọng yếu của ANV sẽ sớm vực dậy, từ đó giúp ANV duy trì được tăng trưởng doanh thu.

Link: https://vtv.vn/kinh-te/trung-quoc-tung-goi-kich-thich-kinh-te-moi-hon-300-ty-usd-20241014091608389.htm

Bên cạnh thị trường Trung Quốc, ANV cũng có xuất khẩu sang các quốc gia khác như Mỹ, EU nhưng tỷ trọng không cao. Trong thời gian vừa qua, các nhóm thị trường này mở rộng cánh cửa xuất khẩu với những doanh nghiệp như ANV, VHC sau khi loại bỏ trực tiếp hoặc duy trì mức doanh số tối thiểu với các sản phẩm xuất khẩu từ Nga. Tuy nhiên chúng tôi cũng lưu ý, việc xuất khẩu trong bối cảnh giá cước vận tải vẫn duy trì ở mức cao, cộng thêm với quãng đường ở xa như Việt Nam sẽ khiến chi phí vận chuyển tăng mạnh, từ đó ảnh hưởng trực tiếp đến biên lãi của doanh nghiệp xuất khẩu này. (Hình 7)

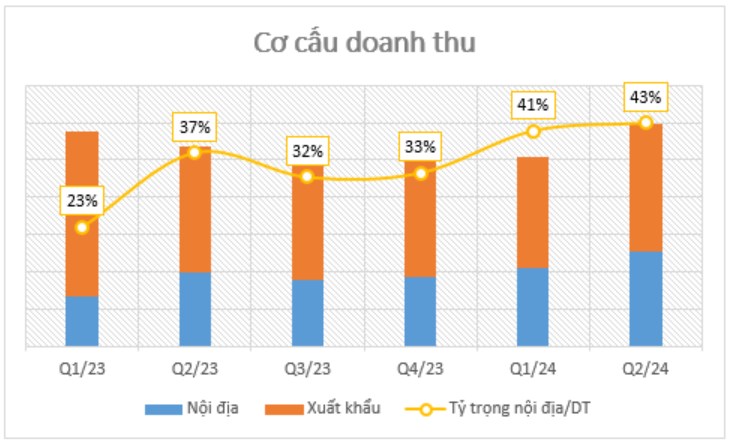

Thị trường nội địa: Từ giữa năm 2023, ANV đã bắt tay với chuỗi siêu thị Bách Hóa Xanh và đang cho thấy những trái ngọt theo từng quý. Kết thúc Q2, thị trường trong nước đạt 510 tỷ doanh thu và là con số cao nhất từ trước tới nay. Thị trường này góp phần không nhỏ trong việc duy trì doanh thu cho ANV trong bối cảnh giá xuất khẩu không mấy thuận lợi. Xét về lâu dài, việc BHX đã bắt đầu ghi nhận lãi trong Quý vừa qua sẽ giúp Nam Việt có đầu ra ổn định, từ đó làm tiền đề để tiếp tục thâm nhập sâu hơn vào thị trường nội địa thay vì tập trung cho thị trường xuất khẩu như trước đây. (Hình 8)

Có thể thấy, thị trường trong nước trong thời gian vừa qua là “phao cứu sinh” cho ANV trong bối cảnh thị trường xuất khẩu không mấy thuận lợi. Tuy nhiên, giá cá tra trong nước hiện nay cũng đang duy trì ở vùng khá thấp - chỉ 27.000/kg - khá tương đương cùng kỳ 2023 nên chúng tôi cho rằng báo cáo Q3 của ANV sẽ chưa có nhiều điểm nhấn đặc biệt đủ để khiến giá cổ phiếu tăng trưởng.

Hình 9: Giá cá tra 3 năm trở lại đây - gần như không có nhiều sự thay đổi sau khi đạt đỉnh vào 2022.

Ngoài ra, trong Q4 này ANV sẽ phát hành cổ tức bằng cổ phiếu với tỷ lệ 1:1. Thực tế trong thời gian gần đây, hình thức chia cổ tức không còn được nhà đầu tư ưa thích. Nếu quan sát một số cổ phiếu top đầu của thị trường thậm chí đã chi trả mức lợi tức bằng tiền mặt khá hấp dẫn nhưng thị giá đều không tăng nhiều cả trước và sau ngày Giao dịch Không hưởng quyền. Bên cạnh đó, việc chi trả cổ tức như vậy còn tăng tỷ lệ pha loãng, khiến cổ phiếu cần nhiều động lực hơn để tăng giá. Nhà đầu tư đang cầm cổ phiếu ANV cần cân nhắc về chiến lược giao dịch trước ngày 7/11 sắp tới đây.

Link: https://cafef1.mediacdn.vn/download/041024/anv-thong-bao-ve-ngay-dang-ky-cuoi-cung-nhan-co-phieu-phat-hanh-do-thuc-hien-tang-von-co-phan-tu-nguon-von-chu-so-huu-0.pdf

III. Tổng kết, đánh giá

Tổng kết lại, báo cáo ANV trong Q2/23 vừa qua không phải là báo cáo ấn tượng với chúng tôi và báo cáo Q3 nhiều khả năng cũng không có điểm sáng bởi:

Thị trường xuất khẩu chính là Trung Quốc đang gặp nhiều khó khăn. Tuy đã có các biện pháp kích cầu nhưng có lẽ sẽ mất thời gian để chính sách ngấm vào nền kinh tế. Ngoài ra, cước vận tải cũng sẽ ảnh hưởng trực tiếp đến biên lãi của ANV mặc dù nhóm thị trường EU, Mỹ đang mở ra nhiều cơ hội mới.

Thị trường nội địa đang tăng dần tỷ trọng trong cơ cấu doanh thu. Tuy nhiên, giá cá tra trong nước chỉ loanh quanh giá cùng kỳ.

Việc chi trả cổ tức tỷ lệ 1:1 cũng sẽ khiến ANV có thêm rủi ro pha loãng. Trong bối cảnh kết quả kinh doanh chưa có nhiều tăng trưởng thì có thêm rủi ro pha loãng sẽ khiến giá cổ phiếu cần nhiều hơn động lực để tăng giá.

Như vậy, với các nhận định trên, chúng tôi cho rằng ANV sẽ duy trì ở vùng giá hợp lý quanh 31.000 - 33.000/cổ phiếu trong những tháng cuối năm. Trên đồ thị cũng cho thấy giá cổ phiếu đang giao dịch thắt chặt, nhưng để break khỏi vùng giá 3x này thì sẽ cần nhiều động lực hơn đến từ KQKD - điều mà khó có thể xảy ra đột biến trong bối cảnh kinh tế hiện tại. Vì thế, chúng tôi không đưa khuyến nghị đối với cổ phiếu này.

———-Team LTBNM tổng hợp và phân tích ————-

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường