VnDirect: Rủi ro ngắn hạn với thị trường trái phiếu ngoài áp lực đáo hạn lớn, còn là quy định tại Thông tư 65

Rủi ro ngắn hạn đối với thị trường trái phiếu doanh nghiệp năm 2024 nằm ở áp lực đáo hạn trái phiếu, tổng trị giá khoảng 207.000 tỷ đồng (8,6 tỷ USD), trong đó 59,3% được phát hành bởi các doanh nghiệp bất động sản.

Trong báo cáo cập nhật thị trường trái phiếu, VnDirect nhấn mạnh thị trường doanh nghiệp vẫn đóng vai trò quan trọng không chỉ đối với doanh nghiệp với tư cách là kênh huy động vốn dài hạn mà còn là kênh đầu tư quan trọng của các công ty chứng khoán khi xem xét tỷ lệ phân bổ trái phiếu trong danh mục đầu tư của mình.

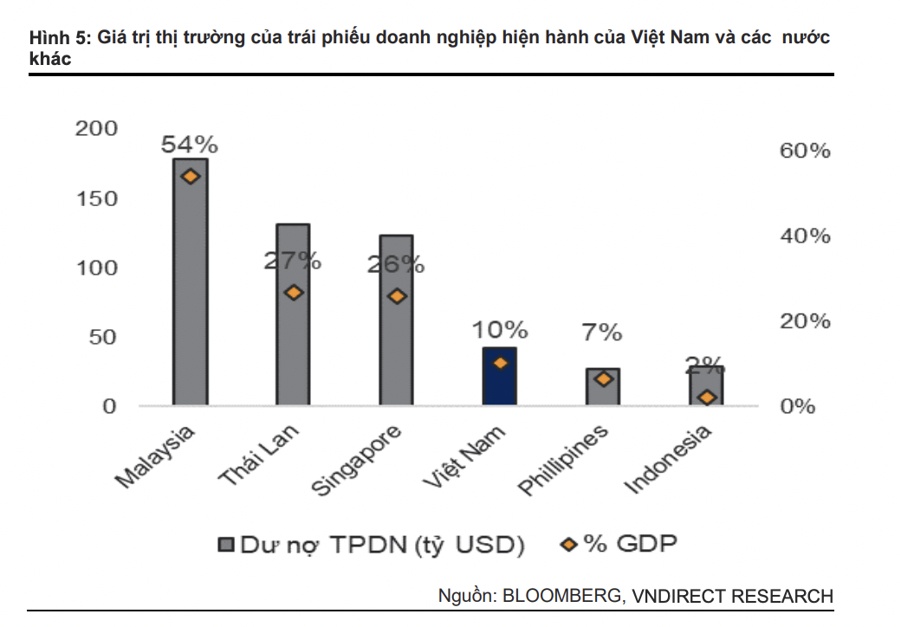

Đến cuối năm 2023, quy mô thị trường trái phiếu doanh nghiệp tại Việt Nam vào khoảng 1.200.000 tỷ đồng (50 tỷ USD), tương đương 11,8% GDP vào năm 2023. Con số này tương đối nhỏ so với các nước trong khu vực. Điều này hàm ý rằng vẫn cần nhiều nỗ lực để thúc đẩy quy mô thị trường trái phiếu doanh nghiệp.

Rủi ro ngắn hạn đối với thị trường trái phiếu doanh nghiệp năm 2024 nằm ở áp lực đáo hạn trái phiếu, tổng trị giá khoảng 207.000 tỷ đồng (8,6 tỷ USD), trong đó 59,3% được phát hành bởi các doanh nghiệp bất động sản. Điều này đặc biệt có ý nghĩa khi năm 2024 cũng là năm mà một số quy định của Thông tư 65, trong đó có quy định về nhà đầu tư chứng khoán chuyên nghiệp và xếp hạng tín nhiệm bắt buộc, sẽ có hiệu lực từ ngày 1 tháng 1 năm 2024.

Nếu xảy ra tình trạng vỡ nợ với quy mô lớn ở thị trường trái phiếu doanh nghiệp, điều này sẽ phải mất nhiều năm mới khôi phục được niềm tin của nhà đầu tư vốn đã suy giảm.

Trong suốt năm 2023, tổng giá trị trái phiếu doanh nghiệp phát hành đạt khoảng 335.721 tỷ đồng (13,9 tỷ USD), tăng 25,6% so với cùng kỳ năm ngoái. Cụ thể, tổng giá trị phát hành riêng lẻ đạt khoảng 300.610 tỷ đồng (12,5 tỷ USD), trong khi tổng giá trị trái phiếu mua lại trước hạn đạt 246.569 tỷ đồng (chiếm 73,4% tổng giá trị phát hành).

Ngân hàng chiếm tỷ trọng lớn nhất, với giá trị phát hành trái phiếu đạt 151.080 tỷ đồng (6,2 tỷ USD), tương đương khoảng 56,3% tổng giá trị phát hành trái phiếu năm 2023, tiếp theo là doanh nghiệp bất động sản (26,2%). Điều này cho thấy sự sôi động của thị trường trái phiếu doanh nghiệp trong năm vừa qua không chỉ liên quan đến hoạt động tái cơ cấu nợ mà còn liên quan đến sự cần thiết đối với các tổ chức tín dụng phải tăng vốn dài hạn để đáp ứng tối đa quy định tỷ lệ vốn ngắn hạn cho vay trung dài hạn theo Thông tư 08/2020/TT-NHNN của Ngân hàng Nhà nước Việt Nam.

So với lãi suất phát hành trái phiếu doanh nghiệp bình quân hiện nay ở mức 8%/năm, trái phiếu doanh nghiệp bất động sản có lãi suất khoảng 11%/năm. Con số này cao hơn các kênh đầu tư khác như lãi suất tiền gửi tiết kiệm bình quân kỳ hạn 12 tháng (khoảng 5,5%) và mức tăng chung của VN-Index trong năm 2023 (10,23%).

Tuy nhiên, lãi suất trái phiếu doanh nghiệp hiện nay chưa đủ hấp dẫn nếu xét đến rủi ro thanh toán của doanh nghiệp bất động sản.

Vì vậy, trong ngắn hạn, để vực dậy thị trường trái phiếu doanh nghiệp, nhà đầu tư trái phiếu sẽ cần một mức lãi suất cao hơn để bù đắp rủi ro thanh toán, hoặc sẽ cần thời gian để các yếu tố liên quan đến khả năng trả nợ trái phiếu của các doanh nghiệp bất động sản trở nên rõ ràng hơn – điều này cũng liên quan đến vấn đề thông tin bất cân xứng tồn tại trong thị trường trái phiếu doanh nghiệp ở thời điểm này.

Có thể phải đến nửa cuối năm 2024, thị trường trái phiếu doanh nghiệp mới dần hồi phục khi thông tin về kết quả kinh doanh và khả năng trả nợ của doanh nghiệp bất động sản trở nên rõ ràng hơn, đồng thời với sự phục hồi rõ rệt hơn của thị trường bất động sản nói chung.

"Chính phủ cũng nên nghiên cứu, ban hành một số chính sách hỗ trợ thay thế Thông tư 08 đã hết hiệu lực từ ngày 1/1/2024 để hỗ trợ, thúc đẩy quá trình phục hồi thị trường. Cụ thể, điều này có thể liên quan đến việc cho các doanh nghiệp bất động sản thêm thời gian để giải quyết các trở ngại pháp lý cho các dự án", VnDirect kiến nghị.

Theo báo cáo của MBS, từ ngày 1 đến ngày 21/3, tổng giá trị trái phiếu doanh nghiệp phát hành thành công ước đạt hơn 3.700 tỷ đồng, giảm 86% so với cùng kỳ năm trước, với chỉ 2 đợt phát hành thuộc về Công ty TNHH Đầu tư và Phát triển Bất động sản Hải Đăng (2.500 tỷ đồng, kỳ hạn 18 - 36 tháng, lãi suất 9,8% - 10%/năm) và Công ty TNHH Đầu tư Kinh doanh và Phát triển Thương mại Việt An (1.250 tỷ đồng, kỳ hạn 2 năm, lãi suất 9,8%/năm).

Lũy kế từ đầu năm tới ngày 21/3, tổng giá trị trái phiếu doanh nghiệp phát hành đạt hơn 14.800 tỷ đồng, giảm 50% so với cùng kỳ năm trước. Lãi suất trái phiếu doanh nghiệp bình quân gia quyền trong 3 tháng đầu năm 2024 ước khoảng 10,7%/năm, cao hơn so với mức trung bình 8,3%/năm của năm 2023.

Từ đầu năm đến nay, bất động sản là nhóm ngành có giá trị phát hành cao nhất với khoảng 6.400 tỷ đồng cùng kỳ năm trước phát hành 24.000 tỷ đồng, chiếm tỷ trọng 43%, lãi suất bình quân gia quyền là 11,6%/năm, kỳ hạn bình quân 2,5 năm.

Các doanh nghiệp phát hành giá trị lớn nhất bao gồm: Công ty TNHH Đầu tư và Phát triển Bất động sản Hải Đăng (2.500 tỷ đồng), Tập đoàn Vingroup (2.000 tỷ đồng), Công ty TNHH Đầu tư Kinh doanh và Phát triển Thương mại Việt An (1.250 tỷ đồng).

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận