VDSC: VN-Index có thể tiến về 1,200 - 1,270 điểm trong những tháng cuối năm 2023

VDSC đưa ra kịch bản cơ sở kỳ vọng các khó khăn của nền kinh tế sẽ từng bước được tháo gỡ sau khi Trung Quốc mở cửa hoàn toàn nền kinh tế, lộ trình tăng lãi suất của Fed chấm dứt giúp chính sách tiền tệ có thêm không gian hoạt động. Đầu tư công với tốc độ giải ngân nhanh hơn cũng sẽ tạo tính lan tỏa sang các thành phần kinh tế khác. Đồng thời, các chính sách tài khoá sẽ tiếp tục hỗ trợ cho chính sách tiền tệ. Theo đó, VN-Index có thể tiến về ngưỡng 1,200 - 1,270 trong những tháng cuối năm 2023.

VN-Index tiến về ngưỡng 1,200 - 1,270 điểm

Trong báo cáo chiến lược 2023, Công ty Chứng khoán (CTCK) Rồng Việt (VDS) nhận định nền kinh tế nói chung và thị trường chứng khoán (TTCK) nói riêng dự kiến vẫn phải đối diện với những con sóng ngược, ít nhất trong nửa đầu năm 2023: Lộ trình tăng lãi suất của Fed, kinh tế thế giới suy thoái, và khả năng chống chịu của thanh khoản hệ thống khi lượng trái phiếu đáo hạn lớn trong quý 2/2023.

Năm 2022 vừa qua, kinh tế Việt Nam tăng trưởng cao từ mức nền thấp của năm 2021. Do đó, VDS dự báo tăng trưởng GDP năm 2023 ở mức 5.6% trong kịch bản cơ sở, thấp hơn mức mục tiêu của Chính phủ.

Dù TTCK đã phản ánh phần nhiều với những triển vọng tiêu cực nhất trong năm 2022: Trung Quốc đóng cửa, căng thẳng Nga - Ukraine leo thang, tốc độ tăng gấp lãi suất của Fed, khủng hoảng thanh khoản hệ thống gây ra bởi các sự kiện trong nước song những khó khăn đón chờ trong năm 2023 vẫn là những thử thách cần thận trọng quan sát. Quan trọng hơn, bởi tác động cộng hưởng của các sự kiện diễn ra trong năm 2022, tăng trưởng lợi nhuận năm 2023 của các doanh nghiệp dự báo sẽ giảm tốc đáng kể so với mức tăng trưởng của năm 2022.

VDS đưa ra kịch bản cơ sở kỳ vọng các khó khăn sẽ từng bước được tháo gỡ sau khi Trung Quốc mở cửa hoàn toàn nền kinh tế, lộ trình tăng lãi suất của Fed chấm dứt giúp chính sách tiền tệ có thêm không gian hoạt động. Đầu tư công với tốc độ giải ngân nhanh hơn cũng sẽ tạo tính lan tỏa sang các thành phần kinh tế khác.

Đồng thời, các chính sách tài khoá sẽ tiếp tục hỗ trợ cho chính sách tiền tệ. Theo đó, gói hỗ trợ lãi suất 2% với khoảng 40 ngàn tỷ đồng được kỳ vọng sẽ ngân tích cực trong năm 2023 khi lãi suất đang tăng cao. Chính sách giảm thuế bảo vệ môi trường (BVMT) đối với mặt hàng xăng dầu sẽ tiếp tục duy trì. Cuối cùng là chính sách giảm thuế VAT từ 10% xuống 8% được giữ trong năm 2023 trong bối cảnh kinh tế khó khăn.

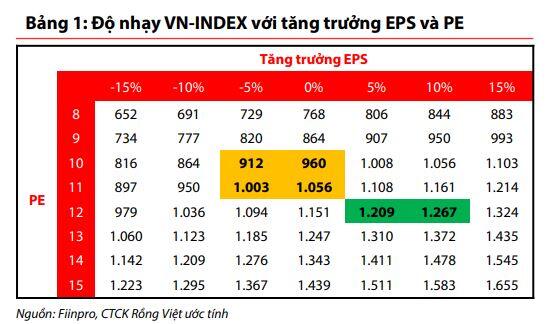

Với những giả định trên, VDS kỳ vọng thị trường sẽ tiếp tục xu hướng đi ngang trong nửa đầu năm trong biên độ 930 -1,060 điểm do chưa có nhiều động lực hỗ trợ. Sang nửa cuối 2023, trong kịch bản cơ sở, lãi suất Fed sẽ bắt đầu hạ nhiệt và giảm về ở mức 4.6% thời điểm cuối năm. Đồng thời, hoạt động kinh doanh các doanh nghiệp niêm yết sẽ bắt đầu xu hướng hồi phục và đạt mức tăng trưởng lợi nhuận sau thuế 5-10% so với cùng kỳ trong hai quý cuối 2023. Ngoài ra, các rủi ro về trái phiếu doanh nghiệp bắt đầu đi qua giai đoạn khó khăn nhất từ quý 3/2022 sẽ tạo động lực cho thị trường bắt đầu xu hướng tăng điểm.

Với kịch bản này, VN-Index có thể tiến về ngưỡng 1,200 - 1,270 trong những tháng cuối năm 2023.

Trong kịch bản kém tích hơn, Fed có thể duy trì mức lãi suất cao ở mức 5.00- 5.25% cho đến hết 2023 nếu lạm phát vẫn chưa thể hạ nhiệt như kỳ vọng. Đồng thời yếu tố lãi suất cao rủi ro kéo dài cũng sẽ tác động rất lớn đến triển vọng phục hồi kinh tế toàn cầu trong năm sau, cũng như sự ảnh hưởng đến tỷ giá, lãi suất và sự phục hồi tăng trưởng của các doanh nghiệp Việt Nam. Trong kịch bản này, lợi nhuận sau thuế các doanh nghiệp niêm yết có thể tiếp tục duy trì ở mức thấp từ 0% đến giảm 5%. VN-Index ước tính sẽ dao động ở mức 930 - 1,060 điểm.

Giá trị khớp lệnh bình quân có thể duy trì ở mức 13 - 16 ngàn tỷ đồng/phiên.

Một số ý tưởng đầu năm năm 2023

VDS đưa ra một số ý tưởng đầu tư cho năm 2023 như theo dòng tiền lớn, đón đầu Trung Quốc mở cửa, giá dầu hồi phục và giá hàng hóa hạ nhiệt.

Đối với ý tưởng theo dòng tiền lớn, sự ra đời của các rổ chỉ số VN30, VNDiamond, VNFinlead, VNFinselect, VNMidcap giúp đa dạng hóa danh mục sản phẩm của các quỹ đầu tư với sự ra đời của các quỹ ETFs. Từ cuối năm 2020, dòng vốn này bắt đầu hoạt động sôi động hơn và có thời điểm trở thành trụ đỡ của thị trường đặc biệt trong những giai đoạn suy giảm mạnh.

So với các quốc gia lân cận, Việt Nam được xem là nền kinh tế có bức tranh vĩ mô tương đối ổn định và tăng trưởng khả quan. Do vậy, VDS kỳ vọng các quỹ ETFs sẽ tiếp tục thu hút được dòng tiền ngoại trong năm 2023.

Lựa chọn cổ phiếu tốt thuộc danh mục các rổ chỉ số mà các ETF này tham chiếu có thể sẽ giúp danh mục của nhà đầu tư cá nhân ít chịu tổn thương hơn trong những nhịp suy giảm mạnh của thị trường.

|

Dòng vốn ETF vào thị trường Việt Nam từ năm 2020 - 12/12/2022

Nguồn: VDSC |

Một ý tưởng đầu tư khác là đón đầu làn sóng mở cửa kinh tế của Trung Quốc. Các sức ép về chi phí và nhu cầu sẽ được giải tỏa một phần sau khi Trung Quốc tái mở cửa nền kinh tế. Nhu cầu tiêu thụ cá tra tại thị trường Trung Quốc sẽ tăng lên sau khi mở cửa nền kinh tế, bù đắp phần nào cho sự sụt giảm tại thị trường Mỹ và châu Âu.

Ngoài ra, VDS cũng kỳ vọng áp lực chi phí kho - vận, cũng như một số loại chi phí nguyên vật liệu đầu vào của thế giới sẽ vơi đi từ nửa cuối năm 2023, trong kịch bản Trung Quốc mở lại hoàn toàn từ thời gian này.

Việc mở cửa trở lại sẽ mang đến nhiều du khách và nguồn thu cho du lịch năm 2023. Mặc dù vậy, VDS đánh giá không có nhiều cơ hội đầu tư ở các cổ phiếu thuộc nhóm ngành này hoặc gián tiếp hưởng lợi như hàng không hay dịch vụ hàng hóa. Thay vào đó, sẽ có sự lan tỏa sang các nhóm hàng tiêu dùng như đồ uống và thực phẩm.

Theo đánh giá của VDS: “Trong ngành triển vọng sẽ có những cổ phiếu định giá không còn hấp dẫn, và trong ngành kém khả quan sẽ có những doanh nghiệp có khả năng chống chịu tốt trong khủng hoảng nhưng định giá đã bị chiết khấu sâu”. Do vậy, nhà đầu tư nên hướng đến việc lựa chọn cổ phiếu hơn là lựa chọn ngành đối với chủ đề đầu tư này.

Một số tiêu chí có thể tham khảo để lựa chọn cổ phiếu bao gồm: Định giá đã giảm về mức thấp của chu kỳ kinh tế suy giảm trước; Là những doanh nghiệp tốt trong ngành khỏe và doanh nghiệp khỏe trong ngành kém khả quan; Sử dụng đòn bẩy tài chính thấp và hiệu quả hoạt động cao hơn chi phí lãi vay; Hiệu quả sinh lời trên vốn cao và khả năng trả cổ tức.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận