Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Tỷ giá không còn là ‘ngáo ộp’ của thị trường chứng khoán?

Một rủi ro lớn mới đây còn được quan tâm sát sao - bởi người tham gia thị trường cổ phiếu, giới chuyên gia, doanh nghiệp và cả cơ quan điều hành - bỗng nhanh chóng vơi đi sức ảnh hưởng.

Trong ngày 20/8, khi giá đồng VNĐ đổi sang USD tại nhiều ngân hàng thương mại tiếp tục xu hướng giảm đã diễn ra suốt hơn một tháng, nỗi lo áp lực tỷ giá dường như chỉ còn mù mờ trong tâm trí người tham gia thị trường cổ phiếu. VN-Index tăng gần 11 điểm cùng ngày, và lại leo lên vùng điểm cao 1,270 của năm, sau khoảng thời gian biến động.

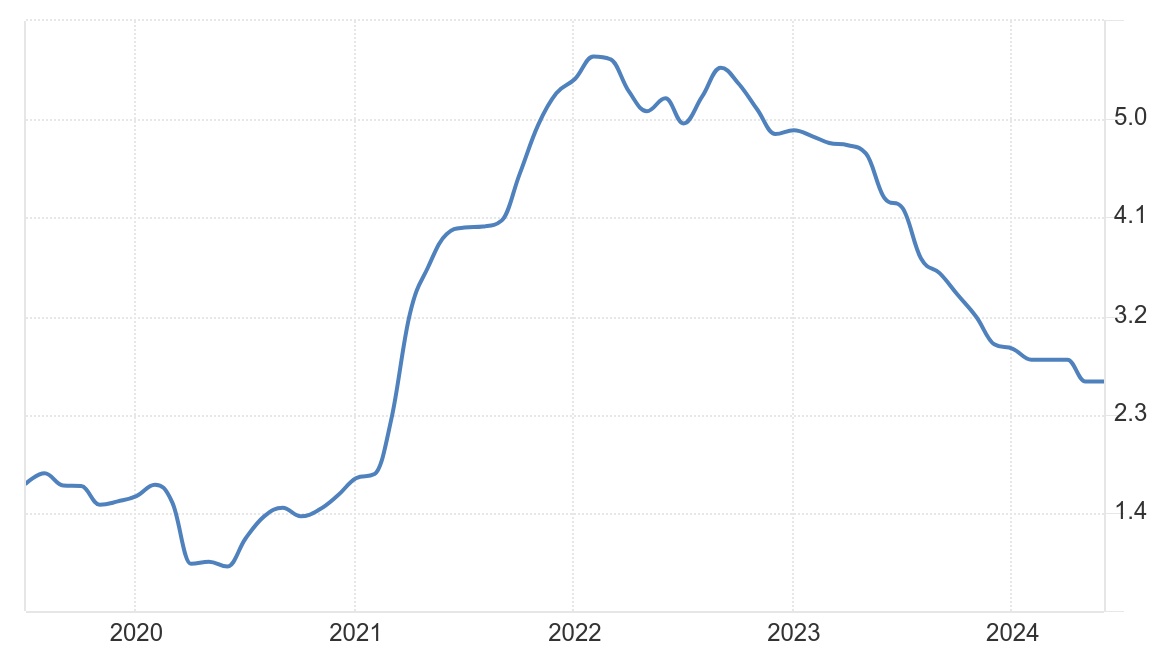

Các dữ liệu kinh tế mới nhất của Mỹ đã gián tiếp cởi trói cho chứng khoán Việt khỏi mối lo tỷ giá dai dẳng suốt hai năm. Bởi khi Fed có điều kiện để giảm lãi suất - nhờ lạm phát hạ và nền kinh tế không còn “nóng” - thế giới có thể đón chào một đồng USD yếu hơn.

Giá cả hạ nhiệt

Chỉ số giá PCE lõi của Mỹ, so với cùng kỳ năm trước

(Đvt: %)

Dữ liệu mới nhất tính đến tháng 6/2024. Nguồn: tradingeconomics.com, Cục Phân tích Kinh tế Mỹ

Áp lực ngược chiều gió

Ngược về quá khứ, sau hơn nửa thập niên ổn định, tỷ giá USD/VNĐ trở nên căng thẳng kể từ năm 2022 khi Cục Dự trữ Liên bang Mỹ (Federal Reserve System - Fed) khởi xướng chu kỳ nâng lãi suất mạnh mẽ để chế ngự lạm phát phi mã hậu đại dịch COVID.

Chênh lệch lãi suất giữa Mỹ và các nền kinh tế khác dần nới rộng, cùng với việc kinh tế Mỹ vẫn vững chắc trong lúc kinh tế thế giới rung lắc, khiến USD trở thành vịnh trú bão cho giới đầu tư toàn cầu. Thị trường cổ phiếu Mỹ - tài sản định giá bằng USD - cũng trở nên hấp dẫn khi cơn sốt AI bùng lên từ đầu năm 2023.

Giữa bối cảnh USD mạnh lên, Việt Nam lại là nước đang phát triển hiếm hoi giữ và hạ lãi suất, đồng nghĩa với việc phản chu kỳ so với hướng đi của Fed cùng hầu hết ngân hàng trung ương thế giới. Hai luồng chính sách tiền tệ nghịch chiều tạo áp lực lên tỷ giá khi đồng VNĐ có lãi suất thấp, trở nên yếu ớt so với một đồng USD có lãi suất cao.

Tỷ giá USD/VNĐ

VNĐ mất giá nhanh so với USD kể từ 2022 giữa xu hướng mạnh lên của USD trên thị trường toàn cầu

Dữ liệu tính đến 21/8/2024. Nguồn: tradingeconomics.com

Vào năm 2022, Ngân hàng Nhà nước (NHNN) đã bán ra 23 tỷ USD dự trữ ngoại hối để chống đỡ tỷ giá, và thậm chí phải đột ngột tăng lãi suất điều hành trong các tháng 9-10 cùng năm, “thêm dầu vào lửa” ngay giữa tâm điểm cuộc khủng hoảng trái phiếu doanh nghiệp và vụ án tại Vạn Thịnh Phát - Ngân hàng SCB.

Gần nhất, trong khoảng hai tháng cuối quý 2/2024, khi tỷ giá USD/VNĐ chịu áp lực lớn và luôn tiệm cận sát vùng 24,450, NHNN cũng buộc phải đóng vai nguồn cung quan trọng cho thị trường, qua đó, bán ra khoảng 6 tỷ USD dự trữ. Các nghiệp vụ thị trường mở (OMO) - gồm phát hành tín phiếu và cầm cố giấy tờ có giá - cũng được NHNN triển khai nhằm duy trì thanh khoản phù hợp ở thị trường liên ngân hàng, đồng thời, nâng lãi suất ở thị trường này nhằm thu hẹp chênh lệch lãi suất giữa USD và VNĐ.

Những thời điểm căng thẳng lên cao kể trên luôn tạo nên nguy cơ NHNN buộc phải nâng lãi suất điều hành để giải tỏa áp lực tỷ giá. Hoặc trong trường hợp SBV không chủ động tăng lãi suất, chỉ còn một vận may là Fed sớm hạ lãi suất và USD giảm trở lại, điều mà ít ai có khả năng dự báo thời điểm.

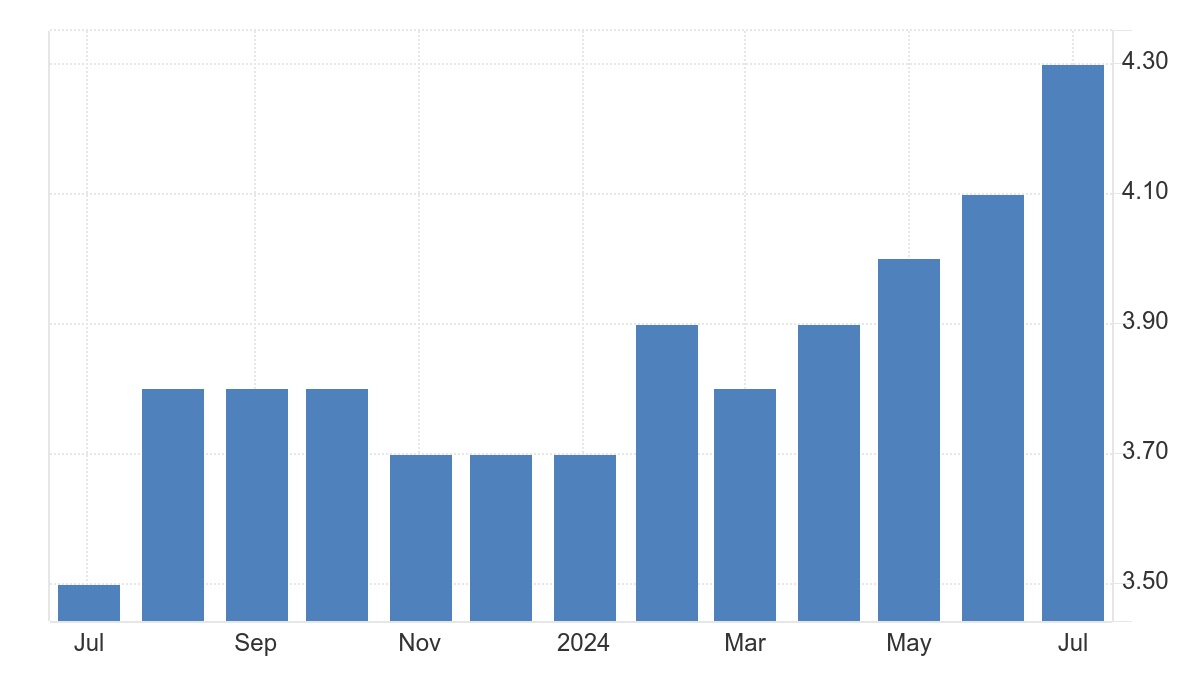

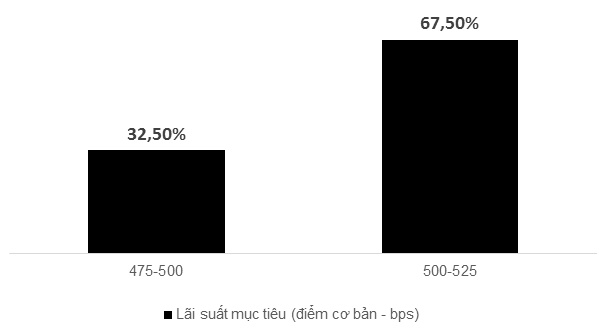

Nhưng kịch bản lạc quan đã xảy ra. Trong khoảng một tháng gần nhất, tính từ giữa tháng 7/2024 đến nay, tỷ giá USD/VNĐ đi xuống giữa bối cảnh đồng USD suy yếu trên thị trường thế giới, nhờ các dữ liệu kinh tế tại Mỹ bắt đầu hậu thuẫn cho Fed sớm thực hiện giảm lãi suất trong năm. Theo công cụ dự báo của hãng dịch vụ tài chính CME Group, đợt hạ lãi suất đầu tiên của Fed sẽ là vào cuộc họp ngày 18/9 sắp tới.

Thất nghiệp gia tăng

Tỷ lệ thất nghiệp tại Mỹ tăng nhanh kể từ khi bước sang năm 2024

(Đvt: %)

Dữ liệu mới nhất tính đến tháng 7/2024. Nguồn: tradingeconomics.com, Cục Thống kê Lao động Mỹ

Chắc kèo hạ lãi suất?

- Thị trường dự đoán 100% Fed sẽ giảm lãi suất trong cuộc họp ngày 18/9

- Lãi suất quỹ liên bang (the federal funds rate) đang ở mức cao nhất 23 năm: 525-550 bps

Lãi suất quỹ liên bang là mức lãi suất mục tiêu do Fed đặt ra, tại đó các ngân hàng thương mại cho vay qua đêm lẫn nhau đối với phần dự trữ dư thừa của họ. Dữ liệu tính đến 21/8/2024. Nguồn: CME Group

Từ việc lo lắng áp đảo về lạm phát cao dai dẳng, thị trường tài chính Mỹ đang tiến đến điểm cân bằng giữa hai cán cân rủi ro của lạm phát và nguy cơ suy thoái.

Trong buổi điều trần ngày 9/7 với Ủy ban Ngân hàng Thượng viện, Thống đốc Fed - ông Jerome Powell đã nói rằng, rủi ro giữa việc cho phép lạm phát duy trì ở mức quá cao và cho phép thị trường lao động chậm lại quá nhiều "đang dần trở nên cân bằng hơn". Điều này hàm ý rằng việc cắt giảm lãi suất chỉ còn là vấn đề thời gian, nhưng ông Powell vẫn cẩn trọng khi chưa xác định mốc cụ thể để tiến hành.

Tại các thị trường tài chính, người tham gia thường dự đoán trước sự việc và ra quyết định. Do đó, các mức biến động giá tài sản sẽ diễn ra rất nhanh khi họ nhận thấy lập trường thay đổi của Fed.

Thở phào

Một biến số vĩ mô quan trọng dường như đã được hóa giải. Và một bối cảnh ít bất định hơn là điều tốt cho cả nền kinh tế và cổ phiếu.

Tỷ giá chắc chắn không phải là yếu tố duy nhất chi phối dịch chuyển của thị trường cổ phiếu. Nhưng trong một số giai đoạn mà mức độ biến động tỷ giá lớn - như vào quý 3-4/2022, quý 3/2023 hay quý 2/2024 - thì sức ảnh hưởng của nó bao trùm lên trạng thái của thị trường.

Lưu ý rằng, cuộc khủng hoảng trái phiếu doanh nghiệp địa ốc và các vụ án Tân Hoàng Minh, Trịnh Văn Quyết, Vạn Thịnh Phát là tâm điểm của năm 2022. Trong khi đó, mối lo lớn nhất của chứng khoán Việt trong hai đợt trồi sụt lớn năm 2023 và 2024 là bất ổn vĩ mô vì căng thẳng tỷ giá.

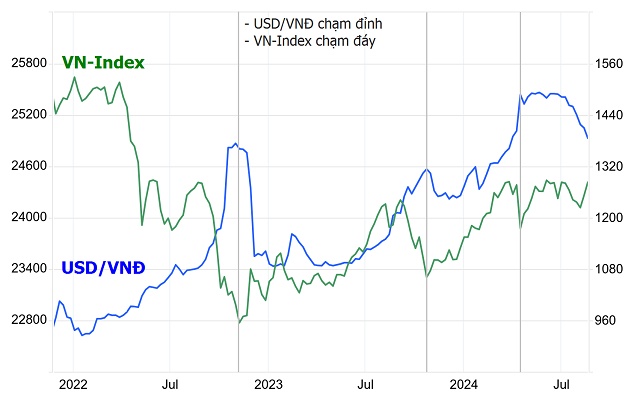

Ám ảnh tỷ giá

Trong hai năm gần nhất, những mốc đáy đáng chú ý của cổ phiếu đều trùng thời điểm tỷ giá chạm đỉnh sau giai đoạn căng thẳng

Dữ liệu tính đến 21/8/2024. Nguồn: Tradingeconomics, VietstockFinance

“Tỷ giá là chỉ dấu điều hành kinh tế vĩ mô quan trọng, ảnh hưởng tới sức mua đồng tiền Việt Nam, các chính sách kinh tế khác” - Phó Thống đốc NHNN - ông Đào Minh Tú nói tại họp báo Chính phủ chiều ngày 3/4, thời điểm tỷ giá đang chịu áp lực lớn.

Chính sách tiền tệ của NHNN được điều hành hướng đến đồng thời nhiều mục tiêu từ ổn định tỷ giá, kiểm soát lạm phát, đảm bảo an toàn hệ thống, ổn định thị trường tiền tệ, cho đến hạ lãi suất nhằm thúc đẩy kinh tế.

Mối liên kết giữa các cân đối vĩ mô là nguyên do khiến biến động mạnh của USD/VNĐ nghiễm nhiên trở thành yếu tố chi phối trạng thái của thị trường cổ phiếu. Bởi khi tỷ giá quá căng có thể dẫn đến lạm phát tăng quá tầm kiểm soát, từ đó NHNN buộc phải nâng lãi suất như một giải pháp bình ổn.

Lãi suất cao hơn có khả năng tạo nên cú vấp cho bước hồi phục của nền kinh tế, và thị trường chứng khoán khó mà an lòng trước viễn cảnh đó. Thêm nữa, kỳ vọng về sức hấp dẫn của kênh cổ phiếu trong môi trường lãi suất thấp cũng sẽ chịu một đòn giáng đáng kể.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

2 Yêu thích

1 Bình luận 2 Chia sẻ

Thích

Thích Bình luận

Bình luậnNhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Bàn tán về thị trường

Đang tải

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699