Tổng lợi nhuận ngành chứng khoán giảm quý thứ 2 liên tiếp, duy nhất một CTCK lãi trên nghìn tỷ

Quý 3 vừa qua, tổng lợi nhuận trước thuế của nhóm CTCK đạt khoảng 6.900 tỷ đồng, tương đương cùng kỳ 2023 nhưng thấp hơn gần 7% so với quý 2 trước đó.

Sau quý đầu năm khởi sắc, tình hình kinh doanh của các công ty chứng khoán (CTCK) chững lại và có chiều hướng đi xuống trong 2 quý liên tiếp. Quý 3 vừa qua, tổng lợi nhuận trước thuế (LNTT) của nhóm CTCK đạt khoảng 6.900 tỷ đồng, tương đương cùng kỳ 2023 nhưng thấp hơn gần 7% so với quý 2 trước đó.

Xét về mức độ tăng/giảm so với quý trước, lợi nhuận của ngành chứng khoán quý 3 có sự phân hoá rõ rệt. Nhiều CTCK ghi nhận LNTT giảm hơn trăm tỷ so với quý 2, có thể kể đến như SSI, HSC, APG và đặc biệt là SHS. Chiều ngược lại, không ít cái tên như VPS, VNDirect, VIX, ACBS ghi nhận LNTT tăng mạnh cao so với quý 2 trước đó.

Trong quý 3, 10 CTCK có lãi lớn nhất ngành đều ghi nhận LNTT trên 200 tỷ đồng. Tuy nhiên, chỉ có duy nhất TCBS lãi trên nghìn tỷ với LNTT gần 1.100 tỷ đồng. Dù vậy, TCBS cũng ghi nhận LNTT quý 3 giảm so với cùng kỳ 2023 và quý 2 trước đó. Các khoản lỗ chủ yếu rơi vào các CTCK quy mô nhỏ, nặng nhất là trường hợp của APG với LNTT âm gần 150 tỷ đồng.

Quý 3 là khoảng thời gian TTCK biến động không thật sự thuận lợi. VN-Index rung lắc mạnh, đặc biệt là khi đến gần mốc 1.300 điểm. VN-Index gần như đi ngang so với đầu quý tuy nhiên lực đỡ mang tính cục bộ, luân phiên trên nhóm cổ phiếu trụ. Nhiều cổ phiếu Midcap và Penny đã giảm khá sâu. Điều này ảnh hưởng không nhỏ đến hoạt động tự doanh của các CTCK.

Bên cạnh đó, VN-Index nhiều lần thất bại trong việc chinh phục ngưỡng 1.300 điểm cũng ảnh hưởng đến tâm lý nhà đầu tư. Giao dịch trong quý 3 rất ảm đạm, giá trị bình quân trên HoSE chỉ đạt chưa đến 15.000 tỷ đồng mỗi phiên, thấp hơn khoảng 25% so với cùng kỳ 2023 cũng như giai đoạn nửa đầu năm nay.

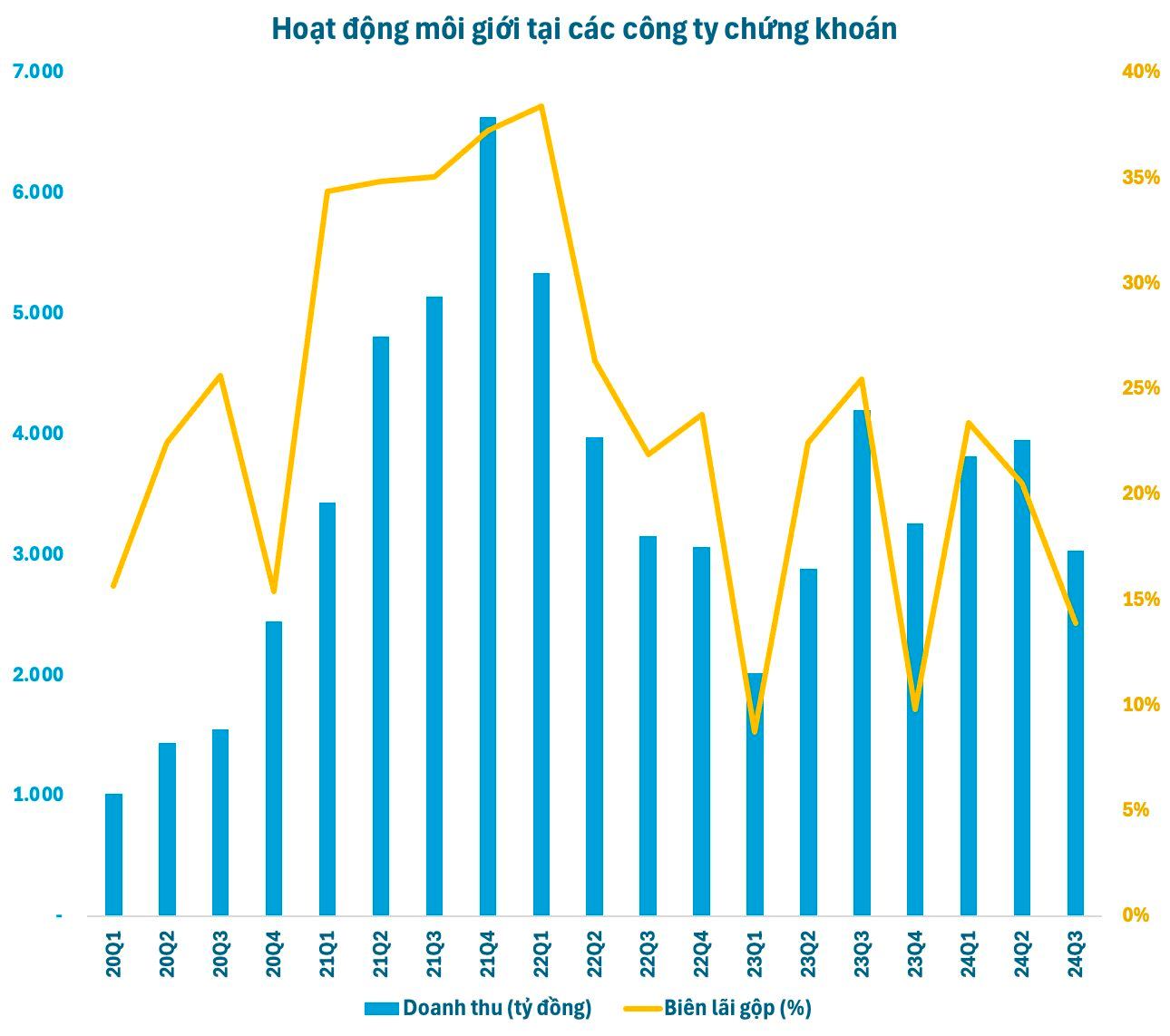

Thanh khoản suy giảm khiến miếng bánh thị phần của các CTCK bị thu hẹp đáng kể. Tổng doanh thu từ hoạt động này chỉ đạt hơn 3.000 tỷ đồng, giảm 28% so với cùng kỳ 2023 và thấp hơn 23% so với quý trước. Đây là mức doanh thu từ hoạt động môi giới thấp nhất trong vòng 5 quý đối với nhóm CTCK.

Biên lãi gộp của hoạt động môi giới của các CTCK trong quý 3/2024 cũng bị co lại còn chưa đến 14%, từ mức 25,5% cùng kỳ 2023 và 20,6% trong quý 2 trước đó . Lợi nhuận gộp chỉ đạt khoảng hơn 400 tỷ đồng, giảm 60% so với cùng kỳ năm ngoái và chỉ tương đương một nửa so với con số ghi nhận trong 2 quý đầu năm nay.

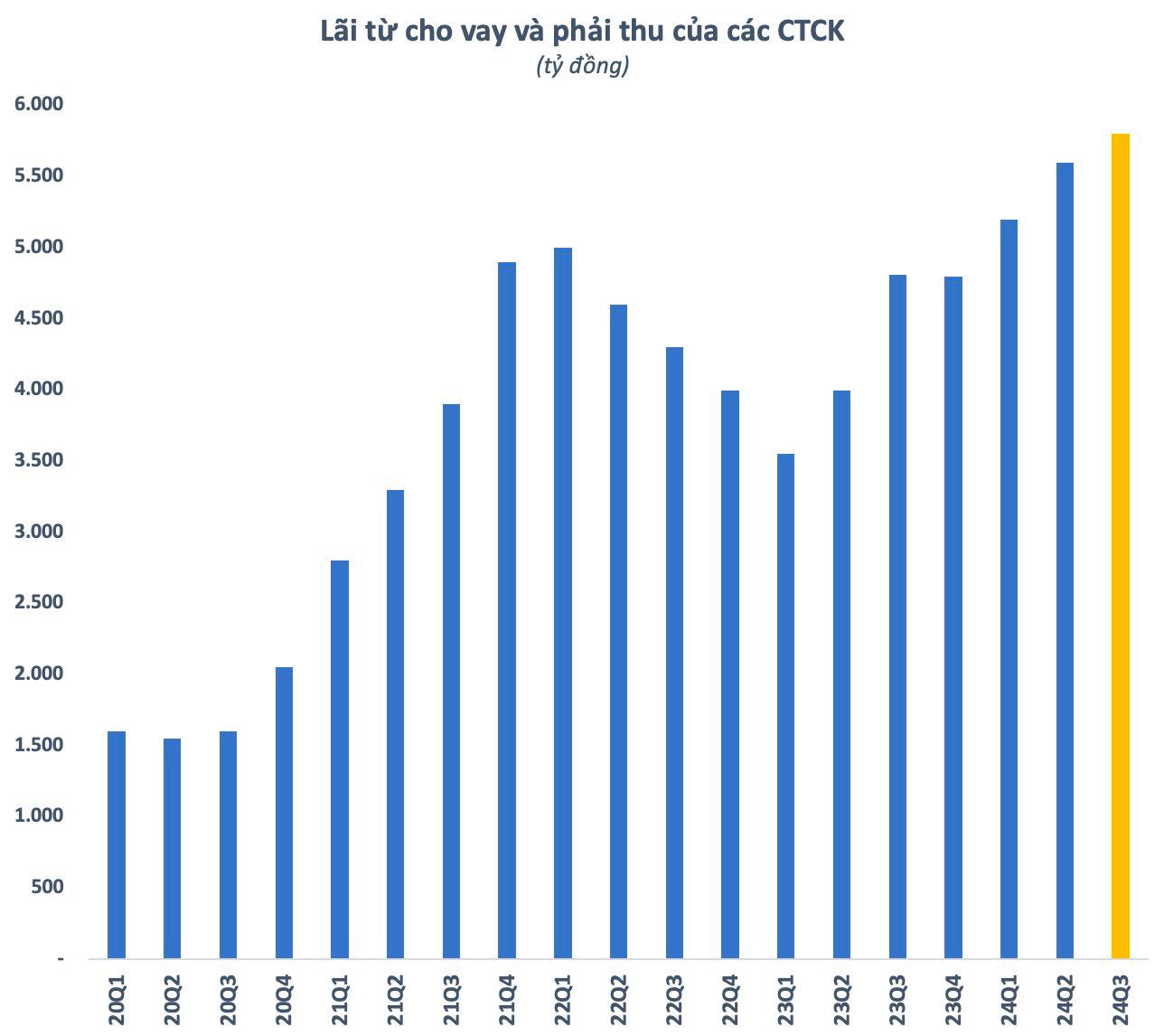

Trong bối cảnh, môi giới và tự doanh đều gặp khó, cho vay trở thành hoạt động cứu cánh lợi nhuận cho các CTCK. Quý 3 vừa qua, lãi từ các khoản cho vay và phải thu của các CTCK ước đạt 5.800 tỷ đồng, tăng 20% so với cùng kỳ 2023 và cao hơn gần 4% so với quý trước. Đây là quý thứ 3 liên tiếp nguồn thu này tăng trưởng so với quý trước và là mức kỷ lục trong lịch sử.

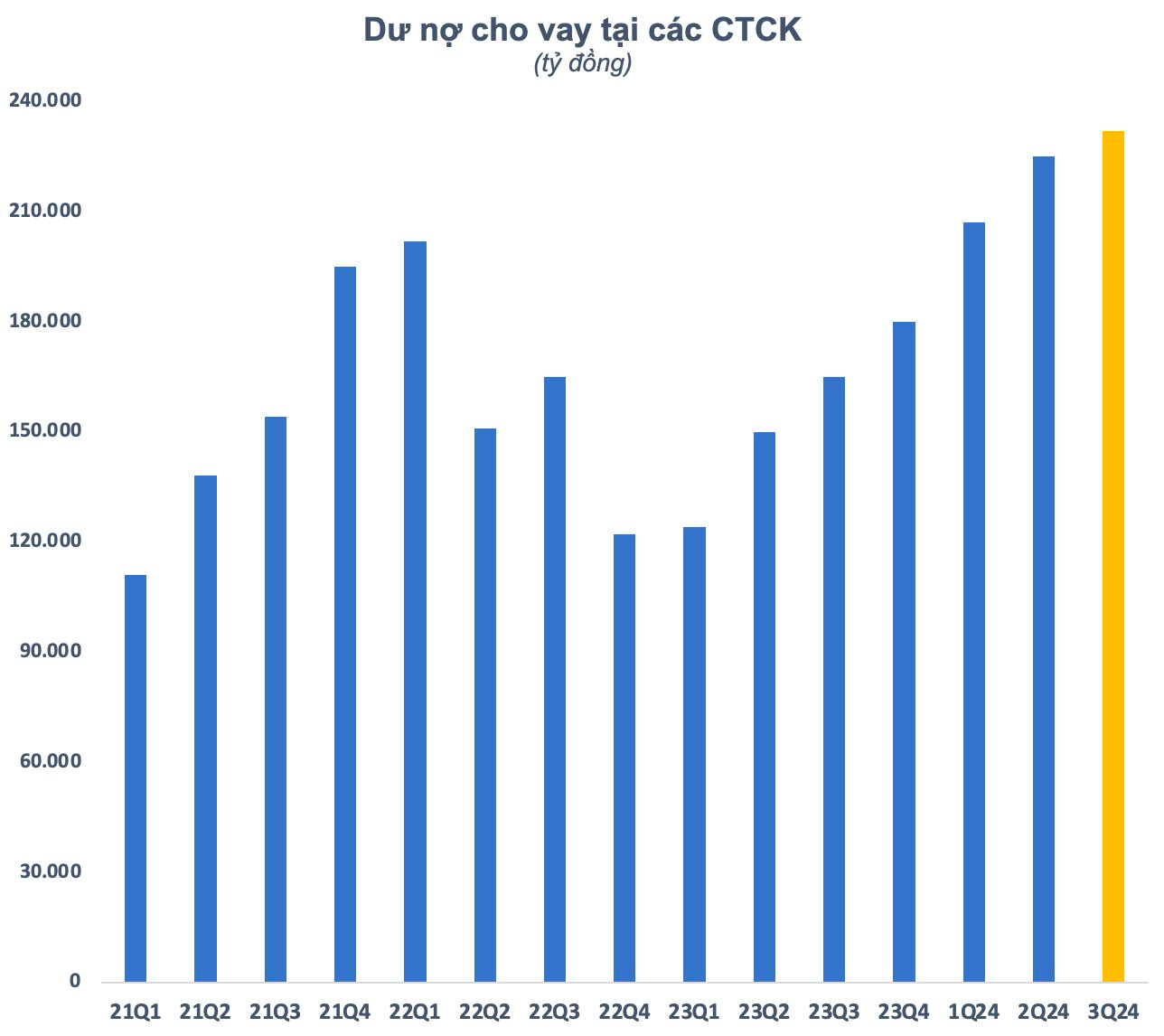

Mặc dù mặt bằng lãi suất cho vay khá thấp nhưng bù lại dư nợ cho vay tại các CTCK vẫn tiếp tục tăng cao. Sau 6 quý tăng liên tiếp, dư nợ cho vay toàn thị trường đã lập kỷ lục mới 232.000 tỷ đồng vào cuối quý 3 vừa qua. Hoạt động này diễn ra sôi động tuy nhiên nhu cầu vay không hoàn toàn đến từ các nhà đầu tư cá nhân đơn thuần mà có một phần không nhỏ là “deal” giữa các tổ chức, lãnh đạo doanh nghiệp với CTCK.

Nhìn chung, quý 3 vừa qua là giai đoạn không thật sự thuận lợi đối với các CTCK. Tình hình được kỳ vọng sẽ khởi sắc hơn trong thời gian tới với những cú huých đến từ nỗ lực của Chính phủ trong việc hoàn thành các mục tiêu tăng trưởng kinh tế, Thông tư 68 có hiệu lực cho phép nhà đầu tư nước ngoài được giao dịch không cần ký quỹ 100%,…

Tuy nhiên, TTCK nói chung và hoạt động của các CTCK nói riêng vẫn sẽ phải đối mặt với một số rủi ro. Ngoài các yếu tố bất định đến từ thế giới, sự leo thang của tỷ giá gây áp lực lên chính sách tiền tệ, dòng tiền vào thị trường hạn chế, thanh khoản heo hút,… được đánh giá sẽ tác động đến kết quả kinh doanh của các CTCK thời gian tới.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường