Thị trường cần những câu chuyện mới

Cùng với mức giảm 1,3% điểm trong tháng 1 của Vn-Index, thanh khoản thị trường đã giảm đáng kể. Tuy nhiên, điều đó không đáng lo khi lực cầu vẫn hấp thụ tương đối tốt nguồn cung bán ra. Nhận định về triển vọng thị trường trong tháng 7, Mirae Asset cho rằng VN-Index vẫn có cơ hội đi lên 1.340 điểm.

Thanh khoản thấp nhưng lực cầu rất mạnh

Dù thị trường đã ghi nhận áp lực chốt lời đáng kể trong tháng 6, Mirae Asset tin rằng lực cầu đang dần chiếm ưu thế khi giá trị giao dịch khớp lệnh bình quân mỗi phiên tăng 5% so với tháng trước, đạt 19,79 nghìn tỷ đồng, trong khi tổng khối lượng giao dịch trong tháng giảm 8,7% so với tháng trước. Điều này phản ánh phần lớn lực bán đều đã được hấp thụ tương đối tốt.

Nhóm nhà đầu tư tổ chức trong nước đã quay trở lại mua ròng với 1,01 nghìn tỷ đồng trong tháng 6, phần nào đảo ngược vị thế bán ròng lũy kế từ đầu năm đến nay là 3,91 nghìn tỷ đồng. Đáng chú ý, nhóm này đã mua ròng trong tuần thứ 2 và tuần thứ 4 của tháng 6 giữa lúc VN-Index ghi nhận đà giảm ba tuần liên tiếp.

Bên cạnh đó, dòng vốn chủ chốt trong việc kiềm chế đà giảm tiếp tục đến từ lực cầu được duy trì mạnh mẽ của nhóm nhà đầu tư cá nhân trong nước khi nhóm này đã mua ròng 15,58 nghìn tỷ đồng trong tháng trước, lũy kế mua ròng 55,95 nghìn tỷ đồng từ đầu năm đến nay.

Điều này tiếp tục trái ngược với việc khối ngoại duy trì chuỗi bán ròng, bán ra 16,59 nghìn tỷ đồng trong tháng 6 và lũy kế 52,04 nghìn tỷ đồng từ đầu năm đến nay, kéo dài xu hướng bán ròng lên 15 tháng liên tiếp, ngoại trừ một tháng có lượng mua ròng nhỏ 185 tỷ đồng vào tháng 1/2024.

Ở một khía cạnh khác, các quỹ ETF rút ròng qua tháng thứ tám liên tiếp, với tổng lượng rút ròng là -105,1 triệu USD trong tháng 5, nâng mức rút ròng kể từ đầu năm lên -569,4 triệu USD tính đến ngày 28/06. Phần lớn lượng rút ròng này được ghi nhận từ Fubon FTSE (-44,9 triệu USD), DCVFMVN Diamond (-42,2 triệu USD), Xtrackers FTSE Vietnam (-7,2 triệu USD), VanEck Vietnam (-5,2 triệu USD) và SSIAM VNFinLead (-4,6 triệu USD); hoàn toàn áp đảo so với lượng mua vào đến từ Kim Growth VN30 (+5,1 triệu USD) – đáng chú ý, quỹ ETF nãy đã liên tục mua vào ba tháng liên tiếp.

VN-Index vẫn có cơ hội lên 1.340 điểm dù nhóm ngân hàng kém sắc

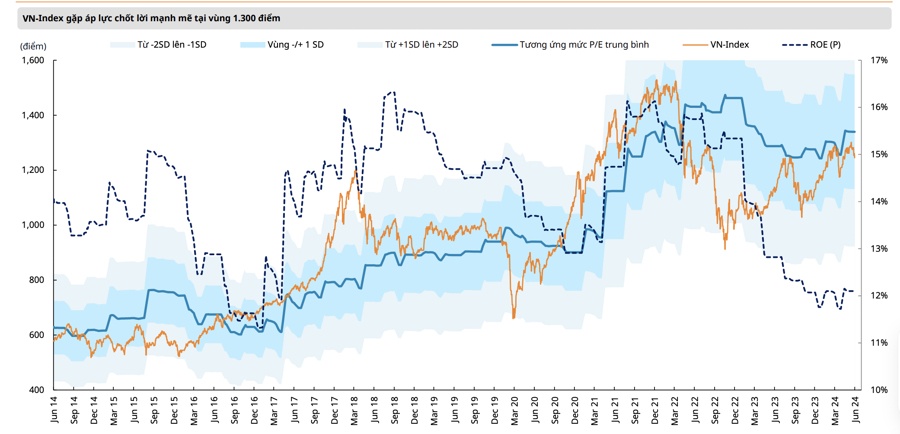

VN-Index hiện đang giao dịch dưới tỷ lệ P/E trung bình 10 năm, tạo thêm dư địa cho đà tăng ở nửa cuối năm 2024. Tuy nhiên, thị trường sẽ cần có những câu chuyện mới để hiện thực hóa vùng giá mục tiêu này.

Dù vậy, VN-Index vẫn có khả năng duy trì xu hướng tăng, nhắm đến phạm vi 1.320 – 1.340 điểm, tương ứng với tỷ lệ P/E trung bình 10 năm; dù động lực thúc đẩy tăng trưởng dự kiến sẽ kém mạnh mẽ hơn, với hành động giá có khả năng sẽ dao động trong biên độ lớn, dẫn đến một chu kỳ đi ngang và tích lũy.

Xu hướng này được dự đoán sẽ kéo dài đến giữa tháng 7, khi thị trường bước vào giai đoạn vùng trống thông tin và tâm lý giao dịch chung sẽ có phần thận trọng trước mùa báo cáo kết quả kinh doanh quý 2.

Việc thị trường thiếu đi những nhịp tăng điểm mạnh mẽ phần lớn có thể chịu ảnh hưởng đến từ diễn biến giao dịch suy yếu của các cổ phiếu vốn hóa lớn thuộc nhóm Ngân hàng và Bất động sản.

Dù các nhóm ngành khác có thể ghi nhận triển vọng tích cực hơn, song tác động tổng thể của những nhóm này vẫn còn hạn chế so với tỷ trọng vốn hóa thị trường lên đến 51% của Ngân hàng và Bất động sản. Cụ thể, ngành Ngân hàng, mặc dù ghi nhận tăng trưởng tín dụng tăng tốc trong nửa đầu tháng 6 lên 3,79% từ cuối năm 2023 cải thiện từ mức 2,41% vào cuối tháng 5, nhưng diễn biến này sẽ khó được phản ánh trong lợi nhuận quý 2.

Mặt khác, triển vọng đối với ngành Bất động sản vẫn chưa thực sự khởi sắc trong khi chờ đợi thông tin rõ ràng hơn về việc áp dụng sớm ba luật quan trọng: Luật Đất đai 2024, Luật Nhà ở 2023 và Luật Kinh doanh Bất động sản 2023. Do đó, bức tranh lợi nhuận quý 2 đặt ra một trở ngại đáng kể cho VN-Index trong hai tháng tới.

NHIỀU TÍN HIỆU TÍCH CỰC TỪ TÍN DỤNG

Các yếu tố chính cần theo dõi trong nửa cuối năm 2024 gồm tăng trưởng tín dụng: Lãi suất cho vay hiện tại không phải là rào cản chính đối với tăng trưởng tín dụng trong nửa đầu năm 2024.

Thay vào đó, vấn đề khó khăn hơn là nhu cầu tín dụng, khi các ngân hàng đối mặt với tình trạng tiến thoái lưỡng nan: Người tiêu dùng và doanh nghiệp cảm thấy nền kinh tế không đủ mạnh để đảm bảo các khoản vay mới dành cho tiêu dùng và đầu tư; Các ngân hàng thương mại chịu áp lực từ nợ xấu gia tăng, khiến việc nới lỏng điều kiện cho vay trở nên khó khăn.

Tuy nhiên, dự kiến tăng trưởng tín dụng sẽ tăng tốc trong nửa cuối năm 2024 và điều này sẽ được thúc đẩy bởi: Dấu hiệu phục hồi trong ngành sản xuất, thể hiện qua việc tăng nhập khẩu nguyên liệu đầu vào từ tháng 5; Chính sách tiền tệ và tín dụng tiếp tục nới lỏng của Việt Nam để hỗ trợ phục hồi kinh tế.

Ngoài ra, một số tín hiệu tích cực đến từ việc các ngân hàng thương mại tích cực huy động vốn qua trái phiếu doanh nghiệp trong nửa đầu năm 2024 với tổng vốn huy động qua trái phiếu của các ngân hàng đạt trên 100 nghìn tỷ đồng trong tổng số 140 nghìn tỷ đồng của toàn thị trường. Trong khi đó, các ngân hàng thương mại quy mô vừa và nhỏ đã tăng lãi suất huy động từ đầu tháng 5, phản ánh triển vọng tích cực hơn cho nửa cuối năm 2024.

Mặc dù các ngân hàng Big4 chưa tăng đáng kể lãi suất huy động, tác động của việc tăng lãi suất OMO và RRP của Ngân hàng Nhà nước đang dần ảnh hưởng đến bối cảnh lãi suất của Việt Nam.

Việc huy động vốn ngắn hạn qua chứng chỉ tiền gửi hoặc vốn dài hạn qua trái phiếu sẽ cung cấp bộ đệm phù hợp để tăng vốn cần thiết cho các hoạt động cho vay sắp tới và giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn (tỷ lệ SFL) tỷ lệ toàn hệ thống vẫn trên 40% vào tháng 4 năm 2024 so với mức trần 30% có hiệu lực từ ngày 1 tháng 10 năm 2023 đối với tỷ lệ SFL.

Tuy nhiên, tỷ lệ SFL tại các ngân hàng lớn ngoài Big4 đã giảm dưới 30%, như TCB ghi nhận 25% trong quý 1 năm 2024 so với 33,5% trong quý 1 năm 2023) cũng như chuẩn bị cho việc thực hiện các tiêu chuẩn Basel III để nâng cao khả năng quản lý vốn và rủi ro.

Xuất khẩu và nhập khẩu: Là động lực chính của tăng trưởng GDP trong năm 2024, kỳ vọng xuất khẩu sẽ lấy lại đà tăng trong những tháng tới, được thúc đẩy bởi việc tăng nhập khẩu nguyên liệu đầu vào từ tháng 5 (với tốc độ tăng trưởng 17,3% so với cùng kỳ năm ngoái trong nửa đầu năm 2024), điều này có khả năng thúc đẩy xuất khẩu trong những tháng tiếp theo.

Đầu tư công: Mặc dù khởi đầu chậm trong nửa đầu năm, với đầu tư từ ngân sách nhà nước chỉ đạt 27,51% kế hoạch tổng thể và 29,39% kế hoạch phân bổ của Thủ tướng Chính phủ cho năm 2024, Mirae Asset dự đoán tiến độ giải ngân đầu tư công sẽ tăng tốc đáng kể trong những tháng tới.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận