Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

TDP nhận chuyển nhượng cổ phần hai công ty liên quan Chủ tịch, huy động 300 tỷ đồng trái phiếu

CTCP Thuận Đức (HOSE: TDP) công bố thông tin về thực hiện nhận chuyển nhượng cổ phần tại CTCP Thuận Đức Eco và CTCP Thuận Đức JB từ một số cổ đông là người nhà của Chủ tịch HĐQT.

Cụ thể, tính đến ngày 23/05, TDP đã nhận chuyển nhượng xong cổ phần của các cổ đông CTCP Thuận Đức Eco gồm: 200 ngàn cp của bà Ngô Kim Dung (vợ ông ông Nguyễn Đức Cường - Chủ tịch HĐQT TDP) - Thành viên HĐQT kiêm Phó Tổng Giám đốc TDP, 900 ngàn cp của bà Nguyễn Kim Anh (con gái ông Cường) - Thành viên HĐQT kiêm Phó Tổng Giám đốc. Còn ông Nguyễn Đức Chính (con trai của ông Cường) vẫn đang trong quá trình giao dịch dự kiến số lượng 900 ngàn cp. Ngoài ra, số cổ phần chuyển nhượng của Chủ tịch Nguyễn Đức Cường được điều chỉnh giảm từ 3 triệu còn 2.95 triệu cp; thời gian chuyển nhượng của ông Cường trước 20/06.

Giá chuyển nhượng của các cổ đông này 30,000 đồng/cp. Theo đó, bà Dung thu về 6 tỷ đồng, bà Anh 27 tỷ đồng, ông Cường 88.5 tỷ đồng. Ông Cường hiện là Chủ tịch HĐQT Thuận Đức Eco.

Còn CTCP Thuận Đức JB, ngày 16/05, HĐQT TDP có quyết nghị phê duyệt việc nhận chuyển nhượng cổ phần của các cổ đông tại Thuận Đức JB gồm: ông Cường 2.5 triệu cp và bà Dung 500 ngàn cp. Giá nhận chuyển nhượng là 12,000 đồng/cp, ông Cường và bà Dung lần lượt thu về 30 tỷ đồng và 6 tỷ đồng. Thời gian chuyển nhượng cổ phần và hoàn thiện việc thanh toán trước ngày 25/06.

HĐQT ủy quyền cho ông Bùi Quang Sỹ - Tổng Giám đốc Công ty thực hiện các công việc liên quan đến việc chuyển nhượng.

Thuận Đức JB được thành lập vào 11/11/2020 có trụ sở chính tại thôn Bằng Ngang, thị trấn Lương Bằng, huyện Kim Động, tỉnh Hưng Yên. Ngành nghề kinh doanh chính là sản xuất các sản phẩm từ plastic, bao bì các loại. Khi thành lập có vốn điều lệ 200 tỷ đồng, với 17 cổ đông góp vốn gồm: ông Cường 57%, ông Bùi Quang Sỹ (giữ chức Giám đốc) 3%, ông Nguyễn Đức Thịnh (em trai ông Cường) 2%, bà Nguyễn Kim Anh Anh 3%, bà Ngô Kim Dung 12%, ông Lê Anh Đức 2%, ông Lê Văn Quang 2%, ông Nguyễn Văn Quang 1%, ông Nguyễn Văn Tuyến 1%, ông Phạm Văn Chỉ 1%, ông Phạm Quốc Vĩ 1%, ông Nguyễn Văn Trưởng 1%, ông Trần Hữu Vinh 1%, ông Trần Đăng Duy 1%, ông Bùi Thế Quyền 1%, ông Tô Thái Hà 10%, ông Đặng Văn Dư 1%.

Như vậy, sau chuyển nhượng cho TDP, ông Cường và bà Dung giảm tỷ lệ nắm giữ Thuận Đức JB còn lần lượt là 45% và 10%.

Ước tính TDP chi tổng cộng 157.5 tỷ đồng để nhận hơn 4 triệu cp Thuận Đức Eco và 3 triệu cp Thuận Đức JB. TDP sẽ nâng tỷ lệ sở hữu tại Thuận Đức Eco từ 37.3% lên 46.8%; còn Thuận Đức JB, TDP sẽ nắm tỷ lệ 15%.

Tính đến cuối tháng 03/2023, TDP có khoản phải thu dài hạn gần 244 tỷ đồng, đây là khoản TDP hợp tác đầu tư kinh doanh với CTCP Sản xuất Bao bì Thái Yên, CTCP Thuận Đức Bỉm Sơn và CTCP Thuận Đức JB thực hiện dự án nhà máy bao bì dệt.

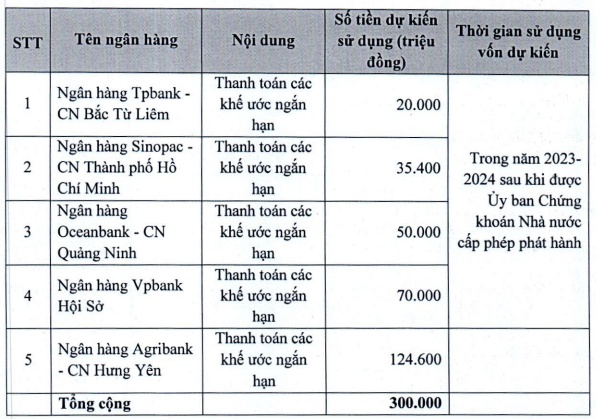

Phát hành 300 tỷ đồng trái phiếu

Ngày 11/05, HĐQT TDP có quyết nghị thông qua việc phát hành 300 tỷ đồng trái phiếu trong quý 3 hoặc quý 4/2023. Số lượng chào bán 3 triệu trái phiếu, mệnh giá 100,000 ngàn đồng/trái phiếu, kỳ hạn 36 tháng, thanh toán định kỳ 3 tháng/lần với lãi suất áp dụng cho 4 kỳ đầu tiên là 11.2%/năm, các kỳ sau đó lãi suất tính bằng lãi tham chiếu cộng biên độ 3.8%/năm (lãi áp dụng cho các kỳ tiếp theo tối thiểu 11%/năm trong mọi trường hợp). Chứng khoán MB (MBS) là đơn vị tư vấn phát hành.

Mục đích đợt chào bán trái phiếu là để cơ cấu lại các khoản nợ của TDP, thanh toán một phần hoặc toàn bộ các khoản thanh toán gốc, lãi và các nghĩa vụ tài chính đến hạn của các khoản vay ngắn/dài hạn, trái phiếu của TDP.

Phương án sử dụng vốn chi tiết của TDP

Trong phương án trên, TDP sẽ ưu tiên dùng số vốn thu được để thực hiện các mục đích theo thứ tự ưu tiên giảm dần.

Tài sản đảm bảo là số cổ phiếu của ông Cường, bà Dung, bà Anh, ông Chính, và ông Thịnh với tổng hơn 20 triệu cp, giá trị hơn 612 tỷ đồng.

Trước đó ngày 01/09/2021, TDP đã phát hành lô trái phiếu giá trị 230 tỷ đồng, lãi suất 9%/năm, đáo hạn vào ngày 01/09/2024. Mục đích để bổ sung vốn lưu động và đầu tư tài sản cho TDP. Công ty TNHH Chứng khoán Mirae Asset (Việt Nam) là tổ chức tư vấn phát hành.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

1 Chia sẻ

Thích

Thích Bình luận

Bình luậnNhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Bàn tán về thị trường

Đang tải

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699