SHB – Cập nhật sự phục hồi sau Q4-2023

SHB đã công bố bctc Q4-2023 với nhiều điều đáng chú ý. Dưới đây chúng tôi sẽ phân tích và bóc tách các vấn đề cũng như tình hình kinh doanh của ngân hàng tới quý nhà đầu tư.

I. Kết quả kinh doanh

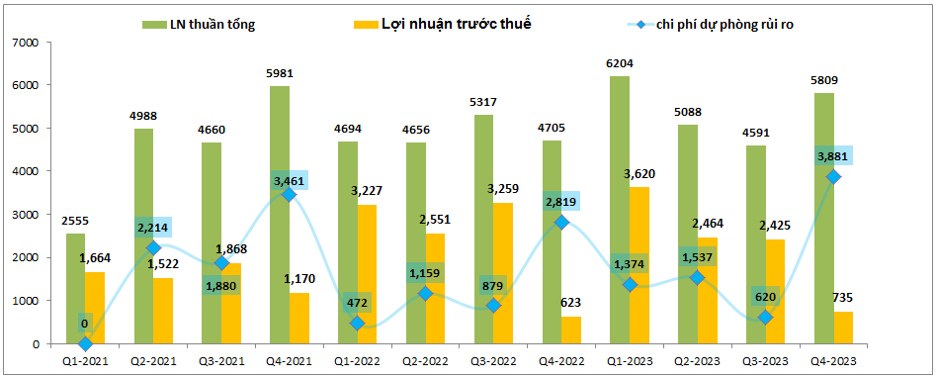

SHB đã công bố BCTC Q4-2023 với tổng lợi nhuận thuần đạt 5,809 tỷ đồng, trong đó mảng tín dụng đóng góp 5,356 tỷ đồng lợi nhuận thuần, chiếm 92.2% tổng lợi nhuận thuần. So với cùng kỳ tổng lợi nhuận thuần tăng trưởng khá tốt với 23.5%. Tuy nhiên trong Q4 SHB đã trích lập khá nhiều khiến cho lợi nhuận trước thuế chỉ đạt 735 tỷ đồng, thấp hơn nhiều các quý trước trong năm 2023. Nhưng do nền cùng kỳ cũng ở mức thấp nên so với cùng kỳ lợi nhuận trước thuế vẫn tăng trưởng 18%. Nhìn vào chi phí dự phòng rủi ro của SHB trong 3 năm gần đây chúng ta có thể thấy ngân hàng thường trích lập cao vào Q4 hàng năm. Trong Q4-2023 chi phí dự phòng lên tới 3,881 tỷ đồng, cao hơn tổng cả 3 quý trước đó của năm 2023 (3,531 tỷ đồng). (Hình 1)

Với SHB đóng góp mảng kinh doanh chính là tín dụng với 92.2% nên các mảng còn lại chỉ chiếm có 7.8%, tỉ trọng rất thấp nếu so với các ngân hàng khác. Vì thế sự thay đổi của các mảng kinh doanh ngoài lãi của SHB sẽ không ảnh hưởng quá lớn tới việc kinh doanh của ngân hàng mà chủ yếu sẽ ảnh hưởng từ mảng tín dụng.

Về mảng kinh doanh chính là tín dụng, Q4-2023 SHB ghi nhận thu nhập lãi thuần đạt 5,356 tỷ đồng, tăng 24.8% yoy. Biên lãi gộp đạt 35.4%, tuy đây vẫn là mức thấp so với thời kỳ 2021 (45-50%) nhưng đây đã là quý thứ 2 ngân hàng cải thiện sau khi tạo đáy vào Q2-2023 với 29.4%. Tính hết năm 2023 tăng trưởng tín dụng của SHB đạt 13.5%, cao hơn nhiều so với kết quả đã đạt được năm 2022 khi chỉ đạt 6.6%. Tuy nhiên nếu so với mức trung bình ngành thì tăng trưởng tín dụng của SHB chỉ tương đương cùng ngành chứ chưa cao hơn. (Hình 2)

Về cho vay khách hàng, đối tượng chiếm tỉ trọng lớn nhất trong nhóm khách hàng là nhóm bán lẻ với 28.2%, tăng 2.3% so với 2022. Tiếp theo là BĐS với 16.7% và xây dựng với 15.9%. Đáng chú ý nhóm BĐS trong năm 2023 đã tăng khá lớn về tỉ trọng từ chỉ 6.75% trong năm 2022. Hiện tại BĐS đã phần nào qua được giai đoạn khó khăn nhất và cũng đang dần phục hồi nên tỉ trọng cao hơn ở mảng này cũng không quá rủi ro với SHB nữa.

Trong năm 2024 khi mà tín dụng được kỳ vọng sẽ tăng trưởng tốt hơn khi nền lãi suất duy trì ở mức thấp cùng với đó là các chính sách hỗ trợ doanh nghiệp phục hồi nền kinh tế dự kiến sẽ giúp cho tăng trưởng tín dụng của toàn ngành nói chung và SHB nói riêng sẽ tăng tốt. Chúng tôi cho rằng mức tăng trưởng tín dụng năm 2024 của SHB có thể đạt khoảng 14-15%.

II. Các chỉ số tài chính quan trọng

Dưới đây chúng tôi sẽ bóc tách và phân tích các chỉ số tài chính quan trọng với SHB mà qua đó sẽ ảnh hưởng trực tiếp tới lợi nhuận trong tương lai của ngân hàng.

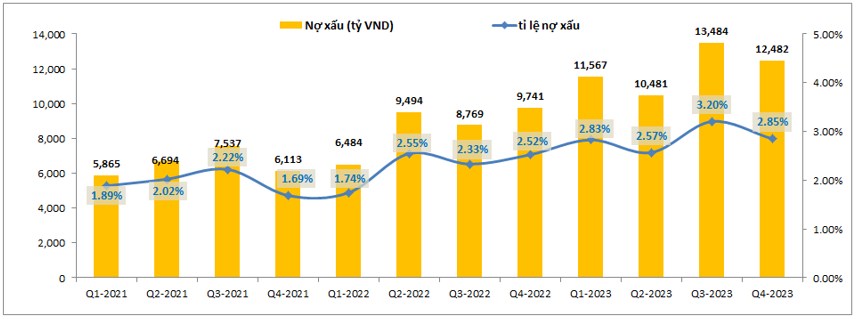

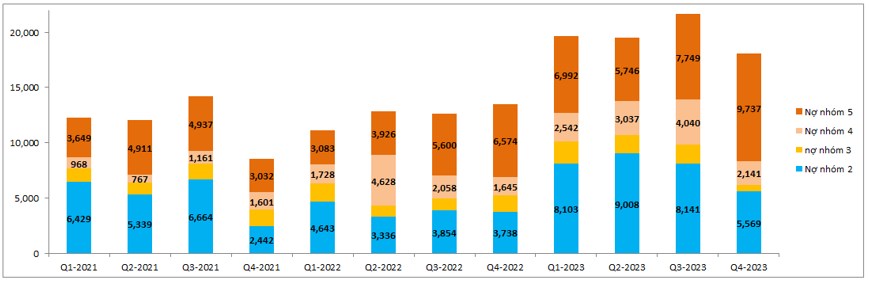

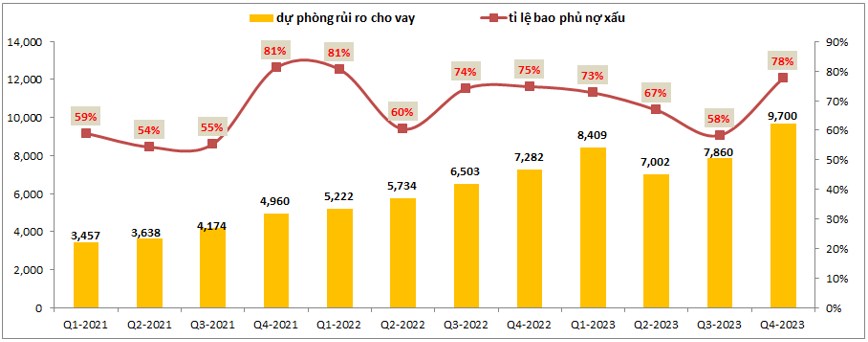

Đến cuối Q4-2023 nợ xấu giảm xuống còn 12,482 tỷ đồng, giảm hơn 1,000 tỷ đồng so với Q3-2023. Như vậy cũng là dấu hiệu tích cực với ngân hàng sau quãng thời gian nợ xấu liên tục tăng tại các quý trước. Phân tích chi tiết hơn về các nhóm chúng ta có thể thấy điểm khác biệt của SHB so với các ngân hàng khác là tỉ lệ nợ nhóm 5, tức nhóm có khả năng mất vốn là rất cao so với các nhóm nợ còn lại. Chúng ta có thể thấy từ giai đoạn Q1-2022 khi nợ xấu bắt đầu tăng thì nợ nhóm là có xu hướng tăng mạnh nhất sau đó là nhóm 2. Tại Q4-2023 điểm tích cực là các nhóm nợ từ nhóm 2 tới nhóm 4 đều đã giảm khá nhiều so với các quý trước đó. Tuy nhiên nợ nhóm 5 lại vẫn tiếp tục xu hướng tăng khi đã tăng lên 9.737 tỷ đồng, cao hơn gần 2,000 tỷ đồng so với Q3-2023. (Hình 4)

Như vậy có thể thấy tuy tỉ lệ nợ xấu của SHB đã giảm so với Q3-2023 nhưng vẫn còn mối lo khá lớn với nợ nhóm 5 của ngân hàng và chúng ta cần theo dõi thêm tại các quý tới. Áp lực xử lý nợ nhóm 5 của ngân hàng sẽ là rất lớn trong các quý tới của năm 2024.

Như vậy áp lực trích lập của SHB sẽ là không cao trong điều kiện nợ xấu được xử lý dần trong thời gian tới.

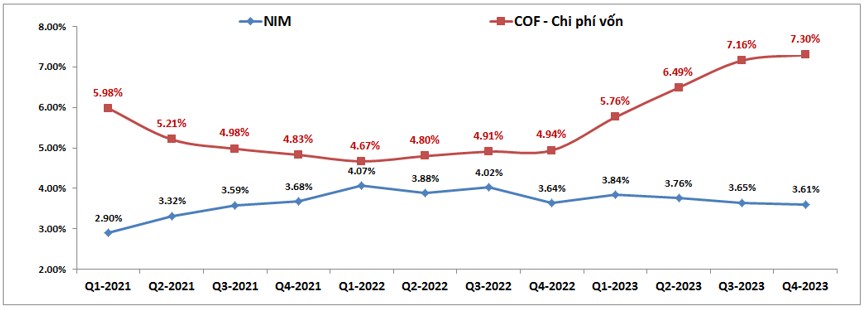

Trong Q4-2023 nhiều ngân hàng đã có thể đảo chiều được 2 chỉ số này qua đó kỳ vọng cho giai đoạn tốt dần lên tại các quý tới khi chi phí đầu vào giảm dần thì với SHB chúng ta có thể nhìn trên biểu đồ để thấy rằng ngân hàng mới làm chậm lại xu hướng chứ chưa thể đảo chiều 2 chỉ số trên. Cụ thể COF trong Q4-2023 vẫn ở mức 7.3%, cao hơn mức 7.16% tại Q3. NIM đã giảm xuống 3.61% so với mức 3.65% tại Q3. Với việc tăng trưởng tín dụng ở mức trung bình nên tốc độ xử lý lượng vốn có giá vốn cao của SHB là chậm hơn so với các ngân hàng có tăng trưởng tín dụng tốt hơn. Chúng tôi cho rằng phải 1-2 quý tới thì các chỉ số này của SHB mới có thể đảo chiều được theo xu hướng chung của toàn ngành.

III. Tổng kết và định giá

Với những phân tích trên chúng ta thấy SHB là ngân hàng tầm trung với những chỉ số không có quá nhiều điểm nhấn hay nổi bật gì. Trong năm 2024 chúng tôi cho rằng ngân hàng sẽ duy trì tăng trưởng tín dụng ở mức 14-15% và áp lực lớn nhất với ngân hàng đó chính là việc xử lý nợ nhóm 5 để qua đó cải thiện nợ xấu và tỉ lệ nợ xấu cho ngân hàng. Tất nhiên theo xu hướng ngành thì SHB cũng có những dấu hiệu đầu tiên của việc sẽ hồi phục và tốt dần lên trong các quý tới của năm 2024, đây cũng là động lực sẽ giúp giá cổ phiếu của SHB tích cực lên trong thời gian tới.

Hiện SHB đang giao dịch tại vùng giá 12.x tương đương mức P/B khoảng 0.9 lần. Đây là mức thấp so với trung bình 3 năm gần nhất của ngân hàng. Chúng tôi cho rằng SHB sẽ phục hồi dần về giá cổ phiếu để đưa P/B về mức khoảng 1-1.1 lần trong quý tới. Xa hơn nữa chúng ta cần cập nhật thêm về việc xử lý nợ xấu nhóm 5 của ngân hàng.

———-Team LTBNM tổng hợp và phân tích ————-

Nhập mã “LTBNM” để được giảm giá 10% khi mua acc tại wichart.vn. Áp dụng cùng với các chương trình khuyến mại khác nếu có.

- Link room zalo miễn phí: https://zalo.me/g/xtdspd746

- Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu

Theo dõi người đăng bài

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường