Rủi ro địa chính trị gây thách thức mới cho các kế hoạch IPO ở châu Á

Các đợt phát hành lần đầu ra công chúng ở Châu Á Thái Bình Dương đang trở nên kém khả quan hơn khi rủi ro địa chính trị xuất phát từ châu Âu đang gia tăng thêm những khó khăn hiện tại trong khu vực.

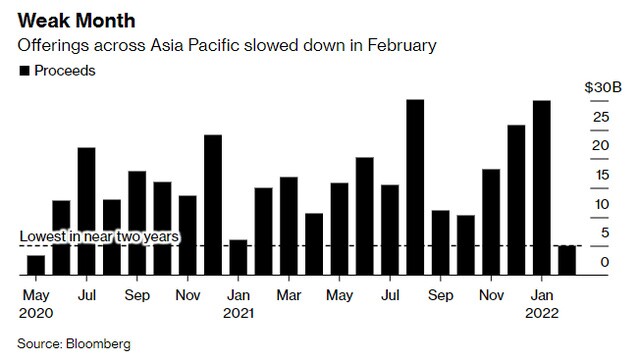

Số tiền huy động được từ các đợt IPO ở châu Á trong tháng 2 là ít nhất so với bất kỳ tháng nào kể từ tháng 5/2020 và chỉ ở mức 5,1 tỷ USD. Nếu loại trừ các thương vụ IPO ở Trung Quốc thì con số này chỉ là 1,9 tỷ USD.

Xung đột vũ trang giữa Nga và Ukraine đã làm tăng thêm những lo ngại đó, làm gia tăng sự biến động trên các loại tài sản gây ra sự chậm trễ trong các giao dịch tài trợ từ trái phiếu toàn cầu cho đến các khoản vay và IPO. Những lo ngại này đã lan sang các thị trường châu Á.

Brian Freitas, nhà phân tích tại Auckland của nền tảng nghiên cứu độc lập Smartkarma cho biết: “Có thể có nhiều kế hoạch IPO bị hoãn lại cho đến khi tình hình Ukraine lắng xuống. Triển vọng cho tháng 3 không phải là tuyệt vời. Định giá không khớp giữa các công ty phát hành và nhà đầu tư đã gây ra vấn đề dẫn đến một số thương vụ IPO bị hoãn lại”.

Thương vụ IPO lớn nhất được chú ý trong giai đoạn đầu năm nay là Life Insurance Corp. (LIC) của Ấn Độ trong đợt IPO trị giá 8,7 tỷ USD. Động thái IPO của công ty bảo hiểm nhà nước là một phần trong nỗ lực của Thủ tướng Narendra Modi nhằm kiếm tiền và hạn chế thâm hụt ngân sách đang thiếu hụt trong năm tài chính đến hết tháng 3. Chủ tịch của LIC cho biết vào tuần trước rằng, các kế hoạch vẫn đang được thực hiện.

“Nếu IPO của LIC bị trì hoãn, điều đó sẽ khiến toàn bộ ngân sách bị tiêu tan”, nhà phân tích Brian Freitas cho biết.

Tại Hàn Quốc, LG Energy Solution đã có đợt chào bán 10,8 tỷ USD vào tháng 1 nhưng trong tháng 2 chỉ có 284 triệu USD tiền thu được từ IPO, giảm 64% so với cùng kỳ năm ngoái.

Arun George, nhà phân tích tại Global Equity Research cho biết: “Điều đáng để xem xét đối với các nhà đầu tư là liệu có sẵn sàng can đảm trước điều kiện thị trường IPO yếu kém”.

Các thương vụ IPO ở Đông Nam Á cũng đang đối mặt với sự không chắc chắn. Tập đoàn công nghệ khổng lồ GoTo có trụ sở tại Jakarta đang bắt đầu đánh giá nhu cầu của nhà đầu tư với việc IPO ở Indonesia là khoảng 1 tỷ USD. Công ty sản xuất sữa Farm Fresh Bhd. của Malaysia đang lên kế hoạch huy động 1 tỷ ringgit (238 triệu USD) trong lần niêm yết lớn nhất ở Kuala Lumpur, ngày niêm yết dự kiến 22/3.

Clarence Chu, nhà phân tích tại Aequitas Research cho biết: “Chắc chắn có nguy cơ rủi ro sẽ lan rộng khi xung đột vũ trang kéo dài. Sự không chắc chắn của thị trường cao hơn sẽ ít có lợi hơn cho cả hai bên, cho cả công ty phát hành và người mua. Các công ty phát hành có thể thấy giá cả và quy mô giao dịch của họ bị ảnh hưởng bởi cuộc khủng hoảng”.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận