Quỹ thuộc SGI Capital tiếp tục chế độ “đứng ngoài quan sát”, cảnh báo kịch bản Mỹ suy thoái

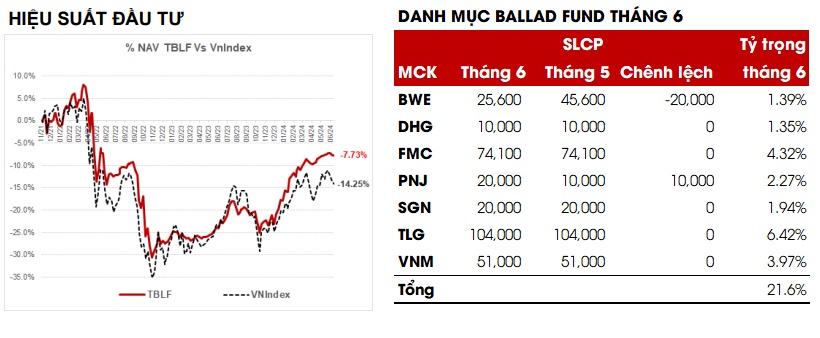

Nhờ duy trì tỷ trọng tiền mặt cao, quỹ Ballad Fund – trực thuộc SGI Capital – tránh được cú điều chỉnh trên thị trường chứng khoán Việt trong tháng 6. Quỹ vẫn kiên định với góc nhìn bi quan về thị trường, chỉ còn nắm giữ các công ty có vẻ khá an toàn và ít biến động, nhưng tỷ trọng cũng rất thấp.

CEO Lê Chí Phúc

Trong tháng 6, quỹ đầu tư dưới sự dẫn dắt của CEO Lê Chí Phúc ghi nhận hiệu suất âm 0.03%, trong khi VN-Index giảm 1.3%. Nhờ bật chế độ “đứng ngoài quan sát”, quỹ đầu tư này không bị ảnh hưởng quá nhiều từ đợt điều chỉnh trong giai đoạn vừa qua. Tính từ đầu năm 2024, Ballad Fund ghi nhận hiệu suất 15.09%, cao hơn mức tăng 10.21% của VN-Index.

Về danh mục cổ phiếu, Ballad Fund đã bán bớt BWE, nhưng mua thêm PNJ với khối rất thấp. Tới cuối tháng 6, quỹ chỉ còn nắm 7 cổ phiếu với tổng tỷ trọng gần 22%. Phần lớn trong số này đều các công ty có nền tảng kinh doanh tốt, có dòng tiền đều đặn và ít biến động so với thị trường. Đến cuối tháng 6/2024, hơn 78% tài sản của quỹ là tiền mặt.

Cách thức phân bổ của CEO Lê Chí Phúc cũng phần nào phản ánh quan điểm bi quan đã được đưa ra từ tháng 4/2024, rằng thị trường đang bị bủa vây bởi nhiều áp lực khác nhau: Từ áp lực tỷ giá, lạm phát cho tới lực bán ra của nước ngoài và người nội bộ. Ngoài ra, việc doanh nghiệp không hồi phục mạnh như kỳ vọng cũng là một nguyên nhân khiến người đứng đầu Ballad Fund bi quan.

Cẩn thận kịch bản Mỹ suy thoái

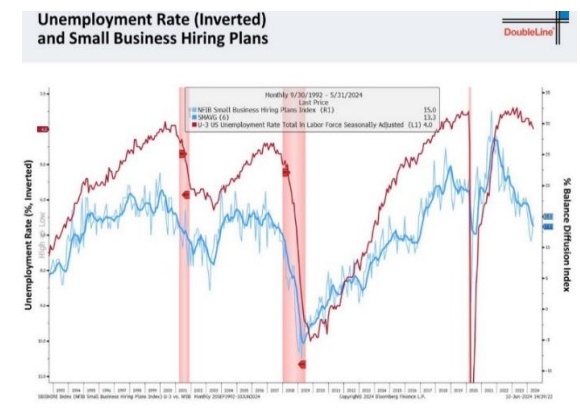

Trong lần cập nhật lần này, ông Phúc, CEO của Ballad Fund, cho rằng có nhiều tín hiệu cảnh báo nền kinh tế Mỹ sắp bước vào suy thoái và lưu ý nhà đầu tư không nên quá hào hứng với kịch bản Fed giảm lãi suất.

Báo cáo gần đây chỉ ra tỷ lệ thất nghiệp của Mỹ đã tăng lên 4.1% trong tháng 6, từ mức đáy 3.4% vào tháng 4/2023. “Những lần tỷ lệ thất nghiệp tăng nhanh và vượt 1% từ vùng đáy, kinh tế Mỹ đều đi vào suy thoái,” ông nhận định.

Ông cũng lưu ý rằng nhiều chỉ báo kinh tế quan trọng đang xấu đi, bao gồm chỉ số ISM dịch vụ và sản xuất đều giảm dưới 50, dự trữ cá nhân từ COVID đã cạn, nhu cầu tiêu dùng giảm và nợ xấu cá nhân tăng nhanh. “Khả năng kinh tế Mỹ và toàn cầu sẽ suy yếu trong nửa cuối năm nay và đi vào suy thoái trong năm 2025 đang tăng dần,” ông cho biết.

Theo vị này, nhà đầu tư cũng đừng quá kỳ vọng vào kịch bản Fed giảm lãi suất. Dù Fed giảm lãi suất thì chi phí tài chính cũng không giảm ngay và tác động tích cực cũng thường có độ trễ.

Trong hơn 1 năm qua, Chính phủ Mỹ đã chú trọng phát hành các công cụ nợ ngắn hạn vì dự báo Fed sẽ hạ lãi suất. “Điều này đặt áp lực tái tài trợ cho các nguồn vốn đã huy động giá rẻ trước đây, làm chi phí tài chính thực tế của chính phủ Mỹ cũng như doanh nghiệp không giảm ngay dù Fed và các NHTW bắt đầu hạ lãi suất”, ông cho biết.

Theo ông, khi rủi ro suy thoái tăng lên, dòng tiền sẽ chuyển dịch từ các tài sản rủi ro như cổ phiếu sang các tài sản trú ẩn an toàn như vàng, trái phiếu, rút khỏi các thị trường rủi ro cao như mới nổi và cận biên để quay về bản quốc. “Đây là thời điểm thị trường chứng khoán chuyển pha từ kỳ vọng giảm lãi suất sang thận trọng với tỷ lệ thất nghiệp”, CEO Phúc nhận định.

Về phần Việt Nam, ông Phúc đánh giá nền kinh tế tiếp tục hồi phục trên diện rộng nhưng các động lực tăng trưởng chính vẫn yếu như đầu tư công tăng chậm, thị trường bất động sản thanh khoản thấp và tín dụng ngân hàng tăng trưởng khó khăn. Ông nhấn mạnh: “Dư địa cải thiện còn ở phía trước đang là bệ đỡ cho nhà đầu tư kiên trì nắm giữ cổ phiếu, nhất là khi nền lãi suất huy động vẫn còn thấp.”

Tuy nhiên, ông cũng lưu ý rằng lãi suất còn chịu áp lực từ chỉ số lạm phát vẫn đang ở vùng cao, sát với lạm phát mục tiêu cả năm. Chênh lệch ngày một lớn giữa huy động và tín dụng toàn hệ thống đang khiến hệ số LDR của toàn ngành căng thẳng hơn, áp lực tăng lãi suất huy động có thể xảy ra khi tín dụng tăng tốc. Đà tăng của nợ xấu và thanh khoản chung của hệ thống ngân hàng có thể sẽ không dồi dào về cuối năm.

Cơ hội đầu tư đang khan hiếm

Còn trên thị trường chứng khoán Việt, ông Phúc cho rằng Thanh khoản giảm mạnh gần đây là chỉ báo về dòng tiền tham gia trong thị trường đang suy yếu. Cùng với đó là những lý do cũ như lượng margin cao ngất ngưỡng và làn sóng thoái vốn của nhà đầu tư nước ngoài, cổ đông nội bộ và cổ đông dài hạn.

Nhìn về tổng thể, ông Phuc đánh giá ngoại trừ nhóm Ngân hàng đang có định giá dưới trung bình, phần lớn các nhóm ngành khác giá cổ phiếu đã được đưa lên vùng định giá cao nhiều năm phản ánh kỳ vọng lạc quan và chỉ phù hợp với sự phục hồi mang tính đột biến ở nửa cuối năm và 2025.

“Với những hạn chế hiện hữu trong nước và khả năng suy thoái toàn cầu đang tăng lên, cơ hội đầu tư tốt trở nên khan hiếm trong khi rủi ro đang tăng lên, sẽ cần kiên nhẫn và thận trọng hơn với thị trường thời gian tới”, người đứng đầu Ballad Fund chia sẻ.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận