Ngân hàng TMCP Quốc tế Việt Nam (VIB) chi phí tăng cao nhấn chìm tăng trưởng lợi nhuận

Hy sinh biên lãi thuần để thúc đẩy tăng trưởng tín dụng

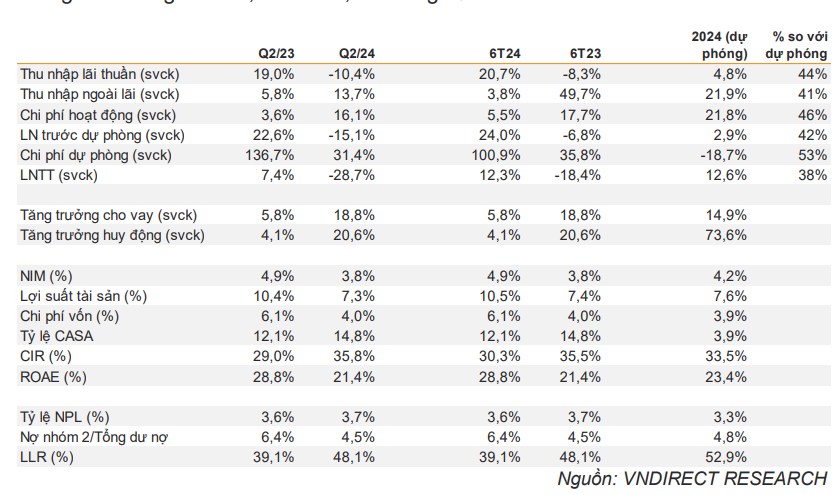

Thu nhập lãi thuần (NII) giảm 10,4% svck trong Q2/24, xuống còn 3.946 tỷ đồng, kéo dài đà giảm từ quý trước. Kết quả đáng thất vọng này do NIM bị thu hẹp 1,1 điểm % svck trong bối cảnh nhu cầu tín dụng yếu. Trong bối cảnh nhu cầu nhóm khách hàng cá nhấn (KHCN) phục hồi nhưng vẫn ở mức thấp so với năm 2021, nhu cầu tín dụng của VIB yếu hơn so với các ngân hàng khác do dư nợ KH cá nhân chiếm 85% cơ cấu danh mục cho vay. Do đó, tín dụng chỉ tăng 4,7% sv đầu năm trong 6T24, thấp hơn mức tăng trưởng toàn hệ thống là 6%. Để thúc đẩy tăng trưởng tín dụng, VIB đã ban hành nhiều chính sách lãi suất ưu đãi như giảm lãi suất cho vay và kéo dài thời gian ân hạn nợ gốc. Do đó, NIM bị thu hẹp 1,1 điểm % svck trong Q2/24 do lợi suất tài sản giảm (-3,1 điểm % svck) nhanh hơn so với chi phí vốn (-2,1 điểm % svck).

Thu nhập từ việc thu hồi nợ xấu đã hỗ trợ thu nhập ngoài lãi

Trong Q2/24, thu nhập ngoài lãi tăng 13,7% svck lên 1.094 tỷ đồng, được thúc đẩy bởi thu nhập từ việc thu hồi nợ xấu. VIB tiếp tục thể hiện khả năng quản lý tài sản đảm bảo và chất lượng tài sản đảm bảo xuất sắc. Do đó, thu nhập từ việc thu hồi nợ xấu đã tăng vọt 114% svck lên 290 tỷ đồng trong Q2/24.

Chi phí nhân viên ảnh hưởng đến chi phí hoạt động

Trong Q2/24, tỷ lệ CIR cao đã ảnh hưởng đến LN hoạt động trước dự phòng. Trong Q2/24, tỷ lệ CIR của VIB tăng lên 35,8% từ 29,0% trong Q1/23, mức cao nhất kể từ Q3/22 và bằng mức trung bình 5 năm. Mức CIR cao hơn được thúc đẩy bởi chi phí nhân viên tăng 16,5% svck trong Q2/24. Do đó, chi phí hoạt động tăng 16,1% svck. Giữa lúc tổng thu nhập hoạt động giảm (-6,1% svck), việc tăng chi phí hoạt động đã làm LN hoạt động trước dự phòng giảm 15,1% svck xuống còn 3,2 nghìn tỷ đồng.

Tăng cường xóa nợ và trích lập để đối phó với rủi ro nợ xấu

Chất lượng tài sản của VIB vẫn gặp rủi ro trong Q2/24, do giá trị nợ xấu hình thành mới ở mức cao và tỷ lệ nợ xấu tăng. Giá trị nợ xấu hình thành mới giảm nhẹ 5,3% sv quý trước xuống còn 1.592 tỷ đồng, chiếm 10,5% dư nợ nhóm hai trong quý trước. Ngoài ra, tỷ lệ nợ xấu tăng lên 3,7% từ 3,6% trong Q1/24. Tuy nhiên, tỷ lệ nợ nhóm hai giảm xuống còn 4,5% trong Q2/24, mức thấp nhất kể từ Q4/22. Điều này cho thấy chất lượng tài sản có thể cải thiện trong quý tới. Để đối phó với rủi ro nợ xấu, VIB đã tăng cường xóa nợ lên 142% sv quý trước. Kết quả là, chi phí dự phòng tăng 31,4% svck, kéo LNTT giảm sâu hơn. Trong Q2/24, LNTT giảm 28,7% svck, khiến ROAE 12T giảm xuống còn 21,4% từ 23,7% trong Q1/24.

Theo dõi người đăng bài

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường