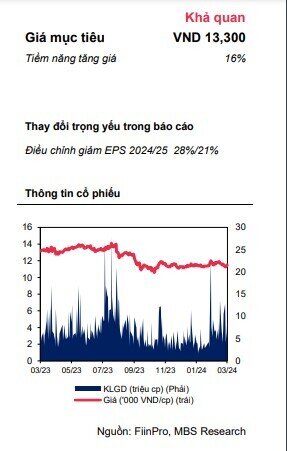

Một cổ phiếu ngành điện được khuyến nghị khả quan với tiềm năng tăng giá tới 16%

Chứng khoán MBS (MBS) mới có báo cáo về cổ phiếu POW của Tổng Công ty Điện lực Dầu khí Việt Nam

Triển vọng 2024-25: Điện khí vẫn gặp nhiều khó khăn, được bù đắp một phần bởi điện than

Điện khí: Khó khăn chưa hoàn toàn đi qua trong 2024

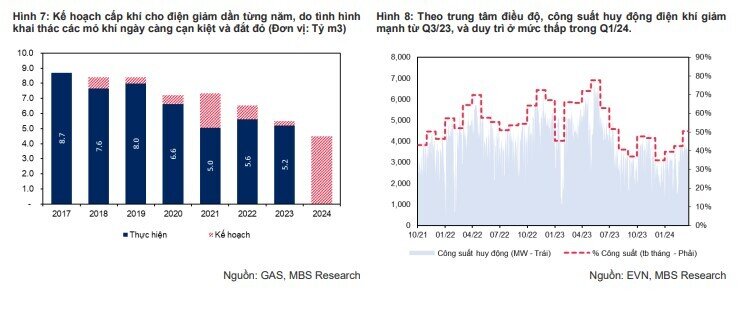

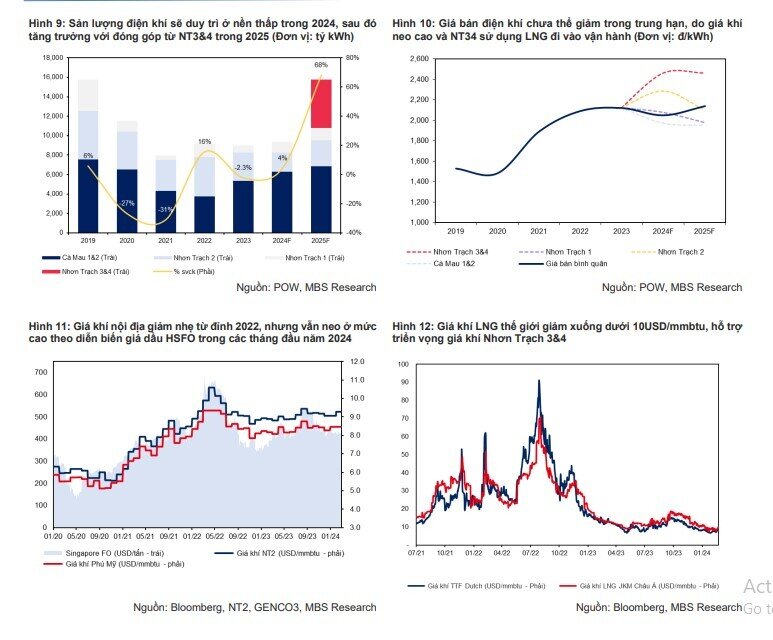

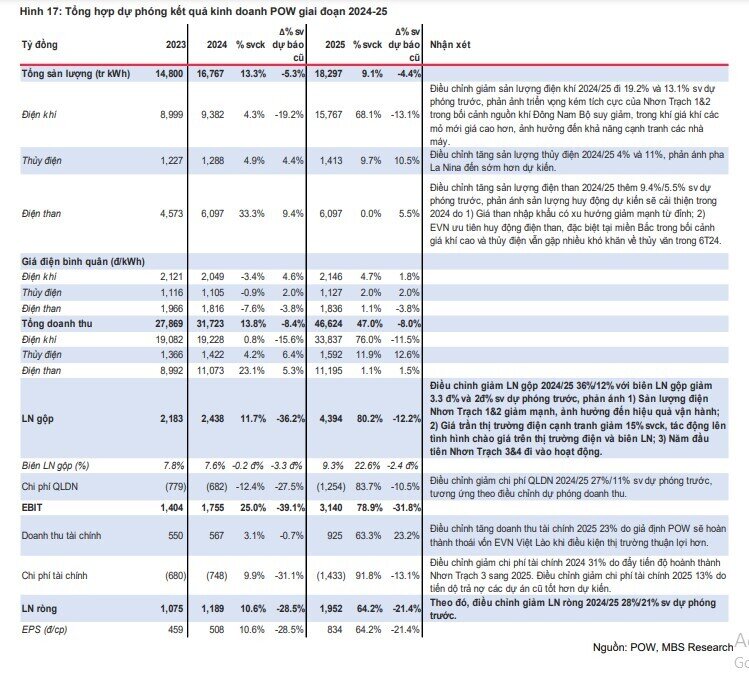

Trong bối cảnh các mỏ khí dần cạn kiệt, kế hoạch phân bố khí cấp cho điện của GAS dự kiến giảm mạnh từ 2024 đặc biệt nguồn khí từ Đông Nam Bộ, chúng tôi dự bảo sản lượng điện của Nhơn Trạch 1&2 sẽ duy trì ở mức thấp trong bối cảnh giá khí neo cao cùng tình trạng thừa nguồn tại miền Nam. Chúng tôi nhận thấy những quyết định bất lợi cho các nhà máy điện trong 2024, bao gồm 1) A0 giảm huy động điện khí; 2) giá trần thị trường điện giảm 15% svck là tín hiệu cắt giảm chi phí đầu vào nhằm cải thiện tình hình tài chính của EVN. Theo đó, chúng tôi dự kiến sản lượng Nhơn Trạch 1&2 – cụm nhà máy sử dụng khí từ các mỏ Đông Nam Bộ sẽ giảm 15% svck. Đối với nhiệt điện Cà Mau 1&2, chúng tôi đánh giá triển vọng huy động sản lượng khả quan hơn, tăng 17% svck hỗ trợ bởi nguồn khí cấp đủ và nhà máy chạy tối đa công suất khi hoàn thành lịch bảo dưỡng. Dự kiến tổng sản lượng điện khí sẽ đạt 9.382 tỷ kWh (+4,3% svck), doanh thu đạt 19,228 tỷ đồng (+0.8% svck) với dự phóng giá bán điện neo cao, đạt 2,049đ/kWh (+4.6% svck). Tuy có ghi nhận tăng trưởng, đây vẫn là mức sản lượng rất thấp so với tiềm năng huy động các nhà máy.

Nhìn sang 2025, chúng tôi dự kiến sản lượng Nhơn Trạch 1&2 sẽ phục hồi từ nền thấp, hỗ trợ bởi giá bán điện giảm nhẹ và nguồn khí ổn định hơn với kế hoạch cấp bổ sung LNG. Hơn nữa, chúng tôi dự kiến Nhơn Trạch 3 có thể bắt đầu đi vào vận hành từ Q1/25 và Nhơn Trạch 4 từ Q4/25, chậm hơn 1 quý so với kế hoạch của doanh nghiệp do chúng tôi đưa ra quan điểm thận trọng về một số rủi ro ảnh hưởng đến tiến độ, bao gồm đàm phán các hợp đồng PPA, GSA và chậm xây dựng cụm trạm biến áp. Theo đó, dự kiến sản lượng điện khí đạt 15,767 tỷ kWh (+68% svck) với tỉ trọng đóng góp từ Nhơn Trạch 3&4 chiếm 31% tổng sản lượng (hiệu suất nhà máy đạt 50%). Doanh thu đạt 33,837 tỷ đồng (+76% svck) với giả định giá bán điện tăng 4.7% svck do Nhơn Trạch 3&4 sự dụng khí LNG với giá cao

Đã có những thông tin mới về tiến độ triển khai Nhơn Trạch 3&4, tuy nhiên, vẫn còn rủi ro chậm tiến độ

Tính đến T2/2024, tiến độ tổng thể EPC ước đạt 80.2% (chậm ~6% sv kế hoạch ban đầu). Trong đó, ngày 16/10/2023 ghi nhận cột mốc nổi bật khi tuabin khí của Nhơn Trạch 3 đã được đưa vào bệ phóng.

Chúng tôi áp dụng giả định giá khí là 11USD/mmbtu cho 2025-27 (chưa bao gồm chi phí xử lý và vận chuyển), và đưa ra giá bán điện ước tính vào khoảng 2,485đ/kWh. Với mức giá này, sẽ vẫn có áp lực huy động đối với EVN khi giá bán lẻ trung bình đang duy trì ở mức 2,100đ/kWh. Tuy nhiên, việc EVN có thể tiếp tục tăng giá điện trong thời gian tới sẽ hỗ trợ dư địa huy động các nguồn điện giá cao. Dự kiến biên LN gộp có thể sẽ đạt 12% trong 2026 khi hai nhà máy hoạt động trọn vẹn cả năm với giá định sản lượng đạt 65% sản lượng tiềm năng. Chúng tôi thực hiện tính toán và đưa ra điểm hòa vốn LN trước thuế giai đoạn 2026-27 sẽ ~53% sản lượng tiềm năng, tương đương 3.7 tỷ kWh mỗi nhà máy. Theo đó, chúng tôi cho rằng việc bao tiêu sản lượng ở tỷ lệ 80%, cơ bản sẽ đảm bảo hiệu quả kinh tế cho dự án này.

Ngoài ra, chúng tôi nhận thấy rủi ro lỗ tỉ giá tiềm tàng, đến từ dư nợ vay ~700 USD tài trợ cho dự án. Theo đó, với mỗi 1% tỉ giá tăng, POW có thể ghi nhận lỗ tỉ giá ~160-180 tỷ trong những năm đầu tiên vận hành.

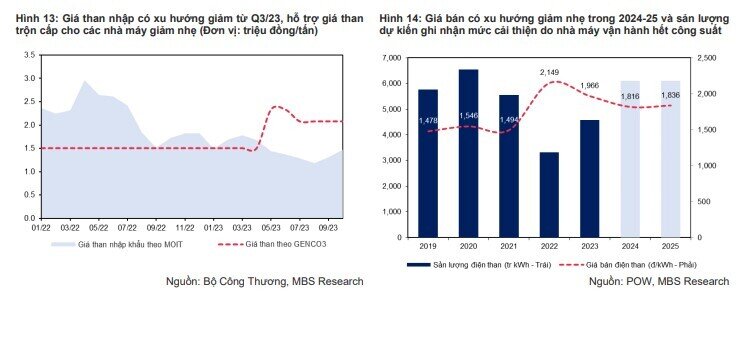

Điện than: Vũng Áng 1 vận hành với đầy đủ công suất trong cả năm 2024

Sau gần hai năm khắc phục sự cố, và nhà máy phải chạy với chỉ 1/2 công suất, tổ máy 1 Vũng Áng 1 (600MW) đã chính thức quay trở lại hoạt động từ tháng 8/2023, hỗ trợ sản lượng của POW trong trọn vẹn năm 2024. Chúng tôi dự báo doanh thu và sản lượng điện năm 2024 sẽ đạt lần lượt 11,073 tỷ đồng (+23% svck) và 6.0 tỷ kWh (+33% svck), hỗ trợ bởi 1) A0 ưu tiên huy động nhóm nhiệt điện than, đặc biệt trong 6T24 khi thủy điện phải tích nước và nhu cầu tăng cao trong mùa nắng nóng tại miền Bắc; 2) Giá bán điện dự kiến giảm nhẹ 7% svck đạt 1,816 đ/kWh, hỗ trợ bởi giá than nhập có xu hướng giảm từ đỉnh 2023.

Nhìn sang 2025, chúng tôi dự kiến sản lượng tiếp tục duy trì ở mức tối ưu, đạt 6.1 tỷ kWh (+1% svck), doanh thu tăng 1.1% svck đạt 11,195 tỷ đồng với giá bán đi ngang svck.

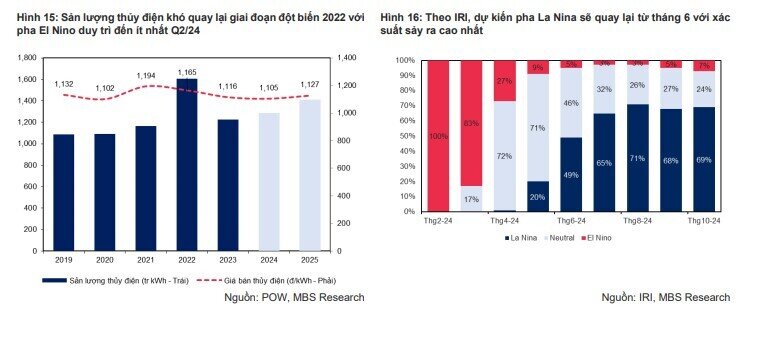

Thủy điện: Khó khăn kéo dài sang giữa năm 2024

Theo Viện Nghiên cứu Quốc tế về Khí hậu (IRI), dự kiến pha El Nino sẽ đạt đỉnh trong T12/23 và T1/24, sau đó tiếp tục duy trì đến ít nhất Q2/24, kéo theo thời tiết cực đoan, nắng nóng và các đợt khô hạn dài. Chúng tôi cho rằng đây sẽ là cản trở lớn nhất cho triển vọng của mảng thủy điện, tuy nhiên, chúng tôi vẫn kỳ vọng một sự cải thiện nhẹ trong nửa cuối 2024, khi pha thời tiết trung tính hơn và đây cũng là giai đoạn mùa mưa của đồng thời Hủa Na và Đắk Đrinh. Dự kiến sản lượng và doanh thu nhóm thủy điện cải thiện lần lượt 4,2% svck và 4,9% svck trong 2024. Trong 2024, thủy điện dự kiến giảm sản lượng chào trên thị trường điện do quy định mới về sản lượng hợp đồng (Qc). Theo đó, tỉ lệ sản lượng điện hợp đồng trong 2024 là 98% cao hơn so với mức 90% trong 2023, điều này ảnh hưởng đến dư địa huy động trên thị trường điện cạnh tranh (Qm) sản lượng thường hưởng biên cao hơn của nhóm thủy điện. Tuy nhiên, việc kỳ vọng thủy điện cải thiện trong 6T24 sẽ một phần bù đắp mất mát này.

Nhìn sang 2025, chúng tôi dự kiến doanh thu tăng 13% svck, với giả định sản lượng tăng 11% svck theo sản lượng trung bình 3 năm. Giá thủy điện sẽ trượt giá ổn định ở mức 2% svck.

Tổng hợp dự phóng kết quả kinh doanh POW giai đoạn 2024-25

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận