MBS – Q2-2024: KQKD lập đỉnh dù thị trường chung khó khăn

Thị trường chung sau khi tăng khá nhiều tại Q1-2024 cả về điểm số lẫn thanh khoản thì đã có phần sụt giảm khá nhiều về thanh khoản trong Q2 vừa qua còn điểm số cũng có xu hướng đi ngang với biến động khá lớn.

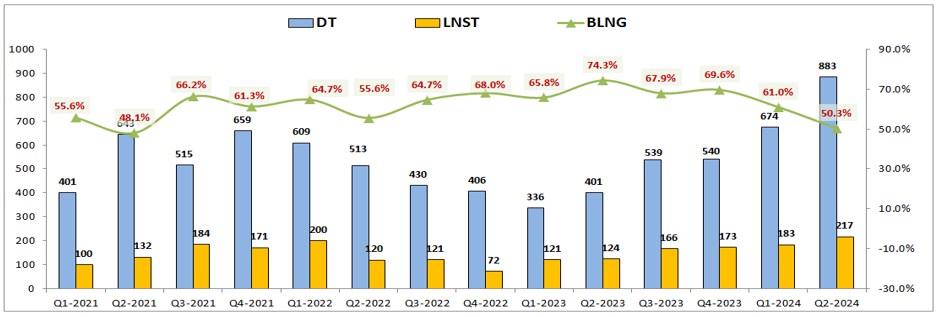

Điều này khiến cho các công ty chứng khoán đều kinh doanh khó khăn hơn nhiều tại Q2 (thanh khoản thấp khiến phí môi giới giảm, nhu cầu vay margin thấp do thị trường nhiều rủi ro, tự doanh gặp khó hơn, …). Thế nhưng với MBS, những gì công ty làm được trong Q2-2024 là rất tốt và đáng kỳ vọng hơn nữa trong các quý tới. (Hình 1)

Cụ thể kết quả kinh doanh cũng như các chỉ số kinh doanh chính của công ty trong Q2 đều ghi nhận mức tăng trưởng ấn tượng bất chấp thị trường chung đã chững lại. Công ty cũng có những chính sách giúp cho hoạt động kinh doanh khởi sắc trong Q2. Vậy chi tiết những chỉ số ấn tượng như thế nào và làm cách nào MBS lại có kết quả kinh doanh ấn tượng như vậy? Chúng tôi sẽ phân tích chi tiết trong bài viết dưới đây.

I. Kết quả kinh doanh

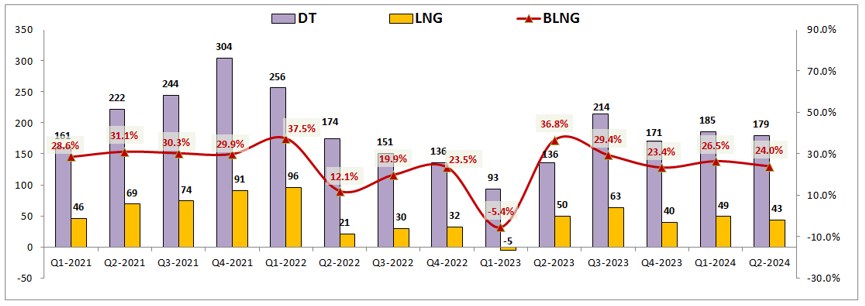

Kết thúc Q2-2024 MBS ghi nhận doanh thu thuần đạt 883 tỷ đồng, tăng mạnh 120% yoy và cũng là mức cao nhất trong lịch sử công ty. Lợi nhuận sau thuế đạt 217 tỷ đồng, tăng 75.4% yoy và cũng là mức lợi nhuận cao nhất trong lịch sử công ty. Như vậy kết quả kinh doanh trong Q2-2024 đều lập đỉnh lịch sử của công ty cả về doanh thu và lợi nhuận dù cho thị trường chung trong Q2 gặp khá nhiều khó khăn. (Hình 2)

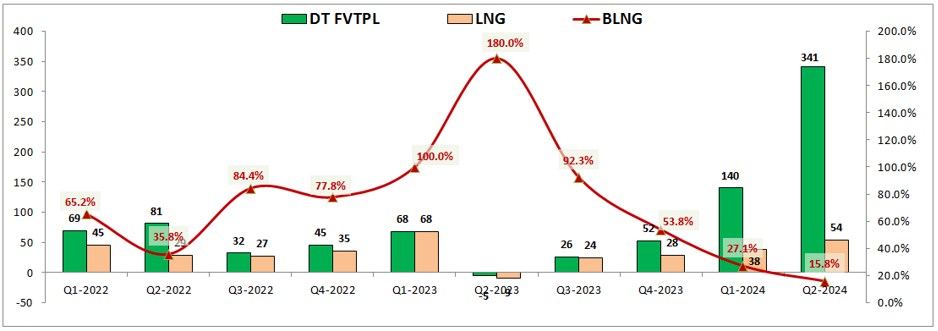

Tuy nhiên nếu nhìn sang biên lợi nhuận gộp thì chúng ta có thể thấy biên lợi nhuận gộp tại Q2 giảm k há nhiều so với mức trung bình các quý trước đó. Theo đó biên lợi nhuận gộp của MBS tại Q2 chỉ đạt 50.3% trong khi mức trung bình các quý trước đó là khoảng 60-70%. Nếu bóc tách thì chúng ta sẽ thấy nguyên nhân cho điều trên là do mảng tự doanh của MBS trong Q2 tăng mạnh nhưng do mảng này có biên lợi nhuận thấp nên khiến cho biên lợi nhuận gộp chung của công ty cũng giảm theo. (Hình 3)

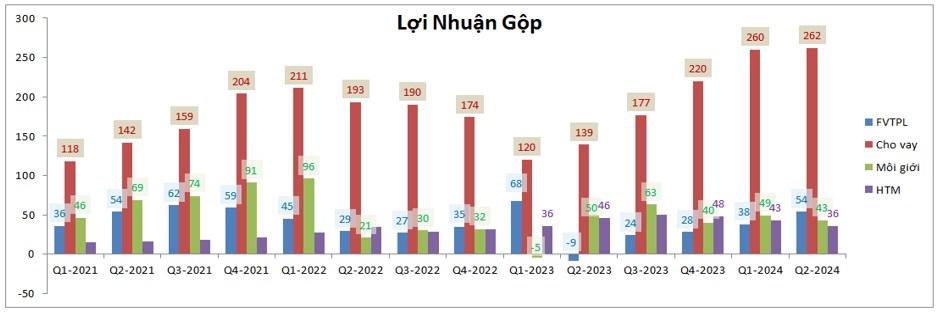

Nếu bóc tách lợi nhuận gộp của MBS theo từng mảng kinh doanh chính chúng ta sẽ nhìn thấy rõ động lực hỗ trợ chính cho tăng trưởng ấn tượng về kết quả kinh doanh của MBS trong các quý gần đây chính là mảng cho vay. Cụ thể như hình 4 dưới đây:

Mảng cho vay đã lập đỉnh lịch sử trong Q2 với 262 tỷ đồng lợi nhuận gộp, cao hơn 2 tỷ đồng so với Q1 và cao hơn nhiều so với vùng đỉnh cũ hồi đầu 2022. Các mảng còn lại như tự doanh, môi giới, HTM đều không có biến động nhiều về mức độ đóng góp trong các quý gần đây và nếu so với mảng cho vay thì mức độ đóng góp là không cao. Vì vậy có thể thấy cho vay là mũi nhọn và động lực chính thúc đẩy tăng trưởng của MBS trong những quý vừa qua và cả trong thời gian tới.

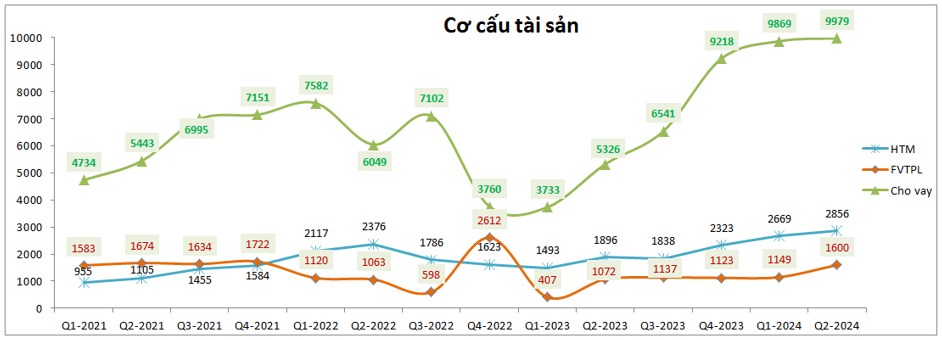

Nhìn sang cơ cấu tài sản chúng ta cũng sẽ thấy khá rõ lý do mà mảng cho vay lại mang lại lợi nhuận cao tới vậy. Đó là việc MBS dồn phần lớn tài sản của mình cho mảng cho vay trong 3 quý gần đây và còn lại mảng tự doanh cũng như HTM là không nhiều và cũng không tăng mấy trong các quý vừa qua. (Hình 5)

Cụ thể hơn về từng mảng chúng tôi sẽ bóc tách và phân tích chi tiết trong phần dưới của bài viết.

II. Động lực tăng trưởng của MBS

1. Mảng cho vay

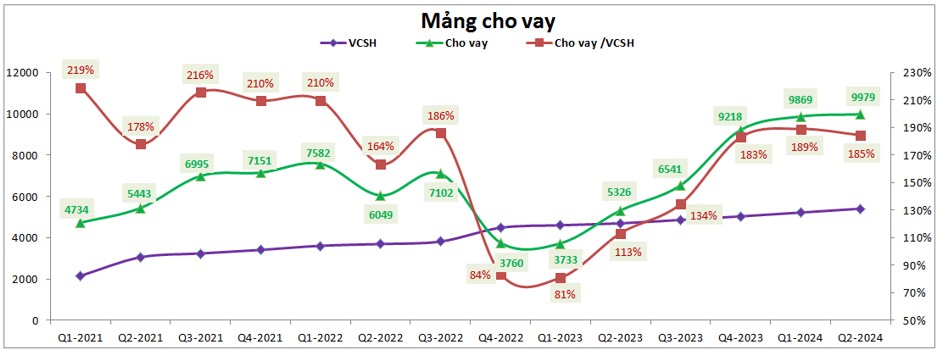

Như đã phân tích qua ở trên, mảng cho vay là mảng chiếm tỉ trọng cao nhất cả về tài sản cũng như đóng góp vào lợi nhuận của MBS với tỉ trọng 59% về lợi nhuận gộp. Ngoài ra mảng cho vay cũng là mảng dẫn dắt chính cho tăng trưởng của MBS. (Hình 6)

Tại Q2-2024 tổng cho vay của MBS đạt 9,979 tỷ đồng, cao hơn Q1 110 tỷ đồng và đây là con số khá bất ngờ. Bất ngờ là vì tại Q1 thị trường chung tăng rất tốt cả về giá và thanh khoản, qua đó nhu cầu vay margin cao hơn ở gần như tất cả các công ty chứng khoán giúp cho mảng cho vay tại các công ty đều ghi nhận sự tăng trưởng mạnh. Tuy nhiên tại Q2-2024 lại là bức tranh hoàn toàn khác khi thị trường chung có xu hướng đi ngang trong biên độ khá rộng và rất khó lường. Điều này khiến cho thanh khoản thị trường sụt giảm khá nhiều từ mức quanh 25k tỷ đồng mỗi phiên xuống còn chỉ khoảng 15k tỷ đồng mỗi phiên. Điều này cũng khiến cho nhu cầu vay margin tại hầu hết các công ty đều giảm khá mạnh so với Q1. Nhưng MBS lại có thể đưa được mảng cho vay duy trì được mức cao là rất bất ngờ nếu chỉ nhìn vào diễn biến chung của ngành.

Nếu ai tìm hiểu chi tiết hơn về MBS hoặc là khách hàng tại MBS thì chúng ta có thể sẽ hiểu được MBS đang có những bước đi rất rõ ràng để đẩy mạnh mảng cho vay của mình trong Q2 vừa qua và cả trong các quý tới. Cụ thể công ty đã ban hành những chính sách khá mạnh như sau:

MBS đã mở thêm đuôi 7 trên phần mềm giao dịch cho phép khách hàng có thể vay margin với tỉ lệ cao hơn bình thường tại đuôi 8 (vay tối đa 50%). Ngoài ra đuôi 7 cho phép nhà đầu tư vay cả margin với các mã tại sàn upcom có tiêu chí đảm bảo. Điều này giúp mở rộng số lượng mã cho vay và cũng nắm bắt được xu hướng trong Q2 có nhiều mã tại upcom giao dịch rất tốt về thanh khoản và giá.

Ngoài ra MBS còn có trương trình “reactive” với việc miễn phí giao dịch cho khách hàng khi giao dịch trở lại trên các tài khoản lâu không còn giao dịch. Sau đó giảm phí giao dịch trong 6 tháng cho khách hàng cũng như các khách hàng mở mới cũng được giảm phí giao dịch trong thời gian tương tự. Điều này khiến cho MBS bị giảm phí giao dịch qua đó làm mảng môi giới giảm lợi nhuận nhưng bù lại công ty sẽ đẩy mạnh được mảng cho vay cũng như chiếm lĩnh được thêm thị phần so với các đối thủ.

Đây là những bước đi không quá mới (VPS cũng từng làm) nhưng cũng đủ giúp MBS có thể bứt tốc trong Q2-2024 và các quý tới.

Tiếp theo đến bài toán vốn để chuẩn bị cho kế hoạch tăng trưởng cho vay của mình. Hiện MBS đối mặt với 2 vấn đề trong bài toán này đó là:

Đầu tiên là tỉ lệ cho vay, hiện tỉ lệ cho vay/ Vốn chủ sở hữu của MBS sau Q2-2024 đã đạt 185% và như vậy chỉ con cách 15% là đạt mức trần cho phép của nhà nước (tối đa cho vay không vượt quá 200% vốn chủ sở hữu). Điều này đặt ra bài toán MBS phải tăng nhanh vốn chủ để có thể tiếp tục tăng trưởng mạnh cho vay. Bài toán này đã được công ty giải bằng cách tăng vốn đã được phê duyệt tại DHCD năm 2024. Chi tiết chúng tôi đã phân tích ở bài viết quý trước, quý nhà đầu tư có thể đọc lại để nắm rõ. Còn về cơ bản công ty sẽ phát hành thêm khoảng 31.56% cho cổ đông hiện hữu và nhà đầu tư chuyên nghiệp (phát hành cho cổ đông hiện hữu 25% giá 10k/cp và phát hành riêng lẻ 28,733,000 cp cho NĐT chuyên nghiệp với giá chưa xác định nhưng không dưới giá trị sổ sách tại thời điểm phát hành. Hiện giá trị sổ sách MBS sau Q2 là 12.4k).

Sau phát hành vốn chủ của MBS sẽ tăng thêm tối thiểu gần 1,500 tỷ đồng và qua đó giúp mảng cho vay có thể nới rộng thêm khoảng 3k tỷ đồng cho vay nữa so với hiện tại ( hiện cho vay tối đa khoảng 10,800 tỷ đồng) .

Vấn đề thứ 2 là nguồn vốn cho vay, ngoài việc huy động từ vay ngân hàng thì MBS cũng dùng chính nguồn phát hành được trong quá trình tăng vốn để đưa vào cho vay margin giúp giảm tối đa chi phí cho công ty. Theo dự dự kiến phân bổ số tiền phát hành trong 2 đợt tăng vốn thì sẽ có thêm khoảng gần 1k tỷ đồng được sử dụng cho mục đích cho vay margin của công ty. Như vậy gần như công ty sẽ có đủ lượng vốn cần thiết để phục vụ cho mảng cho vay của công ty nếu nhu cầu khách hàng cần thiết.

Với những phân tích ở trên chúng ta có thể thấy mảng cho vay của MBS sẽ còn tiếp tục duy trì được tăng trưởng trong các quý tới nhờ các chính sách rõ ràng và kế hoạch tăng vốn tốt để phục vụ cho điều đó. Qua đó có thể giúp MBS tiếp tục tạo những đỉnh mới về kết quả kinh doanh cho công ty.

2. Các mảng kinh doanh khác

Các mảng kinh doanh còn lại của MBS tuy không có mức tăng trưởng hay đóng góp quá nhiều vào lợi nhuận như mảng cho vay nhưng cũng đều quan trọng khi đóng góp doanh thu và lợi nhuận ổn định cho công ty. Cụ thể tình hình và tiềm năng kinh doanh của các mảng này như sau:

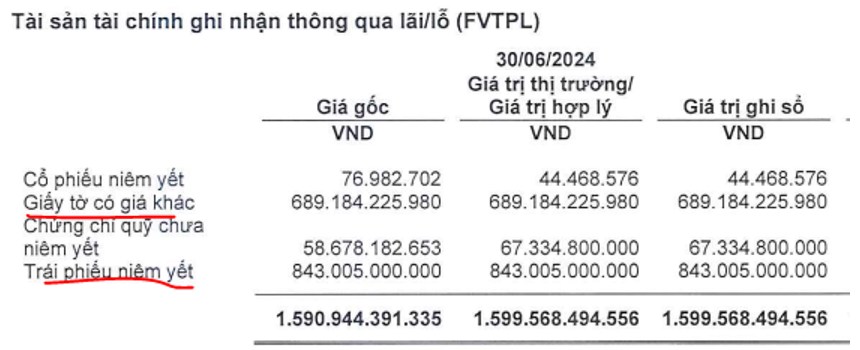

Mảng tự doanh: MBS không quá tâp trung vào mảng tự doanh khi mà công ty chỉ dành khoảng 1,600 tỷ đồng cho mảng này, tức chỉ chiếm khoảng 9% tổng tài sản của công ty. Số tiền ở mảng tự doanh của công ty cũng gần như là để tại các tài sản an toàn mang lại lãi ổn định chứ không đầu tư cổ phiếu như nhiều công ty khác. Cụ thể trong 1,600 tỷ thì có 843 tỷ nằm ở trái phiếu, gần 700 tỷ ở giấy tờ có giá khác và cổ phiếu chỉ có hơn 40 tỷ đồng. Cụ thể như hình 7 dưới.

Như vậy có thể thấy mảng tự doanh sẽ mang lại nguồn lợi nhuận ổn định hàng quý cho MBS chứ không thể mang lại lợi nhuận đột biến được. Ngoài ra theo chúng tôi tài sản mảng này sẽ gần như để dự phòng cho mảng cho vay nếu cần dùng đến nên công ty cũng không mặn mà việc đầu tư vào các cổ phiếu để lấy lợi nhuận cao hơn.

Mảng môi giới: Cũng như xu hướng chung của các công ty chứng khoán hiện nay đó là không quá tập trung lợi nhuận vào mảng môi giới nữa mà thường dùng mảng này là nơi giúp công ty chiếm lĩnh thị phần phục vụ cho mảng cho vay. Với MBS cũng tương tự vậy khi công ty cũng giảm tối đa phí giao dịch để chiếm lĩnh thị phần và hỗ trợ cho vay. Vì thế từ 2023 tới nay doanh thu và lợi nhuận của mảng này (Hình 8)

Trong 1-2 quý tới chúng tôi cho rằng mảng môi giới thậm chí còn có thể giảm nhẹ về lợi nhuận do chính sách giảm phí giao dịch trong 6 tháng của MBS để đẩy mạnh cho vay. Tuy nhiên do mức độ đóng góp là không cao về lợi nhuận nên cũng sẽ không ảnh hưởng quá nhiều tới lợi nhuận chung của MBS.

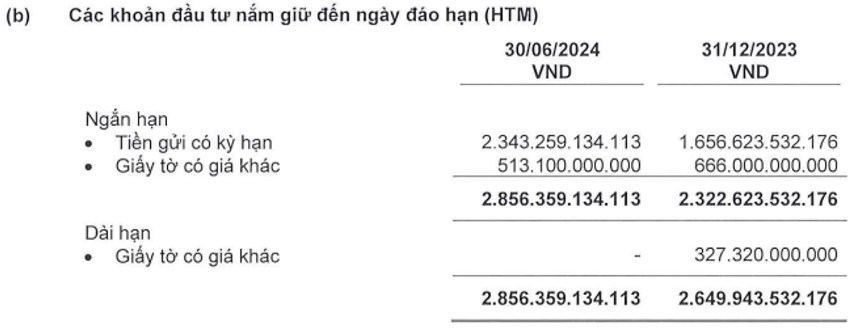

Mảng HTM: mảng này cũng gần như tự doanh khi mà tài sản cũng nằm ở các khoản tiền gửi giúp mang lại lợi nhuận ổn định cho công ty chứ không thể tạo ra sự bứt phá được trong các quý tới. (Hình 9)

Như vậy với 3 mảng kinh doanh trên chúng tôi kỳ vọng kết quả kinh doanh sẽ đi ngang trong các quý tới để duy trì nguồn lợi nhuận ổn định cho công ty còn câu chuyện tăng trưởng sẽ phụ thuộc cả ở mảng cho vay.

III. Tổng kết và định giá

Với những phân tích ở trên chúng ta đã hiểu khá rõ về MBS và động lực tăng trưởng chính của công ty sẽ nằm ở mảng cho vay. Chúng tôi đánh giá cao MBS vì công ty tập trung tối đa vào điểm mạnh của mình, có chiến lược rõ ràng cho việc tăng trưởng và thị trường chung cũng sẽ thuận lợi hơn trong các quý tới. Trong 2 quý tới ngoài mức tăng trưởng mạnh thì việc tăng vốn cũng sẽ là động lực cho tăng giá của cổ phiếu.

Về định giá, MBS hiện đang giao dịch vùng giá 34-35.x/cp tương ứng mức P/B khoảng 2.8 lần. Đây là mức cao so với trung bình của MBS. Nhưng trong thời gian tới với việc tăng vốn sẽ giúp P/B giảm chút cũng như động lực tăng trưởng mạnh khiến cho mức định giá trên là phù hợp cho tầm nhìn dài hơn chút. Mức định giá chi tiết hơn với MBS chúng tôi xin phép được lưu hành nội bộ khách hàng để tránh ảnh hưởng giao dịch của cổ phiếu.

———-Team LTBNM tổng hợp và phân tích ————-

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận