Không loại trừ khả năng khối ngoại tiếp tục bán ròng trong ngắn hạn

Đến cuối tháng 2, P/E trượt 12 tháng của VN-Index đã vượt 14 lần (P/E VN Index đạt 14,5 lần tại ngày 29/2/2023). Quan sát quá khứ, đây là vùng bán ròng ưa thích của khối ngoại trong ngắn hạn, khi thị trường chứng khoán Việt Nam thiếu vắng những câu chuyện lớn.

Chỉ số VN-Index đã có chuỗi bốn tháng tăng điểm liên tiếp với mức sinh lời lũy kế là 21,7% kể từ tháng tăng điểm đầu tiên và có mức cao thứ 7 trên tổng số 9 chuỗi tăng điểm mạnh kể từ 2009. Thị trường có thể sẽ gặp áp lực chốt lời của một bộ phận nhà đầu tư, song các dữ liệu mô tích cực đang là trợ lực hỗ trợ cho kỳ vọng thu nhập của thị trường.

Với các yếu kéo và đẩy đang khá cân bằng, VDSC kỳ vọng VN-Index sẽ biến động trong biên độ hẹp 1.210-1.290 trong tháng 3.

Không loại trừ khối ngoại tiếp tục bán ròng

Cuộc họp chính sách của các ngân hàng trung ương trên thế giới – NHTW Nhật Bản có thể sẽ mở đầu cuộc đảo chiều chính sách tạo áp lực lên chỉ số DXY, hàm ý giảm áp lực đối với việc mất giá tiền đồng.

Trong tháng 3, các NHTW lớn trên thế giới sẽ nhóm họp để đưa ra chính sách lãi suất điều hành. Lãi suất điều hành của FED, BOE, ECB được khẳng định đã chạm đỉnh trong các lần họp trước đây và khả năng cao sẽ giữ nguyên mức lãi suất trong lần họp tới khi giọng điệu của của giới điều hành vẫn chưa thật sự tự tin với dữ liệu lạm phát khi mà tốc độ giảm của lạm phát chưa như kỳ vọng.

Trong khi đó, NHTW Nhật Bản nhiều khả năng sẽ kết thúc chính sách tiền tề siêu nới lỏng trong kỳ họp tới đây. Việc lạm phát đang tiến gần hơn với mức mục tiêu 2% và chu kỳ tăng lương của phần lớn các công ty sẽ được công bố trong giữa tháng 3 là cơ sở cho quyết định đảo chiều chính sách nhưng vẫn đảm bảo ổn định ở mức lạm phát mục tiêu.

Việc lãi suất điều hành của các NHTW có xu hướng đạt đỉnh và sẽ vào chu kỳ giảm trong nửa cuối năm kết hợp với việc BOJ đảo chiều sẽ thu hẹp chênh lệch lãi suất và kéo theo USD/JPY đi xuống. Với tỷ trọng lớn trong rổ DXY, việc NHTW Nhật Bản đảo chiều chính sách sẽ là bước đi đầu tiên làm giảm giá trị đồng đô trước khi chu kỳ giảm lãi suất của FED diễn ra. Qua đó làm giảm áp lực đối với việc mất giá tiền Đồng.

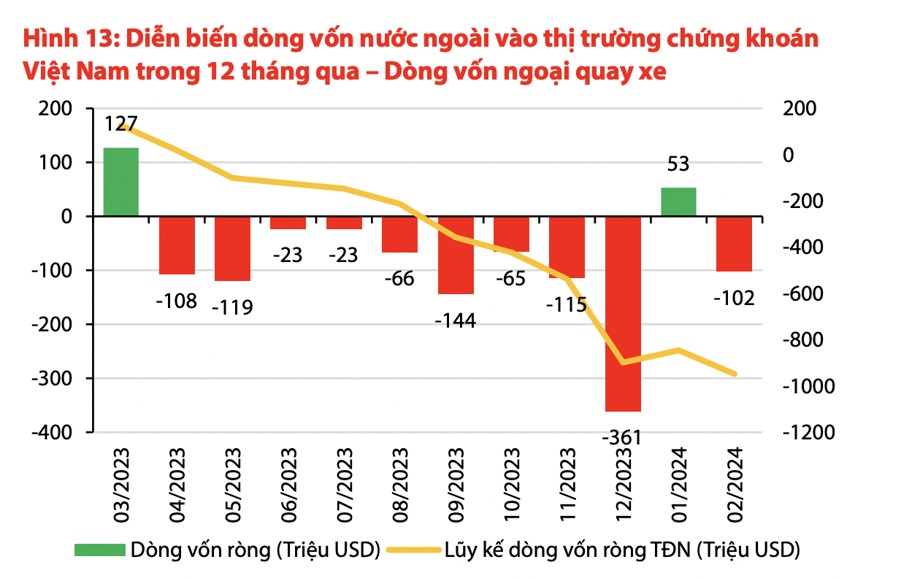

Đến cuối tháng 2, P/E trượt 12 tháng của VN-Index đã vượt 14 lần (P/E VN Index đạt 14,5 lần tại ngày 29/2/2023). Quan sát quá khứ, đây là vùng bán ròng ưa thích của khối ngoại trong ngắn hạn, khi thị trường chứng khoán Việt Nam thiếu vắng những câu chuyện lớn. Do vậy, không loại trừ áp lực này sẽ tiếp tục diễn ra trong ngắn hạn.

Tuy nhiên, nhìn về trung và dài hạn, trạng thái giao dịch ròng của nhà đầu tư nước ngoài sẽ đảo chiều tích cực trở lại và chấp nhận trả một mức PE cao hơn một khi Các NHTW lớn bắt đầu lộ trình cắt giảm lãi suất và Việt Nam cải thiện các tiêu chí để được nâng hạng thị trường.

Theo một báo cáo tổng hợp dữ liệu của Bloomberg, bên cạnh sức mạnh của đồng USD, mối quan hệ thương mại sâu rộng giữa các nước Đông Nam Á với Trung Quốc là một trong những nguyên nhân ảnh hưởng tâm lý của dòng vốn ngoại đối với thị trường chứng khoán Đông Nam Á trong năm 2023 dưới bối cảnh sự suy giảm kinh tế của Trung Quốc gây thất vọng cho giới đầu tư.

Tuy nhiên, doanh thu của các doanh nghiệp niêm yiết tại Đông Nam Á chủ yếu đến từ thị trường nội địa, do đó khả năng bị ảnh hưởng bởi sự suy thoái của Trung Quốc nếu có là không thật sự nhiều. VDSC kỳ vọng rằng, thị trường chứng khoán Đông Nam Á trong đó có Việt Nam với triển vọng lợi nhuận và định giá hấp dẫn tại thời điểm hiện tại sẽ là điểm đến ưa thích của dòng tiền ngoại khi chính sách lãi suất cao trong thời gian dài hơn được thay thế bằng một lộ trình giảm lãi suất rõ ràng hơn được kỳ vọng bắt đầu từ nửa sau năm 2024.

Kỳ vọng được FTSE nâng hạng trong tháng 9

FTSE Russell công bố đánh giá phân hạng thị trường vào 28/03/2024 – Kỳ vọng được nâng hạng vào đợt đánh giá tháng 9/2024. Việt Nam đã được FTSE Russell thêm vào danh sách theo dõi để có thể nâng hạng lên Thị trường mới nổi thứ cấp vào tháng 9/2018 và đã đáp ứng được 7/9 tiêu chí của FTSE.

Sau 5 năm rà soát, Việt Nam vẫn chưa thể cải thiện các tiêu chí còn lại chủ yếu liên quan tới “Thanh toán và bù trừ”. Cụ thể, quy định pháp lý hiện nay yêu cầu thành viên lưu ký phải kiểm soát việc đặt lệnh của nhà đầu tư theo hướng nhà đầu tư phải có đủ chứng khoán trên tài khoản giao dịch trước khi bán, phải có đủ 100% tiền trước khi đặt lệnh mua (cơ chế prefunding) để hạn chế rủi ro mất khả năng thanh toán trước khi hàng (chứng khoán) được chuyển về tài khoản nhà đầu tư.

Điều này là chưa phù hợp với cơ chế DvP (Delivery versus Payment), giao dịch tiền và hàng phải diễn ra đồng thời.

Giải pháp cho vấn đề nói trên vẫn là triển khai cơ chế bù trừ, thanh toán giao dịch chứng khoán theo mô hình đối tác bù trừ trung tâm (CCP - central counterparty). Hiện tại, cơ chế CCP đang được xây dựng với hệ thống công nghệ thông tin KRX.

Theo thông tin cập nhật mới nhất từ Sở Giao dịch chứng khoán TPHCM (HoSE), việc diễn tập chuyển đổi hệ thống chứng khoản KRX sẽ diễn ra trong tháng 3, và lộ trình đưa vào hoạt động chính thức của hệ thống này có thể bắt đầu từ tháng 5/2024. Do vậy, chưa kỳ vọng cơ chế thanh toán bù trừ có thể hoàn thiện để đạt điều kiện nâng hạng trong đợt xem xét trong tháng 3 tới đây. Thay vào đó, VDSC cho rằng đợt xem xét tháng 9 sẽ là khả dĩ hơn.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận