Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

KBC: Bức tranh nhiều gam màu của thương hiệu Kinh Bắc City

Bộ Tài chính đã liên tục phát đi các thông tin cảnh báo về những rủi ro đối với nhà đầu tư khi tham gia thị trường trái phiếu doanh nghiệp. Bộ Tài chính khuyến cáo nhà đầu tư cá nhân không nên mua trái phiếu doanh nghiệp riêng lẻ nếu không có khả năng và nguồn lực để đánh giá đầy đủ rủi ro của trái phiếu, tình hình tài chính của doanh nghiệp phát hành sau khi đầu tư mua trái phiếu…

Bộ Tài chính vừa phát đi thông báo liên quan đến việc phát hành trái phiếu doanh nghiệp. Trước tiên, Bộ Tài chính khẳng định trái phiếu doanh nghiệp không phải sản phẩm tiền gửi tiết kiệm ngân hàng và có độ rủi ro cao hơn sản phẩm này. Trong đó phần chênh lệch lãi suất cao hơn so với lãi suất tiết kiệm chính là rủi ro mà nhà đầu tư chấp nhận khi mua trái phiếu doanh nghiệp. “Nhà đầu tư có trách nhiệm tự đánh giá mức độ rủi ro trong việc đầu tư trái phiếu, hạn chế về giao dịch trái phiếu được đầu tư và tự chịu trách nhiệm về quyết định đầu tư của mình”.

Theo Bộ Tài chính, sự phát triển nhanh của thị trường trái phiếu doanh nghiệp đã làm xuất hiện một số tồn tại như doanh nghiệp phát hành khối lượng lớn, lãi suất cao trong khi tình hình tài chính hạn chế. Một số tổ chức cung cấp dịch vụ không đảm bảo chất lượng dịch vụ. Một số nhà đầu tư cá nhân chỉ quan tâm đến lãi suất, không đánh giá đầy đủ đặc điểm, bản chất của trái phiếu doanh nghiệp, một bộ phận nhà đầu tư cố tình vi phạm để trở thành nhà đầu tư chứng khoán chuyên nghiệp.

Cập nhật từ Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), Sở Giao dịch Chứng khoán Hà Nội (HNX) và Ủy ban Chứng khoán Nhà nước (SSC), luỹ kế từ đầu năm tới nay, tổng giá trị trái phiếu được doanh nghiệp mua lại là 142.209 tỷ đồng, tăng 67% so với cùng kỳ 2021. Cũng trong một báo cáo gửi lên Chính phủ hồi cuối tháng 07/2022 của Bộ Tài chính: Trong năm 2022, khối lượng trái phiếu đáo hạn khoảng 144.500 tỷ đồng. Con số này của năm 2023 và năm 2024 lần lượt ở mức 271.400 tỷ đồng và 329.500 tỷ đồng. Theo đó, tổng khối lượng trái phiếu doanh nghiệp đến hạn trả nợ trong vòng 03 năm tiếp theo lên tới 745.400 tỷ đồng. Về tình hình phát hành trái phiếu đối của các doanh nghiệp bất động sản, tổng giá trị phát hành chiếm 31,5%.

Kinh Bắc City liên tiếp huy động qua kênh trái phiếu

Trước đó, Thương hiệu & Công luận đăng tải bài viết: “Thương hiệu Kinh Bắc City và câu chuyện khởi nghiệp, tư duy chiến lược, tham vọng chiếm lĩnh thị trường” liên quan đến quá trình xây dựng và phát triển thương hiệu Kinh Bắc City - Tổng Công ty Phát triển Đô thị Kinh Bắc – CTCP. Trong đó vấn đề kinh doanh, tài chính, đầu tư… của thương hiệu Kinh Bắc City được khách hàng, người tiêu dùng quan tâm hàng đầu. Trong hàng trình xây dựng thương hiệu của mình, Kinh Bắc City đã vấp phải không ít những thăng trầm, khiến khách hàng, người tiêu dùng lo lắng về các quyền lợi được hưởng, đặc biệt là vấn đề tài chính khi đầu tư vào những dự án này. Vậy, Kinh Bắc City gặp phải những thăng trầm như thế nào?

Tình hình kinh doanh, tài chính và đầu tư của Kinh Bắc City vấp phải nhiều biến động, năm 2021, Kinh Bắc City liên tiếp phải phát hành nhiều đợt trái phiếu riêng lẻ để tăng quy mô hoạt động vốn và giải phóng mặt bằng, hoàn thiện cơ sở hạ tầng tại các dự án của mình.

03 lô trái phiếu Kinh Bắc City phát hành trong năm 2021.

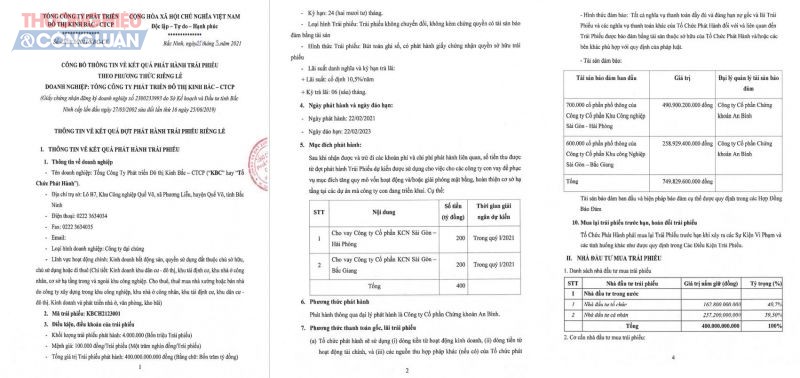

Vào hồi đầu năm 2021, Kinh Bắc đã huy động thành công 400 tỷ đồng trái phiếu riêng lẻ để cho các công ty con vay, bao gồm: Công ty CP Khu công nghiệp Sài Gòn - Hải Phòng và Công ty CP Khu công nghiệp Sài Gòn - Bắc Giang để phục vụ mục đích tăng quy mô vốn hoạt động và/hoặc giải phóng mặt bằng, hoàn thiện cơ sở hạ tầng tại các dự án mà công ty con đang triển khai. Với tài sản đảm bảo ban đầu gồm: 700.000 cổ phần phổ thông (490.900.200.000 đồng) của Công ty cổ phần Khu công nghiệp Sài Gòn - Hải Phòng và 600.000 cổ phần (258.929.400.000 đồng) phổ thông của Công ty CP Khu công nghiệp Sài Gòn - Bắc Giang.

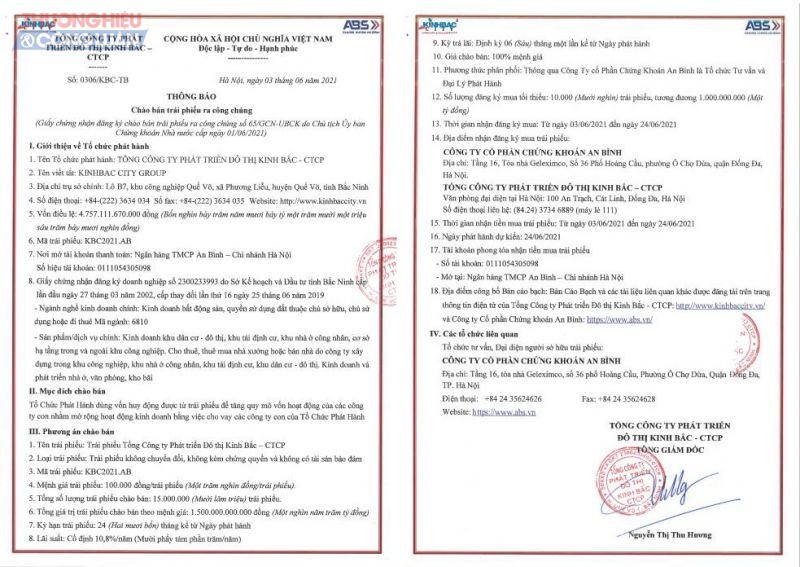

Tiếp đến, cuối tháng 06/2021, Kinh Bắc City đã phát hành huy động thành công 1.500 tỷ đồng trái phiếu có kỳ hạn 24 tháng, lãi suất chi trả cố định 10,8%/năm. Trái phiếu chào bán là trái phiếu chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo. Mục đích của đợt huy động nhằm tăng quy mô vốn hoạt động, đầu vào các dự án KCN chuẩn bị triển khai tại Long An thông qua công ty con.

Thông báo của Kinh Bắc City thể hiện đã phát hành huy động thành công 1.500 tỷ đồng trái phiếu có kỳ hạn 24 tháng, lãi suất chi trả cố định 10,8%/năm.

Kết quả, có 08 nhà đầu tư cá nhân mua 0,6% lượng trái phiếu, 15 tổ chức trong nước mua 60,28% số trái phiếu được chào bán. 39,12% lượng trái phiếu còn lại thuộc về 01 nhà đầu tư là tổ chức nước ngoài.

Sau đợt phát hành, dư nợ của Kinh Bắc City là hơn 15.410 tỷ đồng, tỷ lệ nợ/vốn chủ sở hữu là 1,36. Nợ ngắn hạn KBC ghi nhận 7.733,5 tỷ, nợ dài hạn 7.677 tỷ đồng, trái phiếu chưa đáo hạn vào mức 2.354 tỷ đồng.

Ngoài việc huy động vốn thông qua phát hành riêng lẻ, tại đại hội thường niên, công ty cũng đã được phê duyệt phương án tăng vốn điều lệ từ nguồn vốn chủ sở hữu với tỷ lệ 3:1 và phát hành trái phiếu. Tập đoàn Quantum (Mỹ) đã có thỏa thuận hợp tác với liên danh Tổng Công ty Phát triển Đô thị Kinh Bắc (KBC) và Công nghệ Viễn thông Sài Gòn (SGT). Quantum cam kết đầu tư chuỗi các dự án trong những lĩnh vực trọng điểm với tổng giá trị 20 - 30 tỷ USD.

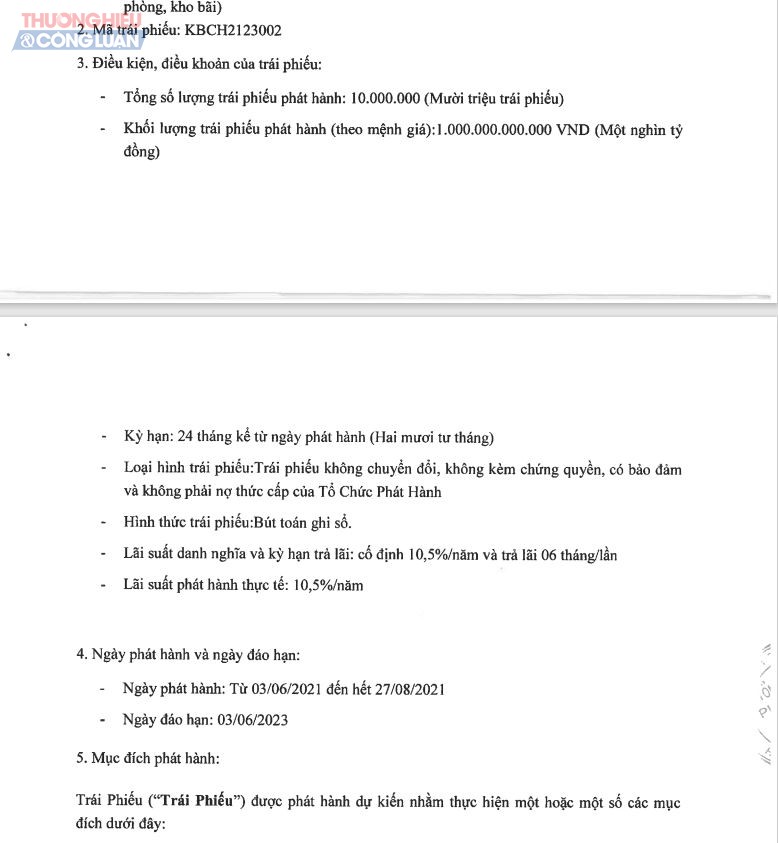

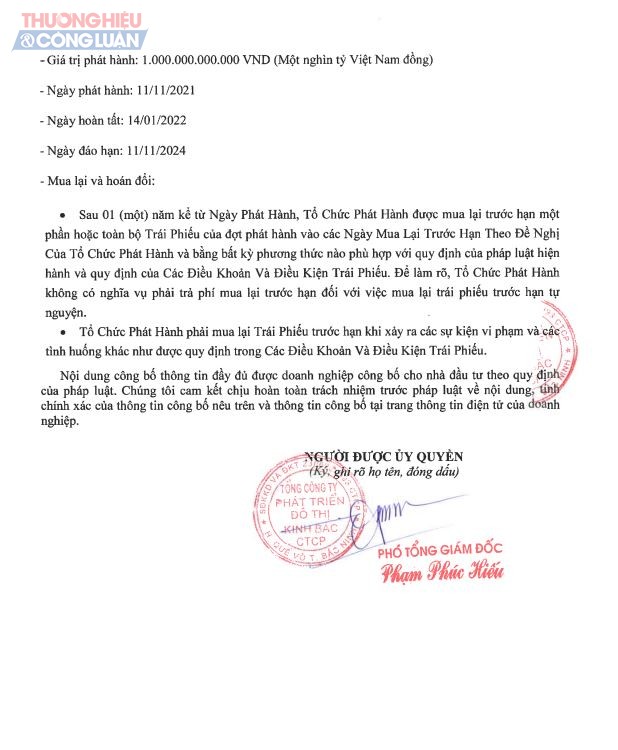

Đến quý III/2021, Kinh Bắc City công bố kết quả chào bán 1.000 tỷ đồng trái phiếu với kỳ hạn 24 tháng, ngày đáo hạn tương ứng là 03/06/2023. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, có bảo đảm bằng cổ phiếu KBC thuộc sở hữu của bên thứ ba và không phải nợ thứ cấp của Công ty. Lãi suất áp dụng cố định là 10,5%/năm, trả lãi 06 tháng/lần.

Theo văn bản của Kinh Bắc thì, số tiền thu được từ việc phát hành sẽ phục vụ hoạt động kinh doanh và/hoặc đầu tư dự án của các công ty thành viên; cơ cấu lại nguồn vốn của Kinh Bắc, bao gồm nhưng không giới hạn các khoản nợ vay đến hạn trong năm 2021.

Về cơ cấu nhà đầu tư mua trái phiếu mà Kinh Bắc công bố, có tổng cộng 31 nhà đầu tư trong nước và một nhà đầu tư nước ngoài mua hết số trái phiếu nói trên. Trong đó, 04 nhà đầu tư tổ chức trong nước đã mua hơn 751 tỷ đồng trái phiếu, chiếm tỷ lệ 75% số vốn huy động và 01 nhà đầu tư nước ngoài (tổ chức) đã mua 100 tỷ đồng trái phiếu, chiếm 10% vốn huy động.

Mới đây,Kinh Bắc City đã công bố báo cáo định kỳ về tình hình sử dụng vốn thu được từ các đợt phát hành trái phiếu riêng lẻ.

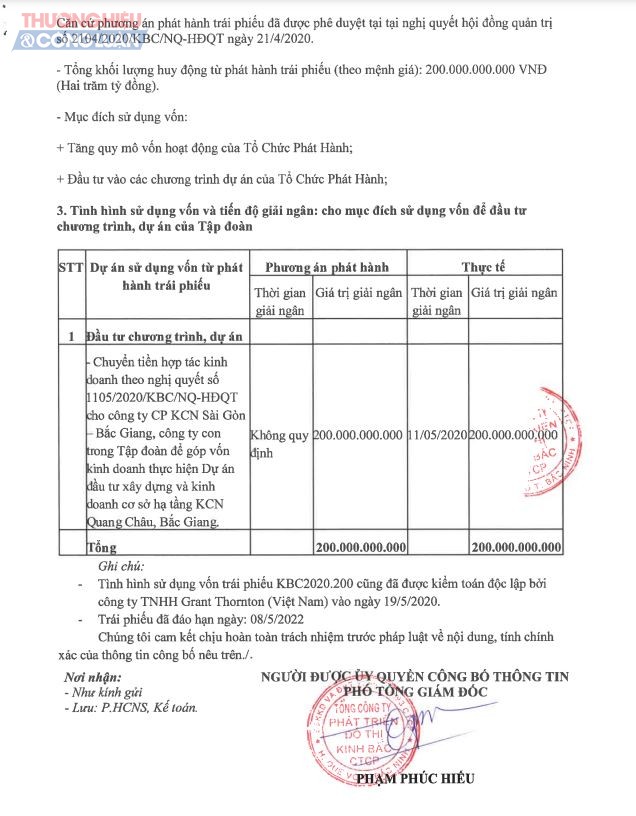

Công ty đã sử dụng 200 tỷ đồng từ lô trái phiếu mã KBC2020.200 để chuyển tiền hợp tác kinh doanh cho CTCP Khu công nghiệp (KCN) Sài Gòn - Bắc Giang (công ty con của Kinh Bắc) để góp vốn kinh doanh thực hiện dự án đầu tư xây dựng và kinh doanh cơ sở hạ tầng KCN Quang Châu, Bắc Giang.

Với lô trái phiếu mã KBCH2123001 tổng giá trị 400 tỷ đồng, Kinh Bắc cho CTCP KCN Sài Gòn - Hải Phòng vay 200 tỷ đồng nhằm bổ sung vốn lưu động, tăng quy mô vốn hoạt động của doanh nghiệp này. Còn 200 tỷ đồng chuyển cho CTCP KCN Sài Gòn - Bắc Giang.

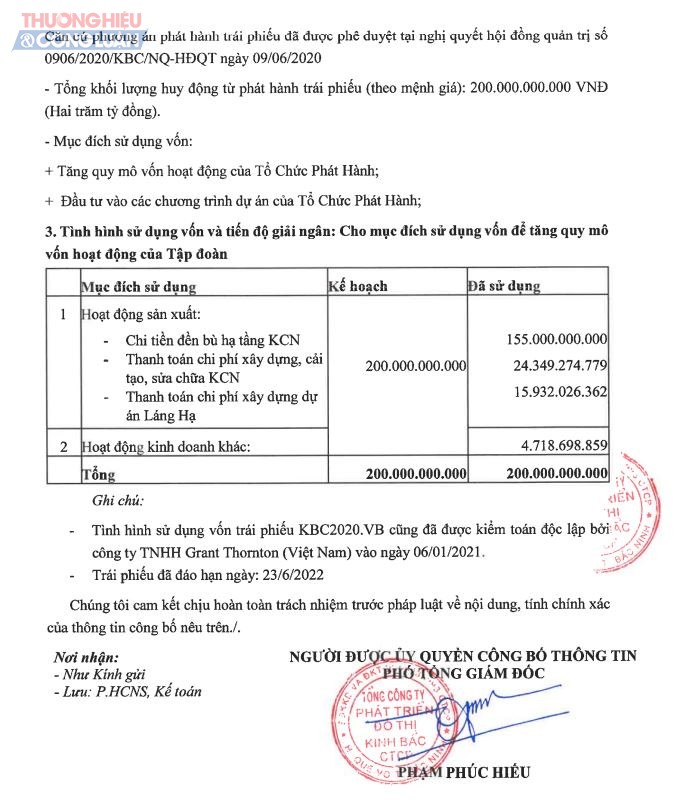

Còn với lô trái phiếu KBC2020.VB 200 tỷ đồng, công ty dùng để chi tiền đền bù hạ tầng KCN, thanh toán chi phí xây dựng, cải tạo, sửa chữa KCN và thanh toán chi phí xây dựng dự án Láng Hạ.

Đối với 1.000 tỷ đồng từ lỗ trái phiếu mã KBCH2123002, công ty đã dùng 785 tỷ đồng để trả lãi trái phiếu cũng như trả nợ gốc, lãi vay ngân hàng và đơn vị khác, dùng 215 tỷ đồng để thanh toán chi phí hoạt động của công ty và góp vốn vào Công ty TNHH MTV Kinh Bắc - Đà Nẵng.

Và cuối cùng là sử dụng 1.000 tỷ đồng từ lô trái phiếu mã KBCH2124003, để tăng quy mô vốn hoạt động cho công ty và hợp tác với công ty con/công ty liên kết để thực hiện các dự án bất động sản KCN bao gồm dự án Tràng Duệ mở rộng tại huyện An Lão, TP. Hải Phòng.

Lo ngại về các khoản nợ trái phiếu đáo hạn 06 tháng đầu năm 2023

Trong Báo cáo phân tích mới đây, chứng khoán VNDirect lo ngại về các khoản nợ trái phiếu 2.900 tỷ đồng đáo hạn trong 06 tháng đầu năm 2023 của Kinh Bắc City, đặc biệt trong bối cảnh thắt chặt tín dụng vào bất động sản và giám sát chặt chẽ hơn đối với việc phát hành trái phiếu doanh nghiệp. Kinh Bắc City dự kiến phát hành riêng lẻ tối đa 150 triệu cổ phiếu (tương đương 26,3% cổ phần hiện tại) trong 06 tháng cuối năm 2022 để huy động khoảng 5.000 đến 6.000 tỷ đồng nhằm tăng vốn lưu động, tái cơ cấu nợ và đầu tư vào các dự án mới.

Chứng khoán VNDirect đưa ra kịch bản xấu nhất, việc phát hành không thành công, Kinh Bắc có thể gặp thách thức trong việc phát triển các dự án mới trong ngắn hạn nhưng không có rủi ro vỡ nợ. Kinh Bắc có bảng cân đối kế toán lành mạnh với tỷ lệ nợ ròng trên vốn chủ sở hữu là 0,3 lần vào cuối quý II/2022, thấp hơn đáng kể so với các công ty bất động sản khu công nghiệp cùng ngành.

VNDirect cũng ước tính tiền và các khoản tương đương tiền của Kinh Bắc có thể sẽ đạt 2.100 tỷ đồng vào cuối năm 2022, nhờ đó giảm những áp lực về các khoản nợ ít nhất đến nửa đầu năm 2023.

Mới đây, ông Đặng Thành Tâm - Chủ tịch HĐQT Tổng công ty Phát triển Đô thị Kinh Bắc đã đăng ký mua vào 25 triệu cổ phiếu KBC trong khoảng thời gian từ ngày 15/11 tới ngày 14/12. Nếu mua thành công, ông Tâm sẽ nâng tỷ lệ sở hữu tại KBC lên gần 138,7 triệu đơn vị, tương đương 18,065%.

Dự kiến ông Đặng Thành Tâm sẽ phải chi ra khoảng 370-400 tỷ đồng để mua số cổ phiếu nói trên. Tuy nhiên, sau đó KBC đã có thông tin đính chính rằng số lượng cổ phiếu đăng ký mua vào là 25 triệu đơn vị, bởi nếu mua 50 triệu cổ phiếu KBC, ông Tâm và những người liên quan sở hữu sẽ vượt quá 25% số cổ phần đang lưu hành của KBC. Khi đó, ông Tâm và những người liên quan sẽ phải tuân thủ quy định về chào mua công khai.

Như vậy, ông Đặng Thành Tâm đăng ký mua KBC trong bối cảnh cổ phiếu này giảm hơn 70%, từ mức trên 47.000 đồng/cp hồi đầu tháng 1/2022 xuống dưới ngưỡng 14.000 đồng/cp hôm 10/11.

KBC bị nhắc nhở do đặt bán cổ phiếu quỹ trái quy định

Ngày 08/04/2022, Sở Giao dịch Chứng khoán TP. HCM (HOSE) đã có công văn nhắc nhở giao dịch cổ phiếu quỹ không đúng quy định đối với Tổng Công ty Phát triển Đô thị Kinh Bắc.

Theo đó, HOSE phát hiện Tổng Công ty Phát triển Đô thị Kinh Bắc đặt lệnh bán cổ phiếu quỹ tại ngày 15/03/2022 vượt quá 10% khối lượng giao dịch đã đăng ký với Ủy ban Chứng khoán Nhà nước. Do đó, HOSE nghiêm khắc nhắc nhở Tổng Công ty Phát triển Đô thị Kinh Bắc và yêu cầu công ty phải tuân thủ các quy định về giao dịch cổ phiếu quỹ.

Trước đó, Kinh Bắc City đã thông báo bán ra toàn bộ 5.950.978 cổ phiếu quỹ để giảm số lượng cổ phiếu quỹ về 0 cổ phiếu, giao dịch được thực hiện từ ngày 16/02 đến 16/03/2022. Giá bán trung bình là 56.246 đồng/cổ phiếu, tương đương Tổng Công ty Phát triển Đô thị Kinh Bắc đã thu về 334,7 tỷ đồng từ việc bán ra toàn bộ cổ phiếu quỹ.

Được biết, tính tới ngày 31/12/2021, giá trị cổ phiếu quỹ của Tổng Công ty Phát triển Đô thị Kinh Bắc là 364,5 tỷ đồng. Như vậy, công ty đã bán cổ phiếu quỹ thấp hơn 29,8 tỷ đồng so với tổng giá trị mua ban đầu.

Những khó khăn của doanh nghiệp cần khắc phục sớm

Trong 02 năm trở lại đây, kết quả kinh doanh của KBC có nhiều biếng động, khiến khách hàng phải thăng trầm theo thương hiệu Kinh Bắc City.

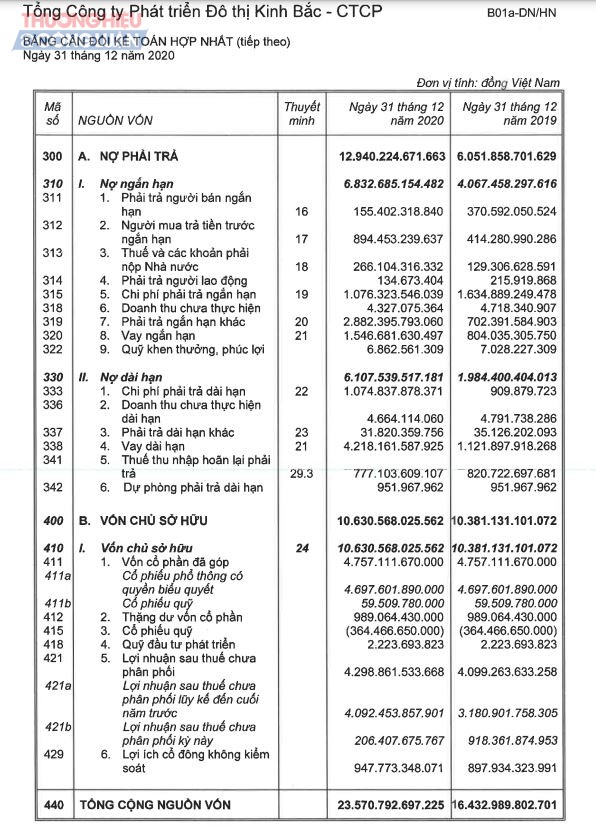

Theo BCTC quý IV/2020 của KBC, nợ phải trả tại thời điểm 31/12/2020 có giá trị là 12.940 tỷ đồng, tăng gấp hơn 2 lần so với đầu năm. Trong đó, nợ ngắn hạn tăng gấp hơn 1,5 lần trong năm 2020, đạt giá trị 6.833 tỷ đồng vào cuối năm 2020 và nợ dài hạn tăng gấp hơn 3 lần, đạt giá trị 6.108 tỷ đồng vào cuối năm 2020.

Nguồn: BCTC hợp nhất quý III/2020.

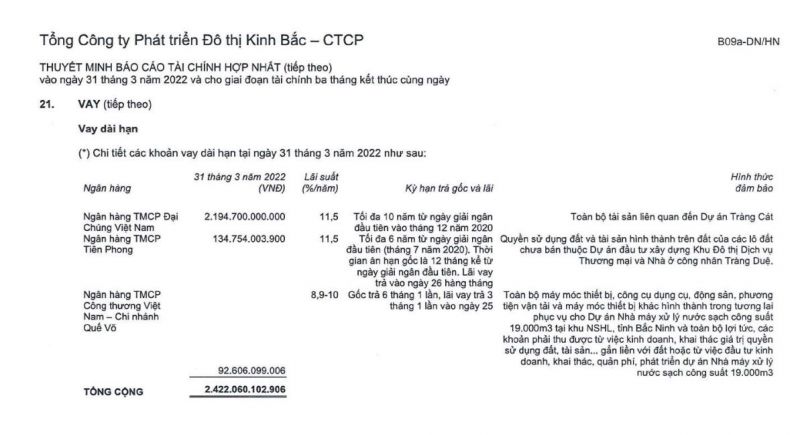

Đáng nói, nợ dài hạn tăng chủ yếu do sự phình to đột biến trong hoạt động vay dài hạn của doanh nghiệp này. Số dư vay dài hạn tại thời điểm đầu năm 2020 của Kinh Bắc City chỉ ghi nhận mức 1.122 tỷ đồng, nhưng sau 1 năm, con số này đã vọt lên 4.218 tỷ đồng. Sự tăng vọt của vay dài hạn có một phần từ hoạt động vay trái phiếu, nhưng chủ yếu do hoạt động vay dài hạn tại các ngân hàng. Số dư vay dài hạn ngân hàng tăng từ 260 tỷ đồng vào đầu năm, lên 3.071 tỷ đồng vào cuối năm. Lãi suất các khoản vay dài hạn ngân hàng ghi nhận là 9 - 11,5%/năm.

Về vốn vay ngân hàng, chủ nợ lớn nhất của Kinh Bắc City là Ngân hàng TMCP Đại chúng Việt Nam (PVcomBank) với dư nợ 2.500 tỷ đồng, lãi suất 11,5%/năm, giải ngân từ tháng 12/2020. Kinh Bắc thế chấp cho khoản vay này bằng toàn bộ tài sản liên quan đến dự án Tràng Cát. Việc nợ vay tăng mạnh trong kỳ cũng có thể là nguyên nhân dẫn đến chi phí tài chính của công ty tăng mạnh 230% trong quý II lên 157 tỷ đồng.

Ngân hàng TMCP Đại chúng Việt Nam (PVcomBank) hiện đang được ghi nhận là "chủ nợ" lớn nhất của Kinh Bắc City.

Xét về dòng tiền, trong 06 tháng đầu năm 2021, dòng tiền kinh doanh chính tiếp tục âm 90,1 tỷ đồng so với cùng kỳ âm 552,2 tỷ đồng. Ngoài ra, dòng tiền đầu tư âm 311,6 tỷ đồng và dòng tiền tài chính dương 1.535,5 tỷ đồng, chủ yếu gia tăng vay nợ. Như vậy, trong kỳ doanh nghiệp tiếp tục huy động nợ vay để tài trợ cho hoạt động kinh doanh và đầu tư.

Lũy kế 06 tháng đầu năm 2021, Kinh Bắc City ghi nhận doanh thu thuần đạt 2.752 tỷ đồng, lợi nhuận sau thuế đạt 785 tỷ đồng, lần lượt tăng 278% và 647% so với cùng kỳ năm trước.

Kết quả, năm 2021, Tổng Công ty Phát triển Đô thị Kinh Bắc ghi nhận lợi nhuận sau thuế 955,1 tỷ đồng, tăng khoảng 3 lần so với năm 2020. Tuy nhiên, so với kế hoạch lãi sau thuế 2.000 tỷ đồng, công ty chỉ thực hiện được 48% mục tiêu đề ra.

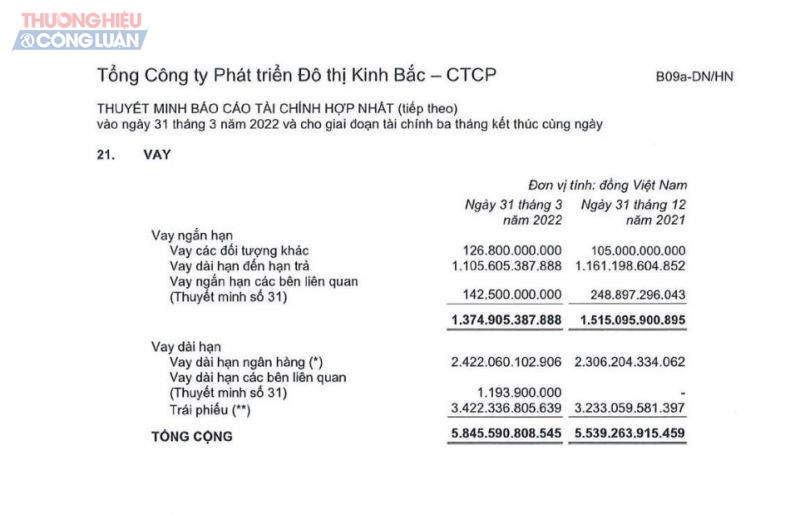

Tính đến thời điểm cuối năm 2021, nợ vay của Tổng Công ty Phát triển Đô thị Kinh Bắc tăng 23% so với đầu năm, lên gần 7.078 tỷ đồng, chủ yếu đến từ việc tăng các khoản nợ vay dài hạn.

06 tháng đầu năm 2022, tăng doanh thu nhờ CTCP Đầu tư Sài Gòn Đà Nẵng

Theo BCTC, 03 tháng đầu năm, dòng tiền thuần từ hoạt động kinh doanh của KBC âm hơn 29 tỷ đồng. Đồng thời, dòng tiền thuần hoạt động đầu tư của trong kỳ cũng âm hơn 102 tỷ đồng. Cả dòng tiền từ hoạt động kinh doanh và đầu tư âm luôn là chỉ báo xấu đối với sức khỏe tài chính của doanh nghiệp. Vì vậy, trong kỳ KBC phải tăng cường vay nợ. 03 tháng đầu năm 2022, tiền vay ngắn hạn và dài hạn nhận được hơn 1.138 tỷ đồng, tăng tới 118% so với cùng kỳ 2021và tiền chi nợ gốc vay tại doanh nghiệp ghi nhận hơn 803 tỷ đồng trong khi cùng kỳ 2021 hơn 338 tỷ đồng.

Do tăng cường hoạt động vay nợ nên tổng số dư nợ vay tại KBC tại thời điểm ngày 31/03/2022 ghi nhận hơn 7.220 tỷ đồng, chiếm gần 50% nợ phải trả.

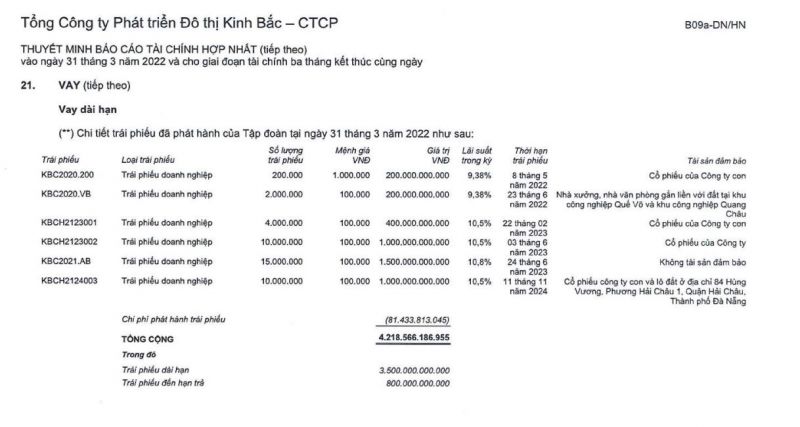

Đáng lưu ý, dư nợ vay dài hạn tại Kinh Bắc chủ yếu xuất phát từ trái phiếu với hơn 4.218 tỷ đồng. Các lô trái phiếu của Đô thị Kinh Bắc có lãi suất từ 9,38% đến 10,8%. Trong đó trái phiếu đến hạn trả tính đến 31/03/2022 ghi nhận 800 tỷ đồng

Tài sản đảm bảo cho các khoản vay chủ yếu là cổ phiếu của công ty. Tuy nhiên, trong đó có một lô trái phiếu KBC2021-AB có giá trị 1.500 tỷ đồng lại không có tài sản đảm bảo.

Chi tiết nợ vay tại Đô thị Kinh Bắc (Nguồn: BCTC hợp nhất quý 1/2022).

Ngoài ra, Kinh Bắc City đang vay dài hạn tại ngân hàng hơn 2.422 tỷ đồng. Trong đó ngân hàng PVComBank cho vay nhiều nhất với 2.194 tỷ đồng, ngân hàng TPBank cho vay gần 135 tỷ đồng và ngân hàng Vietinbank cũng cho vay hơn 92 tỷ đồng. Lãi suất dao động từ 8,9% đến 11,5%/năm. Vay nợ tăng dẫn tới chi phí lãi vay của Đô thị Kinh Bắc trong 3 tháng đầu năm 2022 tăng mạnh lên gần 129 tỷ đồng, tương đương tăng 52% so với cùng kỳ năm 2021.

Chính phủ đã ban hành Nghị định số 65/2022/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 153/2020/NĐ-CP ngày 31/12/2020 quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp (TPDN) ra thị trường quốc tế. Theo đó, Nghị định 65/2022/NĐ-CP sửa đổi quy định về mục đích phát hành trái phiếu nhằm tăng cường trách nhiệm và nghĩa vụ của doanh nghiệp phát hành trong việc sử dụng tiền thu từ phát hành trái phiếu đúng mục đích.

Bộ Tài chính đã nhiều lần đưa ra cảnh báo việc phát hành trái phiếu riêng lẻ thời gian qua đang bộc lộ nhiều rủi ro cho nhà đầu tư và có nguy cơ gây mất an ninh, an toàn nền tài chính quốc gia.

Cụ thể, Bộ trưởng Hồ Đức Phớc đã có văn bản yêu cầu Vụ Tài chính ngân hàng chủ trì, phối hợp với Ủy ban Chứng khoán Nhà nước và các đơn vị triển khai các quy định mới về phát hành trái phiếu doanh nghiệp tại Nghị định số 153/2020/NĐ-CP ngày 31/12/2020 của Chính phủ.

Ủy ban Chứng khoán Nhà nước chủ trì, phối hợp với Vụ Tài chính ngân hàng và các cơ quan liên quan tăng cường, đẩy mạnh công tác thanh tra, kiểm tra, giám sát tình hình phát hành và cung cấp dịch vụ về trái phiếu doanh nghiệp riêng lẻ, đặc biệt là việc phát hành của các doanh nghiệp nhỏ lẻ, mới thành lập, hoạt động trong các lĩnh vực có tính rủi ro cao, có kết quả kinh doanh không rõ ràng, thực chất.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường