Genco3: Triển vọng ổn định từ 2021

Cổ phần hóa từ tháng 12/2017 và chính thức lên sàn với mã PGV vào tháng 3/2018, đóng góp tới 14.5% tổng sản lượng điện toàn quốc và quy mô vốn hóa lớn thứ hai trong ngành nhưng Tổng Công ty Phát điện 3 - CTCP (Genco 3, UPCoM: PGV) vẫn chưa thực sự được nhà đầu tư chú ý cho đến thời gian gần đây. Vậy, đâu là vấn đề trở ngại của Genco 3 và đâu là những chìa khóa về triển vọng ổn định cho doanh nghiệp này từ 2021?

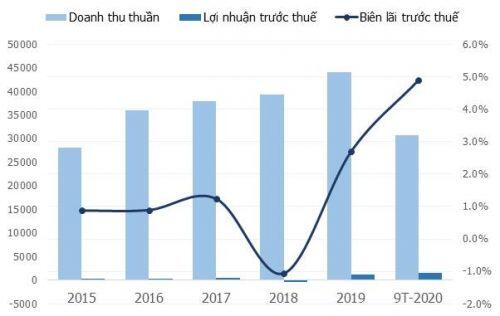

Lợi nhuận bứt phá trong hai năm qua

Quý 3/2020, PGV lọt top 40 doanh nghiệp lãi ngàn tỷ trên thị trường chứng khoán, với mức tăng trưởng lợi nhuận trước thuế ấn tượng 393% so với cùng kỳ năm 2019, tiếp nối đà tăng đã được ghi nhận vào quý 2 trước đó.

Lũy kế 3 quý đầu năm 2020, PGV lãi trước thuế 1,461 tỷ đồng, tăng trưởng 120% so với kết quả đạt được trong 3 quý đầu năm 2019, đồng thời thực hiện 87% kế hoạch lợi nhuận đề ra cho cả năm 2020.

Kết quả kinh doanh của PGV giai đoạn 2015-9T2020

Đvt: Tỷ đồng

PGV có hai động lực tăng trưởng chính. Đầu tiên, dù bị ảnh hưởng bởi đại dịch Covid-19 trong 2 quý đầu năm nhưng với lợi thế giá đầu vào giảm mạnh và chủ động tiết giảm chi phí, biên lãi kinh doanh của PGV ghi nhận mức cao kỷ lục kể từ khi niêm yết.

Thứ hai, những khoản lỗ chênh lệch tỷ giá trong quá trình xây dựng cơ bản dở dang đã không còn xuất hiện trong năm nay, nhờ đó doanh nghiệp ghi nhận kết quả kinh doanh thực chất hơn.

Tạm lắng nỗi lo tỷ giá

Với đặc thù kinh doanh trong lĩnh vực có dòng tiền mạnh nhưng đòi hỏi vốn đầu tư ban đầu lớn, báo cáo tài chính của PGV ghi nhận nợ vay gần 51,685 tỷ đồng tính đến cuối quý 3/2020. Trong đó, chủ yếu là nợ dài hạn bằng USD, đáo hạn vào năm 2027-2034 với lãi suất từ 1.12-3.94%/năm. Chính điều này đã gây không ít áp lực lên kết quả kinh doanh của PGV khi tỷ giá USD/VND biến động mạnh.

Năm 2018, dưới ảnh hưởng của cổ phần hóa và biến động mạnh của đồng USD, PGV ghi nhận khoản lỗ chênh lệch tỷ giá do đánh giá lại đến 2,603 tỷ đồng. Dù đây không phải là “khoản lỗ bằng tiền”, chỉ mang tính hạch toán sổ sách nhưng là nguyên nhân chính buộc PGV phải ghi nhận gần 606 tỷ đồng lỗ ròng. Trong năm đó, Công ty vẫn có lợi nhuận từ hoạt động kinh doanh chính trước thuế gần 1,860 tỷ đồng.

Năm 2019, việc áp lực tỷ giá có phần giảm nhẹ đã giúp PGV chỉ còn ghi nhận lỗ chênh lệch tỷ giá gần 987 tỷ đồng. Nhờ đó, PGV báo lãi ròng tăng vọt lên mức gần 858 tỷ đồng, trong khi lỗ hàng trăm tỷ đồng vào năm trước.

Sang năm 2020, mặc dù tỷ giá USD/VND có những cú sốc trong ngắn hạn trước ảnh hưởng của suy thoái kinh tế toàn cầu nhưng nhìn chung, tỷ giá gần như không biến động kể từ đầu năm đến nay. Đây chính là động lực quan trọng đối với đà tăng trưởng kinh doanh tích cực của PGV trong 9 tháng đầu năm.

Cơ cấu lợi nhuận của PGV giai đoạn 2015-9T2020

Đvt: Tỷ đồng

Với những diễn biến của tỷ giá USD/VND hiện tại và dòng vốn quốc tế trong những năm tới được kỳ vọng tạo nên tỷ giá ổn định hoặc thậm chí giảm nhẹ trong tương lai.

Tiết giảm chi phí nhờ cụm nhà máy Phú Mỹ hết khấu hao

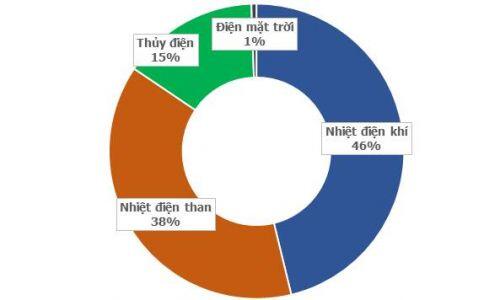

Cụm nhà máy nhiệt điện Phú Mỹ chính thức vận hành từ năm 2002-2004 - đóng góp công suất 2.540 MW, chiếm 46% tổng sản lượng điện của PGV - sẽ chính thức bước vào giai đoạn hết khấu hao từ năm 2021-2023.

Với chi phí khấu hao chiếm 12% tổng chi phí sản xuất kinh doanh (theo báo cáo tài chính năm 2019 của công ty), giai đoạn khi cụm nhà máy Phú Mỹ khấu hao hết nhưng vẫn đảm bảo vận hành tốt và tiếp tục tạo nguồn thu ổn định sẽ giúp PGV hưởng lợi lớn nhờ tiết giảm chi phí, gia tăng biên lãi và tạo lợi thế cạnh tranh.

Mặt khác, từ ngày 16/11/2020 mỏ Sao Vàng - Đại Nguyệt sẽ bắt đầu cung cấp khí cho các nhà máy điện khu vực Đông Nam Bộ với sản lượng khí cấp dự kiến sẽ tăng thêm 0-4 triệu m3/ngày, qua đó giúp các nhà máy điện Phú Mỹ tăng 10% sản lượng hàng năm.

PGV cũng sẽ bắt đầu nhận khí LNG phục vụ sản xuất tại cụm nhà máy điện Phú Mỹ dự kiến quý 4/2021. Sau khi bổ sung khí LNG, sản lượng điện của cụm nhà máy nhiệt điện Phú Mỹ sẽ tăng khoảng 2,5 tỷ kWh/năm.

Đa dạng hóa với nguồn năng lượng tái tạo

Khởi đầu từ cụm nhà máy nhiệt điện khí Phú Mỹ, sau hơn 20 năm phát triển, PGV ngày càng mở rộng và đa dạng hóa nguồn điện. Hiện tại, Công ty đang sở hữu cụm nhà máy nhiệt điện than tại Bình Thuận và Quảng Ninh với công suất 2,324 MW và cụm 3 nhà máy thủy điện tại khu vực Miền trung - Tây Nguyên với công suất gần 586 MW.

Tháng 6 năm 2019, PGV chính thức phát điện thương mại nhà máy điện mặt trời Vĩnh Tân 2 với công suất lắp đặt 42.65 MWp. Đây là tín hiệu cho giai đoạn mở rộng mới mảng năng lượng tái tạo của doanh nghiệp này, sau thời kỳ đầu tư các nhà máy thủy điện.

Cơ cấu nguồn điện của PGV

Với lợi thế sở hữu tổng công suất xấp xỉ 6,340 MW (tính đến cuối năm 2019), việc đa dạng hóa công suất phát điện và vị trí sản xuất nằm ở cả ba miền giúp PGV tránh khỏi những rủi ro mang tính cố hữu của từng loại hình phát điện và hứa hẹn duy trì triển vọng kinh doanh ổn định trong tương lai.

Việc giảm nỗi lo tỷ giá, chi phí sản xuất được tiết giảm, thoát khỏi những ảnh hưởng tiêu cực từ Covid-19 và nguồn phát điện ngày càng đa dạng cùng cộng hưởng để PGV bước vào giai đoạn tăng trưởng thực chất hơn, ổn định hơn từ năm 2021.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận