FiinRatings: Sửa đổi Thông tư 16 tác động tích cực cho thị trường trái phiếu doanh nghiệp

Nhận định về việc sửa đổi Thông tư 16, ông Nguyễn Quang Thuân, Chủ tịch FiinRatings nhấn mạnh sẽ có rất nhiều điểm tích cực cho thị trường trái phiếu doanh nghiệp...

Ngân hàng Nhà nước Việt Nam đang lấy ý kiến của tổ chức, cá nhân đối với Dự thảo Thông tư sửa đổi, bổ sung một số điều và ngưng hiệu lực thi hành khoản 11 Điều 4 Thông tư số 16/2021/TT-NHNN ngày 10/11/2021 quy định về việc tổ chức tín dụng mua, bán trái phiếu doanh nghiệp.

Nhận định về việc sửa đổi Thông tư 16, ông Nguyễn Quang Thuân, Chủ tịch FiinRatings nhấn mạnh sẽ có rất nhiều điểm tích cực cho thị trường trái phiếu doanh nghiệp.

NHIỀU ĐIỂM TÍCH CỰC

Thứ nhất, Dự thảo đã cho phép tổ chức tín dụng mua trái phiếu doanh nghiệp có mục đích bổ sung vốn lưu động khi quản lý được nguồn thu từ hoạt động kinh doanh và thu thập đầy đủ tài liệu chứng minh việc sử dụng vốn lưu động (Khoản 14 bổ sung cho Điều 4).

Điểm này nếu được áp dụng sẽ góp phần thuận lợi cho tổ chức tín dụng đầu tư trái phiếu của các doanh nghiệp nhằm bổ sung vốn lưu động, thay vì phải gắn với phương án phát hành cụ thể, thường chỉ được xác định được cho các chương trình, dự án đầu tư tài sản cố định. Điều này cũng phát huy được bản chất tín dụng của trái phiếu khi được mua và giám sát bởi tổ chức tín dụng.

Thứ hai, tổ chức tín dụng được phép mua lại trái phiếu doanh nghiệp chưa niêm yết hoặc chưa đăng ký giao dịch trên UpCOM mà tổ chức tín dụng trước đó đã bán ra đến trước ngày 31/12/2023 (Sửa đổi Khoản 11, Điều 4). Đây có lẽ là vấn đề có ý nghĩa nhất trong bối cảnh áp lực mua lại trái phiếu thời gian vừa qua khi nhà đầu tư yêu cầu tất toán trước hạn. Điều này nhằm tháo gỡ áp lực mà một số tổ chức tín dụng đang gặp phải do trước đó đã phân phối cho nhà đầu tư trong khi Tổ chức phát hành gặp khó khăn về dòng tiền và không thể mua lại.

Hơn nữa, việc này cũng sẽ tạo điều kiện thuận lợi cho việc giám sát chất lượng tín dụng bởi ngân hàng đối với tổ chức phát hành và thường cũng là khách hàng vay vốn của tổ chức tín dụng. Đồng thời, góp phần giảm phần trái phiếu “trôi nổi” trên thị trường mà đang được sở hữu bởi nhà đầu tư cá nhân với thông tin cơ bản là "mù tịt" về tổ chức phát hành nếu doanh nghiệp chưa niêm yết. Điều này cũng là hợp lý trong bối cảnh thị trường thứ cấp tập trung trên HNX chưa đi vào hoạt động.

Thứ ba, tổ chức tín dụng phải sử dụng thanh toán không dùng tiền mặt để thanh toán số tiền mua trái phiếu doanh nghiệp cho doanh nghiệp hoặc bên bán TPDN (Khoản 16 được bổ sung cho Điều 4). Điều này nhằm kiểm soát giao dịch và mục đích sử dụng vốn của doanh nghiệp thuận tiện hơn trong quá trình giám sát tín dụng và quản trị rủi ro. Nhằm tránh tình trạng giao dich tiền mặt và do đó mục đích sử dụng vốn khó có thể đảm bảo việc xác minh và đánh giá bao gồm cả việc kiểm toán mục đích sử dụng vốn hoặc xếp hạng tín nhiệm.

MỘT SỐ QUY ĐỊNH MANG TÍNH CHẶT CHẼ HƠN

Dù vậy, theo ông Thuân, một số quy định khác có xu hướng chặt chẽ hơn về điều kiện mua trái phiếu của tổ chức tín dụng.

Cụ thể, Dự thảo bổ sung quy định tổ chức tín dụng chỉ có thể mua trái phiếu doanh nghiệp khi hệ số Nợ/ Vốn chủ sở hữu (bao gồm cả khối lượng TPDN dự kiến phát hành) không vượt quá 5 lần dựa trên báo cáo tài chính gần nhất đã được kiểm toán (bổ sung điểm e, khoản 6, Điều 4) .

Tức là các doanh nghiệp có mức đòn bảy cao hơn mức 5x này sẽ không thuộc đối tượng được tổ chức tín dụng mua trái phiếu nữa. Điều này nhằm tránh việc nhiều doanh nghiệp là công ty dự án có đòn bảy rất cao, lên đến chục và vài chục lần mặc dù đáp ứng các tiêu chí phát hành trái phiếu của Nghị định 153 hoặc sửa đổi với Nghị định 65 sẽ không được tổ chức tín dụng mua nữa.

Các quy định khác vẫn được giữ theo quy định hiện hành đối với từng tổ chức tín dụng theo nguyên tắc: phải có tỷ lệ nợ xấu (NPL) < 3%, kiểm soát được mục đích sử dụng vốn, có phương án khả thi trong việc đảm bảo thanh toán gốc và lãi đúng hạn và không có nợ xấu (từ Nhóm 3 – Dưới chuẩn) trong vòng 12 tháng gần nhất trên CIC.

Bên cạnh đó, còn một số điểm được thị trường kỳ vọng nhưng Dự thảo chưa đề cập sửa đổi như Tổ chức tín dụng vẫn không được mua trái phiếu doanh nghiệp nếu như phát hành có mục đích cơ cấu lại các khoản nợ của chính doanh nghiệp (khoản a, điểm 8, Điều 4). Điều này sẽ hạn chế hoạt động tái cơ cấu lại nợ như tinh thần Nghị định 08 vừa qua áp dụng đối với trái phiếu riêng lẻ.

Quy định vẫn cấm không cho tổ chức tín dụng mua trái phiếu doanh nghiệp với mục đích góp vốn, mua cổ phần, hoặc mua phần vốn góp tại doanh nghiệp khác, tức là bổ sung “mua phần vốn góp” (của khoản b, điểm 8, Điều 4).

Quy định này nhằm kiểm soát rủi ro mục đích sử dụng vốn từ phát hành trái phiếu để đầu tư hoặc mua lại các công ty con hoặc công ty khác – vốn việc đầu tư cổ phần được xem là rủi ro hơn. Tuy nhiên, về lâu về dài thì nên gỡ bỏ hoặc Ngân hàng Nhà nước nên có các quy định riêng cho hoạt động Ngân hàng Đầu tư/ Investment Banking riêng. Bởi nếu không thì hoạt động M&A và đầu tư góp vốn của doanh nghiệp sẽ cơ bản là khó thực hiện trừ phi doanh nghiệp phải dùng vốn tự có hoặc huy động qua hình thức chào bán ra công chúng hoặc hướng tới người mua là các nhà đầu tư không phải tổ chức tín dụng.

Vẫn cấm việc mua trái phiếu có mục đích tăng quy mô vốn hoạt động (khoản c, điểm 8, Điều 4) cũng tương tự như điểm trên, kỳ vọng các quy định cho hoạt động ngân hàng đầu tư hoặc sửa đổi lần tới sẽ có thể giúp tổ chức tín dụng thực hiện và góp phần hỗ trợ doanh nghiệp phát triển qua việc tăng quy mô vốn. Bởi nếu không, doanh nghiệp chỉ kỳ vọng ở việc nguồn vốn hiện có hoặc các kênh vốn khác như quỹ đầu tư, bảo hiểm,...

Tuy nhiên, hiện Luật KD Bảo hiểm có hiệu lực 1/1/2023 cũng cấm các công bảo hiểm mua trái phiếu với mục đích tái tài trợ này. Đây vẫn là nút thắt lớn cho thị trường TPDN trong thời gian tới, vì "cầu" từ hai nhóm nhà đầu tư lớn này đã bị hạn chế.

CÒN NHIỀU VẤN ĐỀ VẪN CHƯA ĐƯỢC GIẢI QUYẾT

Cuối cùng, theo Chủ tịch FiinRatings, việc quan trọng nhất đối với vấn đề nợ trái phiếu hiện nay là nhu cầu tái tài trợ hoặc cơ cấu lại nợ vẫn chưa được dự thảo sửa đổi trong lần này trong bối cảnh nợ xấu trái phiếu đang tăng từng ngày. Nợ xấu trái phiếu doanh nghiệp tính trên tổng giá trị trái phiếu doanh nghiệp đang lưu hành không gồm ngân hàng hiện ở mức 12% và riêng trái phiếu bất động sản thì tỷ lệ chậm trả là 20,17% tại ngày 17/3/2023 và có xu hướng tăng mạnh.

Do đó, nếu như dự thảo sửa đổi Thông tư 16 này được giữ nguyên thì cũng chưa có tác động nhiều đến việc giải quyết vấn đề trái phiếu doanh nghiệp nói riêng và trong đó có tín dụng bất động sản.

Điều này cũng sẽ tạo áp lực lên NPL vào thời gian tới đây nếu như không được tái cơ cấu. Dĩ nhiên, biện pháp này mang tính kỹ thuật nhiều hơn bởi mấu chốt vẫn là sự cải thiện về dòng tiền từ doanh nghiệp, nhưng thật không may là triển vọng thì chưa có dấu hiệu tốt lên.

Và do đó, tác động chéo sang chất lượng tín dụng của ngân hàng là hiện hữu. Bởi khi một doanh nghiệp chậm trả trái phiếu thì sau đó sẽ có khả năng chậm trả nợ ngân hàng và khi quá hạn 91 ngày thì vào Nhóm 3 - Nợ dưới chuẩn, mức lập dự phòng 20% và trên 181 ngày thì vào Nhóm 4 - Nghi ngờ, 50% dự phòng và mức xấu nhất là nếu chậm trả 1 năm thì nhảy Nhóm 5 - Mất vốn, 100% dự phòng nợ xấu.

Đây là vấn đề nên được đánh giá cụ thể và có những chính sách tiếp theo để có thể giải quyết vấn đề trái phiếu doanh nghiệp hiện nay và giảm thiểu rủi ro sang nợ xấu tín dụng ngân hàng.

Câu hỏi đặt ra là còn dư địa để ngân hàng tăng sở hữu trái phiếu doanh nghiệp nói chung và tín dụng bất động sản không? Trong tổng số trái phiếu doanh nghiệp phi ngân hàng, trong tổng số 789 ngàn tỷ VND đang lưu hành của 757 tổ chức phát hành thì riêng 28 ngân hàng niêm yết cũng sở hữu khoảng 253 ngàn tỷ, tức chiếm khoảng 29% giá trị trái phiếu doanh nghiệp đang lưu hành.

Tỷ trọng trái phiếu doanh nghiệp mà ngân hàng đang sở hữu hiện chiếm khoảng 2,95% tổng dư nợ tín dụng của 28 ngân hàng niêm yết vào cuối 2022. Tuy nhiên, tổng tín dụng ngân hàng cho chủ đầu tư / kinh doanh bất động sản ở mức 807 ngàn tỷ đồng vào cuối năm 2022 (theo số liệu công bố của NHNN), tức chiếm khoảng 7% tỷ trọng tổng dư nợ tín dụng toàn hệ thống.

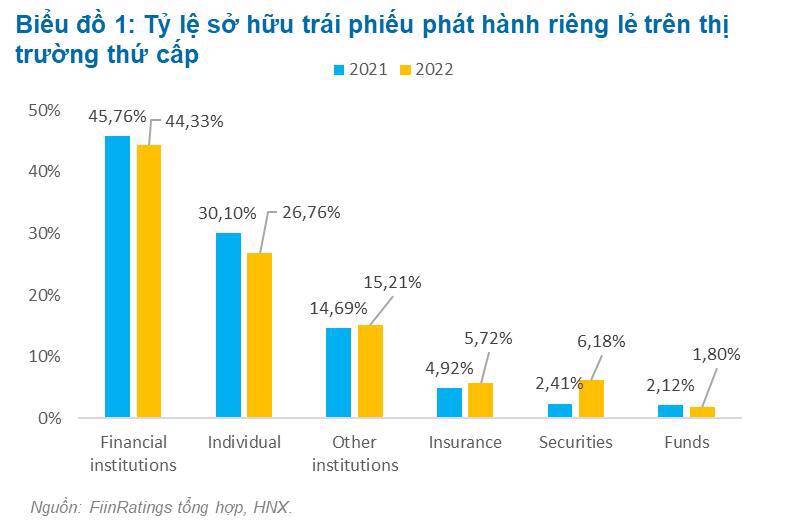

Về cơ bản, nước nào cũng vậy, ngân hàng là nhà đầu tư và market maker chính trên thị trường trái phiếu doanh nghiệp. Nhìn lại 2 năm trước 2021 và 2022 thì tổ chức tín dụng vẫn chiếm 44-45% tổng giá trị trái phiếu doanh nghiệp đang lưu hành (bao gồm cả bank bonds) trên thị trường thứ cấp.

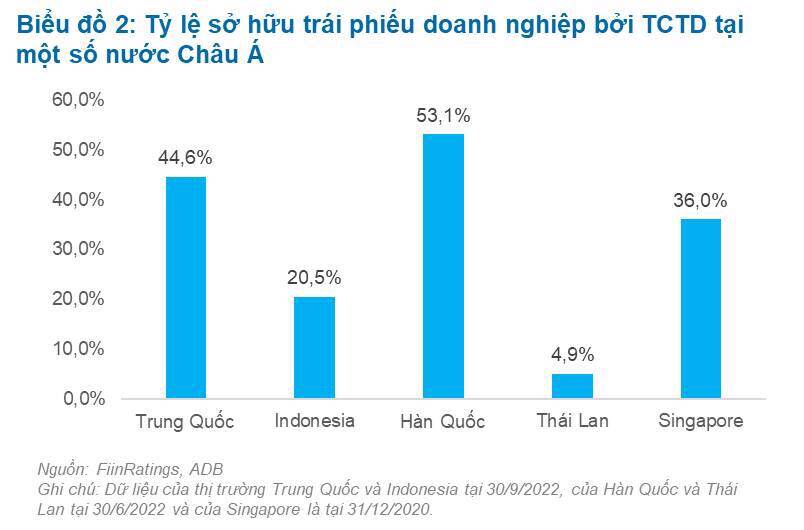

Nhìn rộng sang một nước Châu Á, thì các Tổ chức Tín dụng cũng sở hữu TPDN ở mức từ khoảng 20-50%. Riêng tại Thái Lan thì các ngân hàng tham gia ít vào TPDN (chỉ 4,9% vào 30/6/2022), lý do là tại Thái Lan thì nhà đầu tư cá nhân sở hữu rất lớn (36%) và còn lại và các quỹ cả quỹ đầu tư, quỹ hưu trí, công ty bảo hiểm sở hữu là chính.

Tại Thái Lan, không chỉ nhà đầu tư cá nhân chuyên nghiệp mà cả các nhà đầu tư giàu có (High-Net-worth Investor) cũng được sở hữu trái phiếu doanh nghiệp riêng lẻ trực tiếp. Tuy nhiên, các trái phiếu này khá minh bạch và được yêu cầu phải xếp hạng tín nhiệm nếu muốn được non-bank investors mua nên chưa gặp vấn đề như Việt Nam.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận