ĐHĐCĐ Vietcap: Thị phần quý 1 đạt 6%, chưa nghĩ tới 'zero fee'

Chiều ngày 02/04, CTCP Chứng khoán Vietcap (HOSE: VCI) đã tổ chức ĐHĐCĐ thường niên 2024. Ông Đinh Quang Hoàn - Phó Tổng Giám đốc chia sẻ thị phần môi giới quý 1 của VCI đạt 6%, dư nợ ký quỹ đạt trên 8,000 tỷ đồng, nguồn thu từ cho vay theo đó sẽ đóng góp đáng kể vào doanh thu hoạt động.

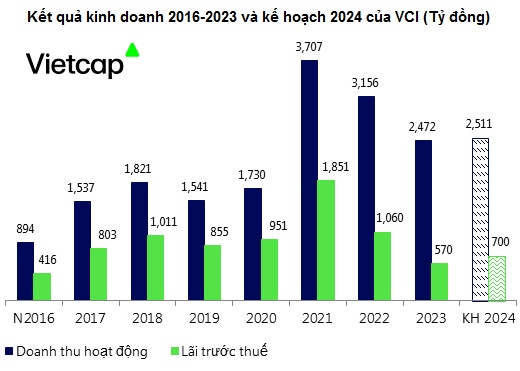

Đặt kế hoạch lãi 700 tỷ đồng với dự báo VN-Index quanh 1,300 điểm vào cuối 2024

Theo tài liệu trình ĐHĐCĐ, năm 2024, Chứng khoán Vietcap đặt mục tiêu doanh thu hoạt động 2,511 tỷ đồng và lãi trước thuế 700 tỷ đồng, tăng lần lượt 2% và 23% so với thực hiện 2023. Cổ tức ủy quyền cho HĐQT quyết định, dự kiến 5-10%.

HĐQT VCI đề xuất kế hoạch 2024 dựa trên cơ sở nền kinh tế vĩ mô thế giới và Việt Nam dự kiến vẫn còn nhiều biến số và tiếp tục diễn biến phức tạp, VN-Index được dự báo dao động quanh 1,300 điểm vào cuối 2024.

Tại Đại hội, ông Đinh Quang Hoàn - Phó Tổng Giám đốc chia sẻ thị phần môi giới quý 1 của VCI đạt 6%, dư nợ ký quỹ tăng 50% so với quý 4 năm trước, nguồn thu từ cho vay theo đó sẽ đóng góp đáng kể vào doanh thu hoạt động.

Lưu ý rằng, VCI đặt mục tiêu lãi 2024 tăng trưởng hai con số nhưng thực chất mức tăng này đến từ nền thấp năm trước. Nhìn lại năm 2023, Công ty chỉ đạt lãi trước thuế 570 tỷ đồng, giảm 46% so với cùng kỳ và thực hiện được 57% kế hoạch năm.

Theo Ban lãnh đạo VCI, năm 2023, chi phí vốn huy động tăng cao tác động đến NIM của hoạt động margin, đồng thời diễn biến thị trường chứng khoán năm qua kém khả quan, dẫn đến doanh thu từ hoạt động đầu tư chưa được thực hiện và ghi nhận đầy đủ trong năm, ảnh hưởng lợi nhuận.

Tăng vốn lên hơn 7,000 tỷ đồng

Nổi bật nhất là các tờ trình về chào bán và phát hành cổ phiếu nhằm tăng vốn điều lệ, dự kiến được thực hiện thông qua 3 phương án. HĐQT VCI cho biết việc mở rộng vốn điều lệ là cần thiết để duy trì đà tăng trưởng và thị phần của Công ty, chuẩn bị cho các giai đoạn tăng trưởng tiếp theo của thị trường.

Tổng số tiền thu được dự kiến khoảng 53 tỷ đồng sẽ được VCI sử dụng để bổ sung vốn lưu động và giảm nợ vay. Thời gian phát hành dự kiến trong năm 2024, sau khi được UBCKNN chấp thuận.

Nguồn phát hành từ nguồn vốn chủ sở hữu căn cứ trên BCTC kiểm toán 2023, bao gồm lợi nhuận sau thuế chưa phân phối, thặng dư vốn cổ phần, quỹ dự trữ bổ sung vốn điều lệ. Thời điểm phát hành dự kiến trong năm 2024, sau khi hoàn thành phát hành cổ phiếu ESOP.

Giá chào bán không thấp hơn giá trị sổ sách của Công ty tại thời điểm 31/12/2023 là 16,849 đồng/cp (căn cứ theo BCTC kiểm toán 2023). Với tổng số tiền dự kiến thu được từ đợt chào bán tối thiểu 2,420 tỷ đồng, VCI sẽ dùng hơn 2,100 tỷ đồng để bổ sung vốn cho hoạt động cho vay giao dịch ký quỹ (margin) và 300 tỷ đồng bổ sung vốn cho hoạt động tự doanh.

Thời gian phát hành dự kiến trong năm 2024, sau khi hoàn thành việc phát hành cổ phiếu ESOP và cổ phiếu thưởng.

Nếu các kế hoạch trên được thông qua, VCI sẽ phát hành thêm 280.6 triệu cp mới, đồng thời nâng vốn điều lệ của Công ty từ mức 4,375 tỷ đồng lên 7,181 tỷ đồng

Miễn nhiệm và bầu bổ sung thành viên HĐQT

Tại Đại hội, cổ đông VCI sẽ xem xét thông qua miễn nhiệm 3 thành viên HĐQT là ông Nguyễn Hoàng Bảo, ông Trần Quyết Thắng và ông Lê Phạm Hoàng Phương.

Đồng thời, ĐHĐCĐ VCI sẽ bầu bổ sung thành viên HĐQT nhiệm kỳ 2021-2026. Danh sách ứng viên gồm ông Đinh Quang Hoàn và ông Lê Ngọc Khánh.

Ông Hoàn hiện đảm nhiệm chức vụ Phó Tổng Giám đốc VCI, còn ông Khánh đang giữ chức Phó Tổng Giám đốc CTCP Café Katinat và Thành viên HĐQT CTCP Thương mại – Dịch vụ Bến Thành.

* Tiếp tục cập nhật

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận