Đầu tư vào SBT, KSB và GDT có khả quan?

Các công ty chứng khoán (CTCK) khuyến nghị mua SBT nhờ vào điều kiện thời tiết thuận lợi, giá đường trong nước và thế giới nhiều khả năng duy trì ở mức cao sẽ giúp gia tăng sản lượng; mua KSB do được hưởng lợi từ việc thúc đầy giải ngân đầu tư công và đẩy mạnh khai thác KCN Đất Cuốc; khả quan với GDT dựa trên triển vọng xuất khẩu cải thiện trong mùa cao điểm nửa cuối 2023.

Mua SBT với giá trị hợp lý 16,700 đồng/cp

Theo Hiệp hội Mía đường Việt Nam (VSSA), dù đã áp dụng các biện pháp phòng vệ thương mại nhưng lượng đường nhập khẩu suy giảm không đáng kể. Năm 2022, lượng đường nhập khẩu vẫn đạt 83.5% so với cùng kỳ (1.5 triệu tấn ở năm 2021). Bên cạnh đó, lượng đường nhập lậu từ Campuchia và Lào nhằm lẩn tránh các biện pháp phòng vệ lại có dấu hiệu tăng lên so với các năm.

Theo CTCK Phú Hưng (PHS), thời tiết chung được dự báo sẽ bước trở nên thuận lợi hơn trong thời gian sắp tới khi Việt Nam sẽ bước vào pha ENSO trung tính, thích hợp cho việc trồng mía. Các quốc gia xuất khẩu mía hàng đầu thế giới như Brazil cũng đã thông báo kết quả của một mùa vụ bội thu nhất trong các năm đổi lại đây.

Tuy nhiên, trong niên vụ 2022-2023, tình hình cung - cầu nhiều khả năng sẽ đổi từ thâm hụt sang thặng dư, đồng nghĩa với việc giá đường sẽ khó có thể tăng mạnh. Chi phí tài chính tăng do lãi suất cao cũng sẽ khiến biên lợi nhuận của Công ty CTCP Thành Thành Công - Biên Hòa (HOSE: SBT) không thể cải thiện được trong năm 2023.

Dù vậy, PHS nhận thấy SBT hiện đang sở hữu nhiều lợi thế cạnh tranh bền vững trong dài hạn, với chuỗi giá trị có chiều sâu, công suất nhà máy lớn và vùng nguyên liệu được phát triển một cách tự chủ.

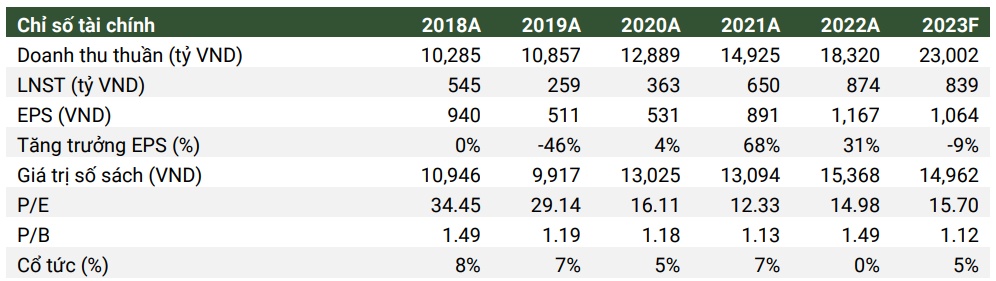

Trong niên độ tài chính (NĐTC) 2022-2023 (01/07/2022 - 30/06/2023), PHS kỳ vọng doanh thu của SBT sẽ đạt gần 23,002 tỷ đồng, tăng gần 26% so với cùng kỳ, nhờ vào việc gia tăng sản lượng nhờ vào điều kiện thời tiết thuận lợi, giá đường trong nước và thế giới nhiều khả năng sẽ duy trì ở mức cao nhưng khó có khả năng tăng thêm. Lợi nhuận sau thuế có thể đạt gần 839 tỷ đồng, giảm 4%.

Dự phóng kết quả kinh doanh SBT

Nhìn lại kết quả kinh doanh trong quý 2 NĐTC 2022-2023, SBT đã tiêu thụ 683 ngàn tấn đường, đem về 12,281 tỷ đồng doanh thu thuần lũy kế, tăng 32% so với cùng kỳ và thực hiện 72% kế hoạch năm.

Sản lượng tiêu thụ của các kênh bán hàng ghi nhận tăng trưởng đáng kể, trong đó, kênh xuất khẩu tăng trưởng vượt bậc khi sản lượng bán hàng tăng hơn 70%, kênh công nghiệp B2B tăng 26% trong giai đoạn phục hồi kinh tế.

Với những quan sát và nhận định khả quan trên, PHS khuyến nghị mua cổ phiếu SBT với giá trị hợp lý là 16,700 đồng/cp. Tuy nhiên, rủi ro có thể tới từ thời tiết, biến động giá đường nhập khẩu và rủi ro về đường nhập lậu.

Mua KSB với giá mục tiêu 35,400 đồng/cp

Theo nghị quyết 29/2021/QH-2015, tổng vốn đầu tư xã hội phân bổ cho giai đoạn 2021-2025 đạt 2.3 triệu tỷ đồng, trong đó hơn 55% phục vụ xây dựng các công trình hạ tầng giao thông.

Do đó, CTCK MB (MBS) tin tưởng điều này sẽ giúp các doanh nghiệp cung cấp vật liệu xây dựng được hưởng lợi đáng kể. Đặc biệt là CTCP Khoáng sản và Xây dựng Bình Dương (HOSE: KSB) – doanh nghiệp hiện đang sở hữu nhiều mỏ đá tại Bình Dương và Đồng Nai, địa phận mà các công trình trọng điểm đi qua như Cao tốc Bắc Nam phía Đông hay sân bay Long Thành.

Hơn nữa, với vị trí các mỏ đá thuận lợi, KSB có nhiều lợi thế về chi phí vận chuyển trong việc đầu thấu các dự án thành phần cũng như các dự án kết nối với những công trình trọng điểm này.

Bên cạnh đó, với trữ lượng các mỏ đá đang còn có thể khai thác vào khoảng 49 triệu m3 cùng với công suất sản xuất hơn 5.5 triệu m3/năm. Hiện, công suất khai thác của KSB gần như đã đạt 100%, vì vậy, doanh nghiệp có được lợi thế trong việc tận dụng tối đa các mỏ đá. Ngoài ra, vị trí gần cũng giúp KSB giảm được chi phí từ đó gia tăng biên lợi nhuận và tính cạnh tranh với các nhà cung cấp khác.

Theo MBS, kể từ năm 2018, Bất động sản Khu công nghiệp (KCN) đóng góp bình quân 39.1% trong tổng doanh thu và 56.8% lợi nhuận gộp hàng năm của KSB. Hiện tỷ lệ lấp đầy tại KCN Đất Cuốc (do KSB sở hữu) đạt 38%, thấp hơn rất nhiều so với các KCN có cùng quy mô trên địa bàn tỉnh Bình Dương.

Hơn hết, Bình Dương là một trong những địa phương có tỷ lệ lấp đầy KCN cao nhất cả nước với 77%, trong đó phần lớn các KCN lớn có tỷ lệ lấp đầy 100% như VSIP hay Sóng Thần…. Do đó, MBS kỳ vọng KCN Đất Cuốc còn rất nhiều dư địa tăng trưởng và tiếp tục đóng góp vào doanh thu của KSB trong tương lai.

MBS kỳ vọng KSB sẽ có thể gia tăng được doanh thu hàng năm khoảng 15% trong 5 năm tới cũng như cải thiện mức biên lợi nhuận gộp lên mức trên 30% kể từ sau năm 2023.

Nhờ vào những tín hiệu tích cực trên, MBS khuyến nghị mua cổ phiếu KSB với giá mục tiêu 35,400 đồng/cp. Tuy nhiên, cần lưu ý rủi ro tới từ khoản uỷ thác đầu tư lớn chưa mang lại hiệu quả sinh lời tương xứng và giá đất đền bù tăng cao khiến việc giải phóng mặt bằng của KCN Đất Cuốc bị gián đoạn.

GDT: Khả quan với giá mục tiêu 39,254 đồng/cp

Theo CTCK Bảo Việt (BVS), CTCP Chế biến Gỗ Đức Thành (HOSE: GDT) có kết quả kinh doanh 2022 đáng khích lệ với doanh thu thuần và lãi ròng lần lượt đạt gần 400 tỷ đồng, tăng hơn 18% và hơn 69 tỷ đồng, tăng gần 14% so với năm trước, chủ yếu nhờ hoạt động kinh doanh tốt nửa đầu năm, khi Công ty được hưởng lợi từ nhu cầu bị dồn nén lớn sau COVID.

Đến nay, đơn hàng xuất khẩu của GDT đạt khoảng 4 triệu USD, cung cấp đủ công việc cho Công ty đến tháng 5. Điều này cho thấy xuất khẩu (nguồn đóng góp chính kết quả kinh doanh của GDT) có thể sẽ phục hồi chậm trong nửa đầu năm 2023.

Điều đáng khích lệ là đơn đặt hàng từ khách hàng châu Á vẫn ổn định, trong khi khách hàng châu Âu đang có dấu hiệu cải thiện từ mức thấp nhất qua nhiều năm trong quý 3/2022.

Do đó, BVS kỳ vọng xuất khẩu của GDT sẽ phục hồi trong quý 3/2023 trước mùa cao điểm. Cho cả năm 2023, dự báo doanh thu thuần của GDT sẽ tăng hơn 11% so với năm trước, lên gần 445 tỷ đồng và lãi ròng tăng gần 18% lên hơn 81 tỷ đồng, tiệm cận mức năm 2020.

Trong giai đoạn 2024-2025, doanh thu thuần của GDT được dự báo tăng lần lượt gần 15% và hơn 14%. Lãi ròng theo đó tăng trưởng lần lượt gần 23% và gần 19%. Điều này được hỗ trợ bởi nhu cầu phục hồi trên các thị trường xuất khẩu chính nhờ kinh tế cải thiện và triển vọng biên lãi gộp tốt hơn nhờ các sáng kiến tăng năng suất từ nhân công và áp dụng máy móc, và cải thiện giá bán.

Đáng chú ý, nhà máy sản xuất đồ nội thất mới được mua lại dự kiến sẽ đóng góp 15.7-17.2% doanh thu thuần của GDT cho năm 2023-2025.

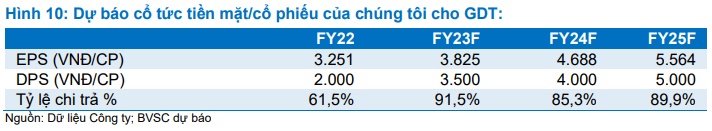

Dẫn lời Ban lãnh đạo, BVS cho biết GDT đang đề xuất mức cổ tức 30% cho năm 2022, bao gồm 20% tiền mặt và 10% cổ phiếu. Theo quan điểm của BVS, cổ tức bằng cổ phiếu sẽ hỗ trợ cho tính thanh khoản của cổ phiếu cũng như bổ sung nguồn vốn cho hoạt động của GDT, đặc biệt là trong môi trường lãi suất cao như hiện nay.

CTCK này kỳ vọng cổ tức tiền mặt của GDT sẽ trở lại với tỷ lệ chi trả cao, dự báo cổ tức tiền mặt cho năm 2023-2025 là 3,500-5,000 đồng/cp.

Từ những nhận định trên, BVS đưa ra khuyến nghị khả quan cổ phiếu GDT với giá mục tiêu là 39,254 đồng/cp.

Trong đó, BVS đặc biệt ưa thích GDT bởi doanh nghiệp này hoạt động kinh doanh trong thị trường ngách và cơ sở khách hàng trung thành, cho phép GDT có được sự cạnh tranh thấp và duy trì biên lợi nhuận cao.

Ngoài ra, GDT có triển vọng vững chắc so với mức định giá hấp dẫn và lợi thế tài chính mạnh mẽ giúp Công ty có vị thế tốt trong mở rộng thị phần hơn nữa, trong bối cảnh vĩ mô khó khăn.

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận