Cơ hội đầu tư cổ phiếu ngành Mía đường

Nhìn chung các doanh nghiệp ngành đường đều ghi nhận sự tăng trưởng tốt về mặt lợi nhuận trong 6T đầu năm 2021, tuy nhiên hiện mới có SLS và QNS tận dụng được đà tăng mạnh của giá đường thông qua cải thiện đáng kể biên lợi nhuận gộp trong 6T.21. Trong khi đó SBT và LSS, 2 doanh nghiệp có thế mạnh về chất lượng đường với khách hàng công nghiệp lớn vẫn chưa cho thấy được sự cải thiện về biên lợi nhuận.

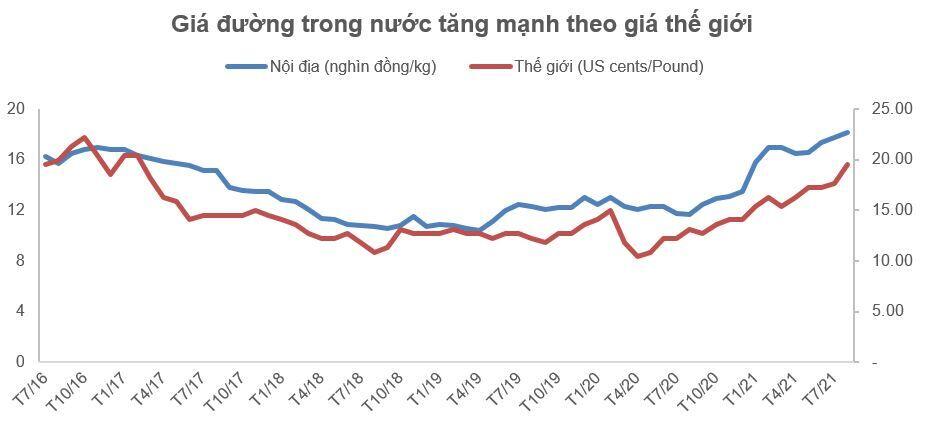

Giá đường trong nước bị chi phối bởi giá đường thế giới

Niên vụ 2020 – 2021, tổng nguồn cung đường nội địa khoảng 938.766 tấn tinh luyện, trong đó sản xuất từ nguyên liệu mía trong nước đạt 689.830 tấn và nhập thô về tinh luyện là 211.400 tấn. Trong khi đó, theo Bộ Công Thương nhu cầu trong nước lên tới 2,1 – 2,3 triệu tấn và có xu hướng tăng 3 – 5% mỗi năm. Như vậy nguồn cung nội địa mới chỉ đáp ứng được khoảng trên 40% nhu cầu trong nước, còn lại đường nhập khẩu từ Thái Lan, Trung Quốc,… vẫn đang làm chủ thị trường. Điều này dẫn tới việc, mặc dù ngành đường trong nước vẫn chưa đáp ứng được nhu cầu của thị trường, giá đường của Việt Nam vẫn thấp hơn so với giá đường khu vực và chịu ảnh hưởng mạnh mẽ bởi biến động giá đường trên thế giới.

Giá đường tại một số quốc gia trong khu vực

Ngành đường đang trong chu kỳ tăng giá mạnh

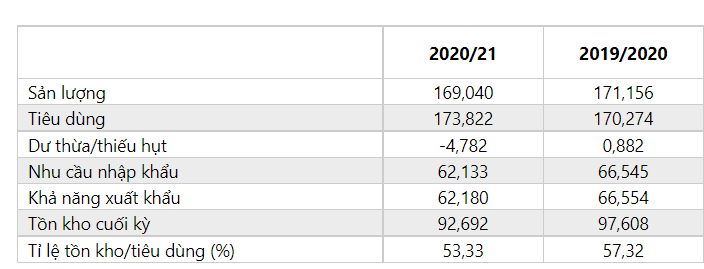

Cung cầu ngành đường thế giới thiếu hụt 4,78 triệu tấn niên vụ 2020/2021

- Giá đường thế giới bắt đầu xu hướng tăng giá từ tháng 3 năm 2020 và kéo dài cho tới hiện tại do tình trạng thiếu hụt đường trên thế giới. Theo ISO, niên vụ 2020 – 2021, cân bằng cung cầu đường thiếu hụt 4,782 triệu tấn do sản lượng đường củ cải của Châu Âu sụt giảm và sản lượng đường tại Thái Lan bị ảnh hưởng bởi hạn hán. Hiện tại, giá đường tương lai đang giao dịch ở mức 19,57 cent/lb, tăng 26% so với đầu năm và 88,3% so với tháng 3 năm 2020. Bình quân 7 tháng tăng 35,5% so với cùng kỳ năm ngoái

- Giá đường trong nước vốn chịu sự chi phối của giá đường thế giới, do đó cũng ghi nhận mức tăng 31,9% trong 7 tháng đầu năm và hiện đang giao dịch ở mức 17.800 đồng/kg. Bình quân 7 tháng đầu năm 2021, mặt bằng giá đường trong nước cao hơn 39% so với cùng kỳ.

- Thuế tự vệ góp phần đẩy giá đường lên mức cao hơn và tăng khả năng cạnh tranh của doanh nghiệp nội. Ngày 15/6/2021, Việt Nam chính thức áp thuế tự vệ lên đường nhập khẩu từ Thái Lan sau thời gian dài chịu tác động tiêu cực. Cụ thể đường mía nhập khẩu thuộc mã bị áp thuế sẽ chịu thuế chống bán phá giá là 42,99% và mức thuế chống trợ cấp là 4,65%. Hai loại thuế này là thuế nhập khẩu bổ sung, áp dụng với mía đường nhập khẩu có xuất xứ từ Thái Lan, kể cả nhập khẩu theo hạn ngạch thuế quan. Thời gian áp dụng là 5 năm. Việc áp thuế này sẽ giúp mặt bằng giá đường nhập khẩu tăng lên mức cao hơn, qua đó giúp các doanh nghiệp trong nước có thể cạnh tranh được trong việc tiêu thụ. Tuy nhiên hiện đường Thái đang có dấu hiệu lẩn trốn thuế thông qua việc xuất khẩu sang các quốc gia khác trong ASEAN như Lào, Campuchia, Indonesia, Myanmar, Malaysia để nhập khẩu về Việt Nam nên hàng rào thuế đối với Thái Lan chưa phát huy được hiệu quả cao.

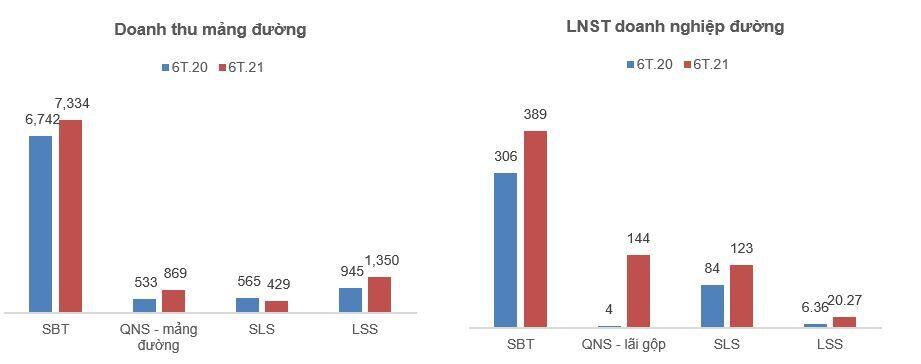

KQKD 6 tháng đầu năm của các doanh nghiệp ngành đường tích cực

- SBT đạt doanh thu 7.334 tỷ (+8,8%YoY) và LNST 389 tỷ (+27,1%YoY). SBT là doanh nghiệp đầu ngành đường có thị phần nội địa lên tới 46% với tổng sản lượng tiêu thụ năm 2020 là 1,1 triệu tấn đường. SBT sở hữu gần 64.000ha vùng nguyên liệu tại 3 nước Việt Nam, Lào và Campuchia. SBT cũng có 9 nhà máy với tổng công suất thiết kế là 4.250 tấn đường/ngày, trong đó công suất đường tinh luyện là 2.000 tấn/ngày. Sản phẩm của công ty đạt chất lượng cao và tập trung phân khúc kênh công nghiệp là các khách hàng lớn và quen thuộc với yêu cầu khắt khe về chất lượng đường thành phẩm nên ít chịu cạnh tranh từ đường Thái. Sản lượng mía ép niên vụ 2021 – 2022 tăng khoảng 45% so với niên vụ trước.

- QNS đạt doanh thu mảng đường 869 tỷ (63%YoY) và lãi gộp mảng đường tăng 36 lần so với cùng kỳ nhờ giá bán tăng 32% và sản lượng tăng 23%. Giá đường tăng cũng giúp biên lãi gộp mảng đường đạt 16,6% (cùng kỳ là 0,8%). QNS có công suất đường là 18.000 tấn mía/ngày và đường tinh luyện RE 1.000 tấn/ngày (công ty sẽ bắt đầu nhập đường thô về tinh luyện đường RE từ năm 2020). Sản lượng đường 146.000 tấn. Tuy nhiên mảng đường hiện chỉ chiếm 31% doanh thu và 14% lãi gộp của QNS. Hoạt động chủ yếu của công ty vẫn là sữa đậu nành.

- SLS đạt doanh thu 429 tỷ (24,1%YoY) do sản lượng đường suy giảm. Tuy nhiên giá bán tăng cao giúp biên lãi gộp của SLS tăng 33,1% (cùng kỳ là 18,7%). LNST theo đó tăng 46,4%YoY lên 123 tỷ. SLS có lợi thế giá thành thấp, khoảng 9.500 đồng/kg đủ sức cạnh tranh với đường Thái trên thị trường. Tuy nhiên vùng nguyên liệu của công ty khó mở rộng do địa hình đồi núi. Niên vụ 2021 – 2022, SLS dự kiến sản xuất khoảng 75 nghìn tấn đường.

- LSS đạt doanh thu 1.350 tỷ (42,8%YoY) và LNST 20,3 tỷ (+219%YoY). Biên lợi nhuận giảm nhẹ xuống 8,2% (cùng kỳ là 8,6%) dù giá bán đường trên thị trường tăng cao. LSS là doanh nghiệp sản xuất đường RE lớn nhất khu vực phái Bắc với 80% doanh thu tới từ khách hàng lớn, ổn định. Tuy nhiên công ty đang phân tán nguồn lực sang các lĩnh vực khác như chế biến sữa gạo, công viên sinh thái,…hiện chưa đem lại hiệu quả, gây lãng phí nguồn lực.

Nhìn chung các doanh nghiệp ngành đường đều ghi nhận sự tăng trưởng tốt về mặt lợi nhuận trong 6T đầu năm 2021, tuy nhiên hiện mới có SLS và QNS tận dụng được đà tăng mạnh của giá đường thông qua cải thiện đáng kể biên lợi nhuận gộp trong 6T.21. Trong khi đó SBT và LSS, 2 doanh nghiệp có thế mạnh về chất lượng đường với khách hàng công nghiệp lớn vẫn chưa cho thấy được sự cải thiện về biên lợi nhuận.

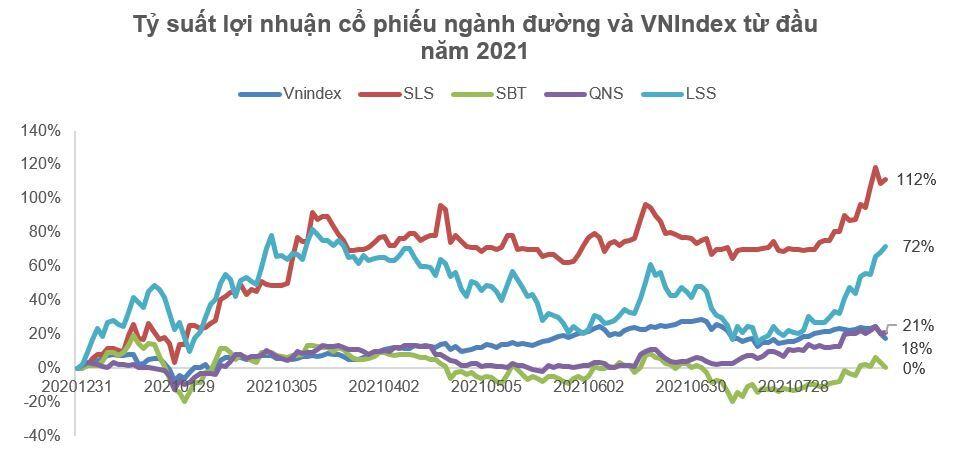

Giá cổ phiếu ngành mía đường tăng mạnh trước triển vọng tích cực

Triển vọng niên vụ 2021 – 2022 dự báo tiếp tục khả quan

- Giá đường thế giới dự báo vẫn sẽ duy trì xu hướng tăng. Theo ISO, ngành đường niên vụ 2021 – 2022 tiếp tục thiếu hụt 2,7 triệu tấn do tình hình sương giá tại Brazil, quốc gia chiếm 40% nguồn cung đường thế giới. Đặc biệt, theo CovrigAnalytics trong trường hợp xấu nhất nếu sản lượng đường của Brazil giảm xuống mức 30,8 triệu tấn, thì cán cân đường toàn cầu sẽ thâm hụt tới 4,6 triệu tấn vào năm 2021/22. Sự thiết hụt nguồn cung sẽ tiếp tục hỗ trợ giá đường thời gian tới.

- Áp thuế tự vệ đối với đường từ 5 nước ASEAN sẽ thắt chặt hơn nữa nguồn cung đường trong nước. Hiện VSA đã cơ bản hoàn thành hồ sơ gửi lên cục phòng vệ thương mại về điều tra lẩn tránh thuế phòng vệ đối với 5 nước ASEAN. Nhập khẩu đường vào Việt Nam từ các quốc gia này tăng 10 lần trong 6 tháng đầu năm 2021 dù các quốc gia trên không sản xuất đường cho thấy có dấu hiệu lẩn trốn thuế của đường Thái. Nếu kiến nghị trên được thông qua, hàng rào thuế quan đối với đường Thái mới phát huy hết tác dụng.

- Sản lượng đường nội địa dự báo tăng trong niên vụ 2021 – 2022. Dự kiến niên vụ mới, sản lượng đường sản xuất được khoảng 873.000 tấn đường từ mía, tăng 24,9% so với niên vụ 2020 – 2021. Sự gia tăng của sản lượng đường sẽ giúp các doanh nghiệp tận dụng được mức giá cao trên thị trường hiện tại.

- Đối với đường nhập lậu, thường được nhập khẩu qua đường biên giới nay cũng đang bị siết chặt lại do Việt Nam đang kiểm soát chặt chẽ hơn các đường biên giới trong bối cảnh dịch bênh diễn biến hết sức phức tạp.

Nhập khẩu đường vào Việt Nam từ 5 nước ASEAN tăng mạnh dù không sản xuất đường

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận