Chứng khoán HSC sẽ phát hành thêm gần 300 triệu cp, đưa vốn vượt 7,500 tỷ

CTCP Chứng khoán Thành phố Hồ Chí Minh (HSC, HOSE: HCM) dự kiến phát hành thêm hơn 297 triệu cp, qua đó nâng vốn điều lệ lên hơn 7,552 tỷ đồng và tiến vào top 5 vốn điều lệ nhóm chứng khoán tại cuối quý 3/2023.

Mới đây, HCM nhận được giấy chứng nhận đăng ký chào bán cổ phiếu ra công chúng từ Ủy ban Chứng khoán Nhà nước (UBCKNN). Theo đó, Công ty sẽ chào bán hơn 228.6 triệu cp cho cổ đông hiện hữu với tỷ lệ thực hiện 2:1 (sở hữu 02 cp được mua 01 cp mới).

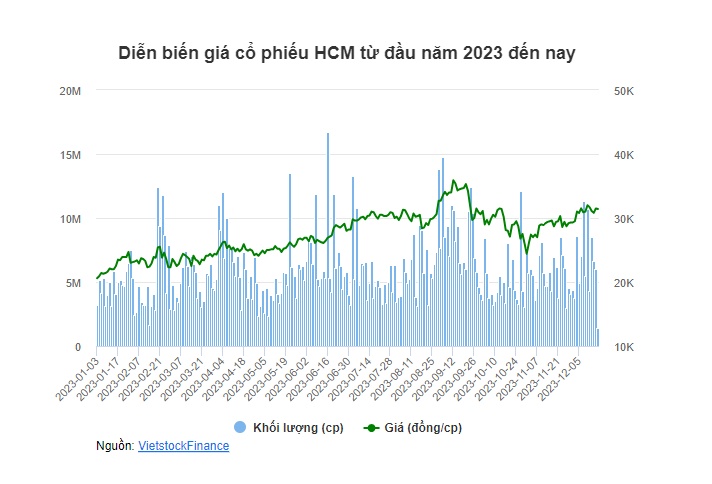

Phiên sáng 18/12, giá cổ phiếu HCM đang giao dịch mức 31,350 đồng/cp, tăng 52% so với đầu năm, là vùng giá cao nhất 20 tháng qua. So với đỉnh gần nhất 35,850 đồng/cp (phiên 12/09), thị giá HCM đang thấp hơn 13%, nhưng gấp hơn 3 lần so với giá chào bán ra công chúng là 10,000 đồng/cp.

Ngoài phương án chào bán ra công chúng, HCM còn được chấp thuận kế hoạch phát hành gần 68.6 triệu cp trả cổ tức đợt 2/2021 cho cổ đông, tỷ lệ thực hiện 100:15 (sở hữu 100 cp được nhận 15 cp mới).

Nguồn vốn phát hành được lấy từ lợi nhuận sau thuế chưa phân phối tại thời điểm 31/12/2021 trên BCTC đã được kiểm toán của Công ty. Ngày giao dịch không hưởng quyền là 02/01/2024.

Với hai phương án trên, tổng số lượng phát hành dự kiến hơn 297 triệu cp và vốn điều lệ của HCM sẽ được nâng từ gần 4,581 tỷ đồng lên hơn 7,552 tỷ đồng nếu phát hành thành công.

Với mức vốn này, HCM sẽ tiến vào top 5 các công ty chứng khoán có quy mô vốn điều lệ lớn nhất tính đến cuối quý 3/2023. Tại thời điểm 30/09/2023, công ty chứng khoán có vốn điều lệ cao nhất là SSI với hơn 15,011 tỷ đồng, tiếp theo là VPBankS với 15,000 tỷ đồng và xếp thứ 3 là VNDIRECT (VND) 12,178 tỷ đồng.

Top 10 vốn điều lệ khối công ty chứng khoán tại cuối quý 3/2023

(Đvt: Tỷ đồng)

Nguồn: VietstockFinance

Cuộc đua tăng vốn của các công ty chứng khoán có dấu hiệu sôi động trở lại trong giai đoạn nửa cuối năm 2023 và năm 2024.

Gần nhất, HĐTV Công ty TNHH Chứng khoán ACB (ACBS) đã thông qua phương án tăng vốn thêm 3,000 tỷ đồng, lên mức 7,000 tỷ đồng. Nguồn vốn góp đến từ chủ sở hữu là ngân hàng mẹ, Ngân hàng TMCP Á Châu (HOSE: ACB). Thời gian thực hiện dự kiến trong năm 2024, sau khi được UBCKNN chấp thuận.

ĐHĐCĐ bất thường của Chứng khoán LPBank (LPBS) đã thông qua phương án chào bán tối đa 363.8 triệu cp với mức giá không thấp hơn 10,000 đồng/cp, tỷ lệ thực hiện là 1,000/14,552. Nếu thành công, vốn điều lệ của Công ty này dự kiến tăng từ 250 tỷ đồng lên 3,888 tỷ đồng, tương ứng gấp gần 16 lần.

Từ ngày 22/11-20/12, CTCP Chứng khoán SSI (HOSE: SSI) đang thực hiện lấy ý kiến cổ đông thông qua phương án phát hành 453 triệu cp, trong đó phát hành 302 triệu cp thưởng với tỷ lệ 100:20 và chào bán 151 triệu cp cho cổ đông hiện hữu với giá 15,000 đồng/cp, tỷ lệ 100:10. Thời gian dự kiến phát hành trong năm 2023-2024 hoặc thời gian khác tùy theo quyết định của HĐQT.

Nếu thành công, vốn điều lệ của SSI dự kiến tăng lên mức 19,645 tỷ đồng, tiếp tục dẫn đầu nhóm công ty chứng khoán và bỏ xa công ty xếp thứ hai là VPBankS.

Ngoài ra, còn có nhưng cái tên khác đã và đang có kế hoạch tăng vốn như CTCP Chứng khoán VNDIRECT (HOSE: VND); CTCP Chứng Khoán Tiên Phong (HOSE: ORS); CTCP Chứng khoán Nhất Việt (HNX: VFS)...

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận