Cho vay và huy động của ngân hàng chênh lệch thế nào

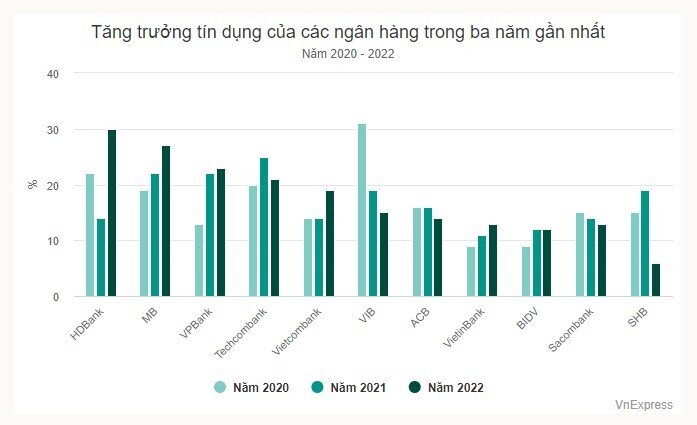

Năm qua, nhiều nhà băng cho vay với tốc độ tăng trưởng cao nhất ba năm nhưng nguồn tiền huy động vào không tương xứng.

Ngân hàng về bản chất là một doanh nghiệp kinh doanh tiền. Các nhà băng huy động tiền của dân cư và cho vay, với lợi nhuận phần lớn đến từ chênh lệch lãi suất. Vì đặc thù kinh doanh này, hai chỉ tiêu huy động và cho vay luôn có mối quan hệ chặt chẽ, đồng thời cũng cấu thành những tiêu chí quản lý rủi ro quan trọng của ngành.

Trong bối cảnh năm 2022, các kênh huy động vốn cho doanh nghiệp, như chứng khoán hay trái phiếu bị "tắc", dòng vốn ngân hàng được xem là giải pháp thay thế. Báo cáo tài chính các nhà băng cũng cho thấy "sức nóng" của kênh tín dụng, khi năm qua, nhiều nhà băng tăng trưởng cho vay cao nhất ba năm.

Trong nhóm ngân hàng quốc doanh, VCB, VietinBank hay BIDV đều ghi nhận mức tăng trưởng tín dụng năm 2022 cao nhất trong ba năm gần đây.

Vietcombank - ngân hàng có lợi nhuận cao nhất hệ thống ngân hàng - có quy mô cho vay khách hàng đến cuối năm 2022 đạt hơn 1,1 triệu tỷ đồng, tăng 19% so với cuối năm 2021.

Mức tăng trưởng của VietinBank và BIDV thấp hơn, ở 12-13%, nhưng con số này cũng cao hơn hai năm trước đó. Chưa kể, quy mô tín dụng của VietinBank hay BIDV đều cao hơn Vietcombank. Đến cuối năm 2022, dư nợ cho vay khách hàng của BIDV đạt hơn 1,5 triệu tỷ, còn VietinBank là hơn 1,2 triệu tỷ đồng.

Với nhóm ngân hàng thương mại, HDBank, MB có mức tăng trưởng ấn tượng nhất. Dư nợ cho vay khách hàng của HDBank tăng 30% cùng kỳ, tốc độ tăng hơn gấp đôi năm trước. Với MB, tín dụng của nhà băng này tăng 27%, so với mức 22% của năm 2021 và 19% của năm 2020. VPBank, một trong những ngân hàng tư nhân có lợi nhuận cao nhất, ghi nhận tăng trưởng tín dụng 23%, cũng cao hơn tốc độ tăng hai năm trước.

Ngoài vấn đề từ các kênh dẫn vốn khác, một phần tốc độ tăng trưởng cao về cho vay cũng tới từ sự trở lại của kinh tế sau hai năm bị ảnh hưởng bởi Covid-19. Trong nửa đầu năm, sự sôi động của thị trường khiến nhu cầu vốn của các doanh nghiệp cao hơn cùng kỳ.

Tuy nhiên, ở chiều ngược lại, dòng vốn vào ngân hàng lại ghi nhận tốc độ tăng khiêm tốn hơn. Tăng trưởng huy động của nhiều nhà băng thấp hơn tốc độ tăng cho vay, dẫn tới quy mô hai chỉ tiêu này tiệm cận, thậm chí dư nợ cho vay vượt quá huy động từ dân cư.

Trong nhóm những nhà băng có tốc độ tăng trưởng tín dụng cao nhất, duy nhất VPBank có tốc độ tăng huy động ở mức tương đương. Trong khi đó, phần còn lại đều ghi nhận sự chênh lệch giữa huy động và cho vay.

HDBank, ngân hàng có tốc độ tăng trưởng tín dụng tới 30%, ghi nhận tăng trưởng tiền gửi của khách hàng là 18% trong năm trước. Sự chênh lệch này khiến tỷ lệ cho vay trên huy động của ngân hàng này tăng lên 122%, so với mức 111% của năm 2021. Kết quả tương tự với MBB, TCB hay VCB.

Tại sao lãi suất trong năm tăng cao, người dân chuyển các kênh đầu tư về gửi ngân hàng, tốc độ huy động vẫn khiêm tốn?

Theo ông Nguyễn Thế Minh, Giám đốc phân tích Công ty chứng khoán Yuanta, nguyên nhân của diễn biến này cũng đến từ sự đứt gãy các kênh huy động vốn của doanh nghiệp - chủ thể chiếm tỷ trọng cao về tiền gửi.

Thông thường, các doanh nghiệp sẽ dùng song song cả hai kênh, gửi tiền vào ngân hàng và vay vốn để kinh doanh. Điều này nhằm duy trì một mức thanh khoản cho các kế hoạch bất thường, đồng thời chi phí đi vay sau khi trừ đi phần lãi nhận về từ tiền gửi cũng ở mức thấp.

Tuy nhiên, trong năm 2022, đặc biệt là nửa cuối năm, việc đứt gãy các kênh huy động vốn đã khiến nhiều doanh nghiệp phải rút khoản tiền gửi về để xoay vòng vốn. "Doanh nghiệp cần vốn nhưng không thể vay, họ bắt buộc phải rút các khoản tiền gửi ra để trang trải chi phí hoạt động, chính điều này đã ảnh hưởng đến tốc độ tăng trưởng huy động của ngân hàng", ông Minh nói.

Không chỉ tốc độ huy động thấp hơn, chi phí huy động của các nhà băng cũng tăng lên khi các khoản tiền không kỳ hạn (CASA) có xu hướng giảm.

Techccombank, ngân hàng có tỷ lệ CASA cao nhất hệ thống, ghi nhận mức độ giảm mạnh nhất trong nhóm nhà băng tư nhân top đầu. Cuối năm 2021, ngân hàng này ghi nhận số dư tiền gửi không kỳ hạn gần 148.000 tỷ đồng, tương đương gần 47% trên quy mô tổng tiền gửi của khách hàng. Tuy nhiên, đến cuối năm 2022, tỷ lệ này giảm xuống 34%. Số dư tiền gửi không kỳ hạn giảm gần 17%.

So với Techcombank, MB có tốc độ giảm khiêm tốn hơn. Quy mô tiền gửi không kỳ hạn của nhà băng chỉ giảm gần 3% trong năm trước. Điều này giúp MB vươn lên trên TCB về tỷ trọng CASA, với hơn 37%.

Trong nhóm ngân hàng quốc doanh, Vietcombank đứng đầu với hơn 400.000 tỷ đồng tiền gửi không kỳ hạn, tỷ trọng hơn 30%. Dù vậy, nếu so sánh với tốc độ tăng trưởng gần 20% của năm 2021, mức tăng của năm qua chưa tới một nửa con số này. Với BIDV và VietinBank, tốc độ tăng cũng giảm mạnh so với cùng kỳ.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận