APS đặt mục tiêu giảm lãi ròng 15-57%, tăng vốn điều lệ lên gấp đôi

Theo tài liệu ĐHĐCĐ thường niên vừa được công bố, CTCP Chứng khoán Châu Á Thái Bình Dương (HNX: APS) đặt kế hoạch tăng vốn điều lệ lên 1,660 tỷ đồng, gấp đôi năm 2021 và 2 phương án sản xuất kinh doanh.

APS dự kiến phát hành 83 triệu cp cho cổ đông hiện hữu để bổ sung vốn với tỷ lệ thực hiện quyền 1:1. Giá chào bán dự kiến không thấp hơn 15,000 đồng/cp. Nếu phát hành thành công, vốn điều lệ của APS sẽ tăng từ mức 830 tỷ đồng lên 1,660 tỷ đồng.

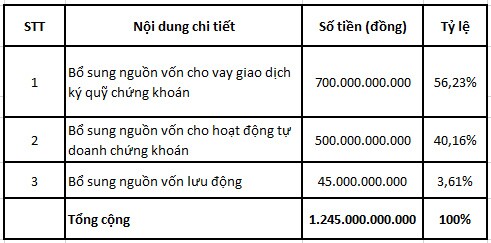

Số vốn thu được từ đợt chào bán cổ phiếu APS dự kiến sử dụng như sau:

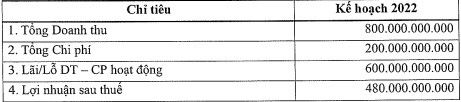

Trong trường hợp hoàn tất kế hoạch tăng vốn điều lệ, Công ty đặt kế hoạch đạt 800 tỷ đồng tổng doanh thu, tăng 7% so với năm 2021; lợi nhuận sau thuế 480 tỷ đồng, giảm 15%.

Kế hoạch kinh doanh năm 2022 của APS. Đvt: đồng

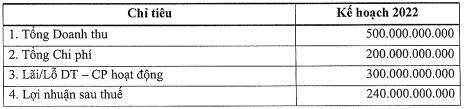

Kế hoạch kinh doanh năm 2022 của APS trường hợp chưa hoàn thành tăng vốn. Đvt: đồng

Trả cổ tức bằng cổ phiếu tỷ lệ 12%, phát hành riêng lẻ 10 triệu cp

APS dự kiến phát hành hơn 9.9 triệu cp chia cổ tức năm 2021 với tỷ lệ 12% (cổ đông sở hữu 100 cp được nhận 12 cp mới). Nguồn vốn phát hành lấy từ lợi nhuận sau thuế chưa phân phối trên BCTC năm 2021 đã được kiểm toán.

Sau khi hoàn tất đợt phát hành ra công chúng, HĐQT sẽ tính toán số lượng phát hành dựa trên tỷ lệ phát hành được thông qua tại Đại hội. Thời gian dự kiến phát hành trong năm 2022.

Ngoài ra, APS cũng trình ĐHĐCĐ phương án phát hành thêm 10 triệu cp riêng lẻ cho các nhà đầu tư chứng khoán chuyên nghiệp. Giá chào bán dự kiến không thấp hơn 15,000 đồng/cp. Số cổ phiếu này sẽ bị hạn chế chuyển nhượng 1 năm kể từ ngày hoàn thành đợt chào bán.

Trường hợp cổ phiếu không được các nhà đầu tư mua hết, HĐQT sẽ điều chỉnh giảm tổng số lượng cổ phiếu phát hành theo đúng số lượng cổ phiếu thực tế đã được phân phối trong đợt phát hành.

Tổng số tiền huy động dự kiến 150 tỷ đồng được sử dụng cho các hoạt động tự doanh, dịch vụ tài chính - chứng khoán, cung ứng vốn cho hoạt động cho vay margin.

Năm 2022, Công ty sẽ phát hành cổ phiếu ESOP với số lượng không vượt quá 5% số cổ phiếu đang lưu hành trong 12 tháng cho người lao động với mệnh giá 10,000 đồng/cp. Giá phát hành dự kiến không thấp hơn 10,000 đồng/cp. Số cổ phiếu này sẽ bị hạn chế chuyển nhượng trong vòng 1 năm. Muc tiêu của phương án này là bổ sung vốn lưu động cho Công ty.

Trong quý 1/2022, Công ty ghi nhận hơn 103 tỷ đồng tổng doanh thu và hơn 46 tỷ đồng lợi nhuận sau thuế, thực hiện được 13% và 9.7% kế hoạch năm.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận