Tìm mã CK, công ty, tin tức

Theo dõi Pro

Tăng trưởng cung tiền âm lần đầu tiên sau 33 năm

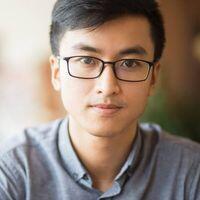

Tăng trưởng cung tiền lại giảm vào tháng 11 và lần này là âm lần đầu tiên sau 33 năm. Sự sụt giảm của tháng 11 tiếp tục xu hướng giảm mạnh từ mức cao chưa từng thấy trong suốt hai năm qua. Trong mười ba tháng từ tháng 4 năm 2020 đến tháng 4 năm 2021, tăng trưởng cung tiền ở Hoa Kỳ thường tăng trên 35% so với cùng kỳ năm ngoái, cao hơn cả mức “cao” đã trải qua từ năm 2009 đến 2013.

Kể từ đó, tăng trưởng cung tiền đã chậm lại nhanh chóng, và giờ đây chúng ta đang chứng kiến lần đầu tiên cung tiền thực sự co lại kể từ những năm 1980. Lần cuối cùng sự thay đổi hàng năm trong cung tiền rơi vào vùng âm là vào tháng 2 năm 1989. Vào thời điểm đó, mức tăng trưởng âm tiếp tục trong 12 tháng, cuối cùng chuyển sang dương vào tháng 2 năm 1990.

Trong tháng 11 năm 2022, mức tăng trưởng cung tiền hàng năm (YOY) là -0,28 phần trăm. Con số này giảm so với tỷ lệ 2,59% của tháng 10 và giảm so với tỷ lệ 6,66% của tháng 11 năm 2021.

Thước đo cung tiền được sử dụng ở đây— thước đo cung tiền “thực” hay Rothbard-Salerno (TMS)—là thước đo được phát triển bởi Murray Rothbard và Joseph Salerno, và được thiết kế để cung cấp thước đo biến động cung tiền tốt hơn so với M2. Viện Mises hiện cung cấp các bản cập nhật thường xuyên về số liệu này và sự phát triển của nó. Thước đo cung tiền này khác với M2 ở chỗ nó bao gồm tiền gửi Kho bạc tại Fed (và không bao gồm tiền gửi ngắn hạn và quỹ tiền bán lẻ).

Trong những tháng gần đây, tốc độ tăng trưởng cung tiền M2 diễn biến tương tự như tốc độ tăng trưởng của TMS. Vào tháng 11 năm 2022, tốc độ tăng trưởng M2 là -0,03 phần trăm. Con số này giảm so với tốc độ tăng trưởng của tháng 10 là 1,25%. Tỷ lệ của tháng 11 cũng giảm đáng kể so với tỷ lệ 12,40% của tháng 11 năm 2021.

Tăng trưởng cung tiền thường có thể là thước đo hữu ích cho hoạt động kinh tế và là dấu hiệu cho thấy các cuộc suy thoái sắp tới. Trong thời kỳ bùng nổ kinh tế, cung tiền có xu hướng tăng nhanh khi các ngân hàng thương mại cho vay nhiều hơn. Mặt khác, các cuộc suy thoái có xu hướng xảy ra trước khi tốc độ tăng trưởng cung tiền chậm lại. Tuy nhiên, tăng trưởng cung tiền có xu hướng bắt đầu tăng trở lại trước khi bắt đầu suy thoái.

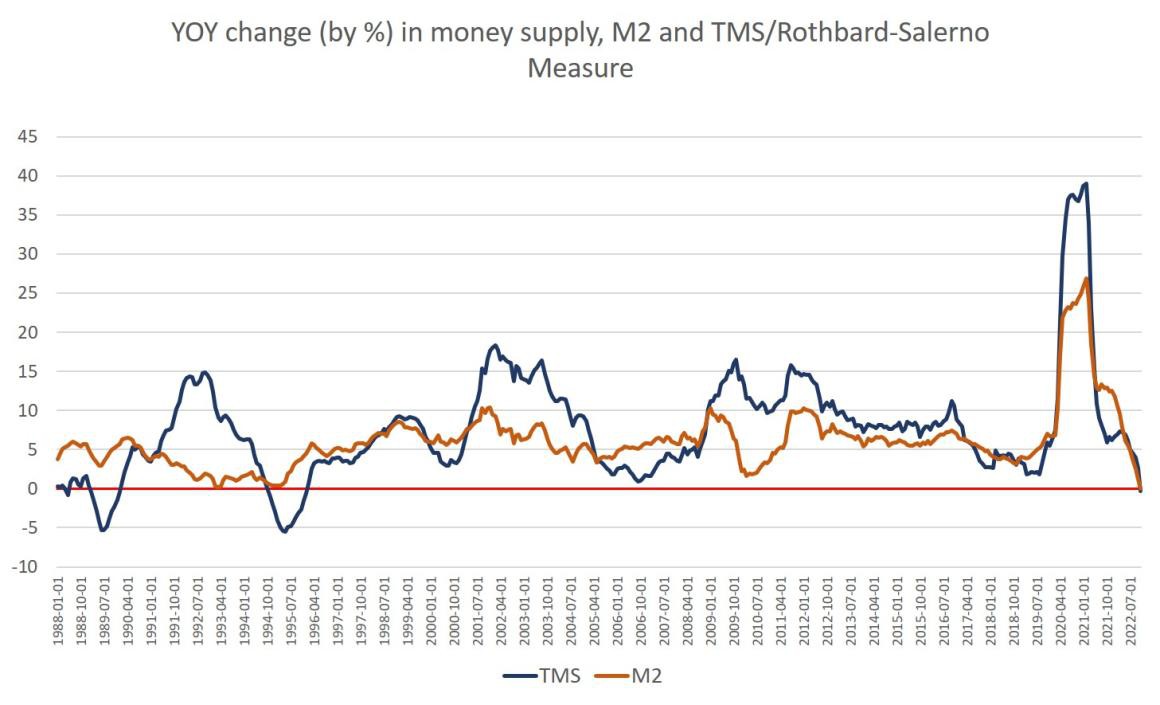

Một chỉ báo suy thoái khác xuất hiện dưới dạng chênh lệch giữa M2 và TMS. Tốc độ tăng trưởng TMS thường leo thang và trở nên lớn hơn tốc độ tăng trưởng cung tiền M2 trong những tháng đầu của cuộc suy thoái. Điều này xảy ra vào những tháng đầu của cuộc suy thoái năm 2001 và 2007–09. Một mô hình tương tự đã xuất hiện trước cuộc suy thoái năm 2020.

Đáng chú ý, điều này lại tái diễn vào đầu tháng 5 năm nay khi tốc độ tăng M2 lần đầu tiên giảm xuống dưới tốc độ tăng TMS kể từ năm 2020. Nói cách khác, khi chênh lệch giữa M2 và TMS chuyển từ số dương sang số âm, đó là một chỉ báo khá đáng tin cậy rằng nền kinh tế đã bước vào suy thoái. Chúng ta có thể thấy điều này trong biểu đồ này:

Trong hai lần “báo động sai” trong 30 năm qua, chênh lệch M2-TMS nhanh chóng trở lại mức dương. Tuy nhiên, khi khoảng cách này chắc chắn đi vào lãnh thổ tiêu cực, đó là một dấu hiệu cho thấy nền kinh tế đã suy thoái. Khoảng cách hiện đã âm trong 6 trong 7 tháng qua. Hơn nữa, trong cả tháng 9 và tháng 10, khoảng cách đều lớn hơn -1. Chỉ có một trường hợp duy nhất—năm 1998—trong hơn 30 năm mà khoảng cách lớn hơn -1 và Hoa Kỳ không bị suy thoái.

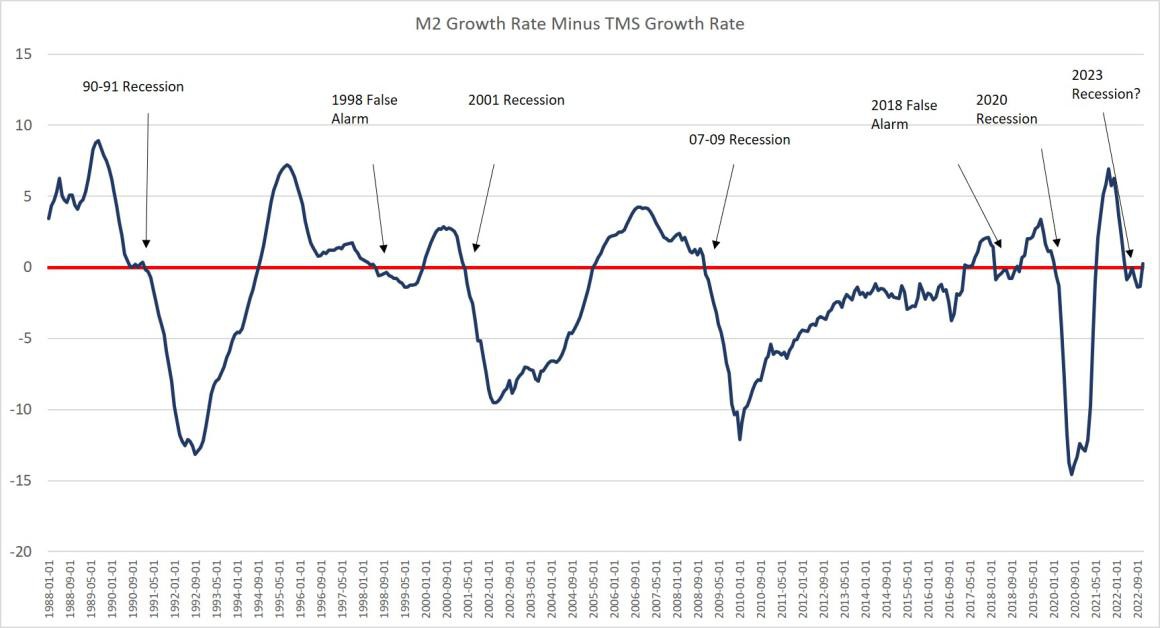

Thật thú vị, chỉ báo này dường như cũng tuân theo mô hình đảo ngược đường cong lợi suất. Ví dụ: tỷ lệ nghịch đảo lợi suất 2s/10s trở nên âm trong tất cả các giai đoạn mà khoảng cách M2-TMS chỉ ra một cuộc suy thoái. Hơn nữa, tỷ lệ đảo ngược 2s/10s cũng rơi vào vùng âm vào năm 1998. Điều này không có gì đáng ngạc nhiên vì xu hướng tăng cung tiền từ lâu dường như có liên quan đến hình dạng của đường cong lợi suất . Như Bob Murphy đã lưu ý trong cuốn sách của anh ấy Hiểu về Cơ chế Tiền tệ , sự suy giảm liên tục trong tăng trưởng TMS thường phản ánh sự gia tăng đột biến của lợi suất ngắn hạn, điều này có thể thúc đẩy đường cong lợi suất phẳng hoặc đảo ngược.

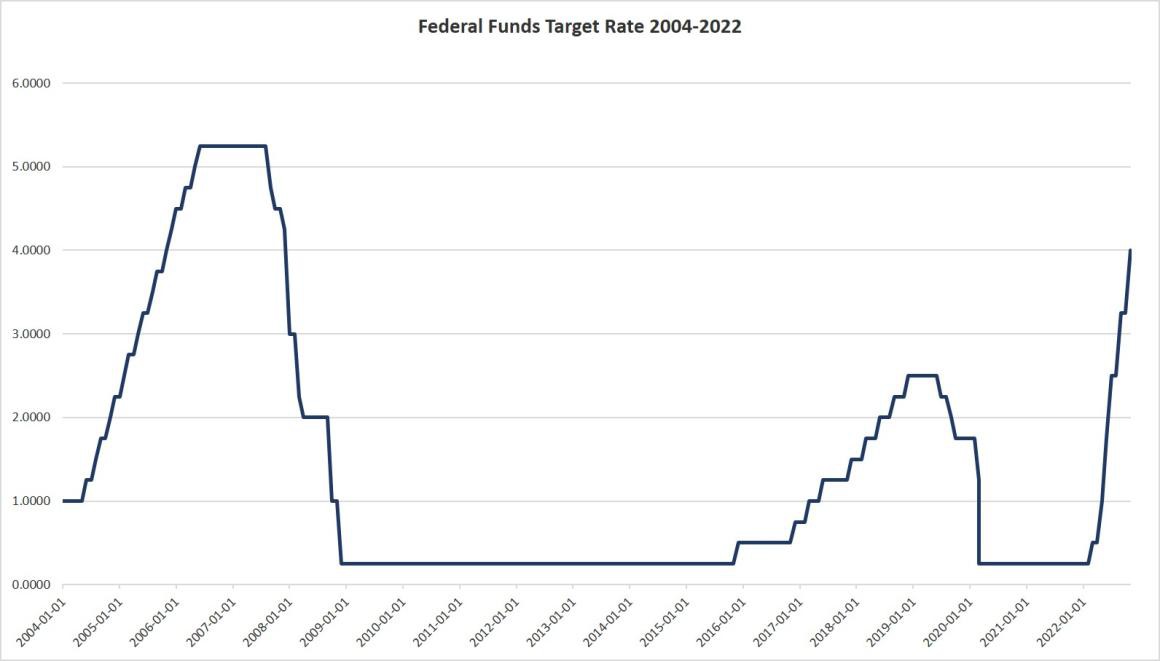

Không có gì bí ẩn là tại sao lãi suất ngắn hạn tăng nhanh và tại sao cung tiền đang giảm tốc. Kể từ tháng 1 năm 2022, Fed đã tăng lãi suất quỹ liên bang mục tiêu từ 0,25% lên 4,0%.

Điều này có nghĩa là ít bơm tiền của Fed vào thị trường hơn thông qua nghiệp vụ thị trường mở. Hơn nữa, mặc dù đã làm rất ít để giảm đáng kể quy mô danh mục đầu tư của mình, nhưng Fed vẫn ngừng bổ sung vào danh mục đầu tư của mình thông qua Nới lỏng định lượng và cho phép một lượng nhỏ (khoảng 358 tỷ đô la trong số 8,9 nghìn tỷ đô la) được tung ra.

Cần nhấn mạnh rằng tăng trưởng cung tiền không nhất thiết phải chuyển sang tiêu cực để gây ra suy thoái, vỡ nợ và các gián đoạn kinh tế khác. Với nhiều thập kỷ được đánh dấu bằng chính sách Greenspan, đàn áp tài chính và các hình thức kiếm tiền dễ dàng khác, Cục Dự trữ Liên bang đã thổi phồng một số bong bóng và doanh nghiệp xác sống hiện dựa vào việc bơm tiền mới gần như liên tục để duy trì hoạt động. Đối với nhiều ngành công nghiệp bong bóng này, tất cả những gì cần thiết là tăng trưởng cung tiền chậm lại do lãi suất tăng hoặc khủng hoảng niềm tin.

Do đó, tốc độ tăng trưởng cung tiền chuyển sang âm bản thân nó không phải là một thước đo đặc biệt có ý nghĩa. Nhưng việc rơi vào lãnh thổ tiêu cực giúp minh họa mức độ tăng trưởng cung tiền đã giảm bao xa và nhanh như thế nào trong những tháng gần đây. Đó thường là một lá cờ đỏ cho tăng trưởng kinh tế và việc làm. Nó cũng chỉ đóng vai trò là một dấu hiệu nữa cho thấy cái gọi là “hạ cánh mềm” mà Cục Dự trữ Liên bang hứa hẹn khó có thể trở thành hiện thực.

----------------------------------------------------------------------------------------------

Trong chu kỳ kinh tế, dòng tiền đầu tư được luân chuyển giữa các loại tài sản đầu tư khác nhau để tối đa hóa lợi nhuận. Lạm phát vẫn cao mà suy thoái đã trông thấy. Thị trường hàng hoá đang mang lại những cơ hội rất lớn. Hiện nay Sở giao dịch hàng hóa VN mới được cấp phép liên thông trên thị trường hàng hóa quốc tế. Thông qua Sở mình có thể đầu tư trực tiếp trên các sàn hàng hóa thế giới, với các sản phẩm thiết yếu như là: Dầu thô, Bạc, Cà phê, Đường, ...

Nhà đầu tư có thể tham gia giao dịch trực tiếp trên thị trường hàng hoá của Bô Công Thương để tận dụng cơ hội hiện nay. Với nhiều ưu điểm như: Long, Short, T0 . Liên hệ với tôi để hợp tác và nhận các tư vấn tốt nhất về thị trường hàng hoá ( Chi tiết dưới phần Comment )

Link nguồn: https://www.facebook.com/namhanghoaphaisinh

Chia sẻ thông tin hữu ích