Tìm mã CK, công ty, tin tức

Theo dõi Pro

Cuộc giải phẫu ngành NGÂN HÀNG - CƠ HỘI những tháng cuối năm.

Bài viết của bạn QUANG DŨNG khá đầy đủ và chất lượng. ACE cùng nghiên cứu:

“BỨC TRANH “PHỤC HỒI” DẦN ĐỊNH HÌNH.

Mùa báo cáo KQKD đã qua đi. Và các mảng màu sáng tối đang dần định vị:

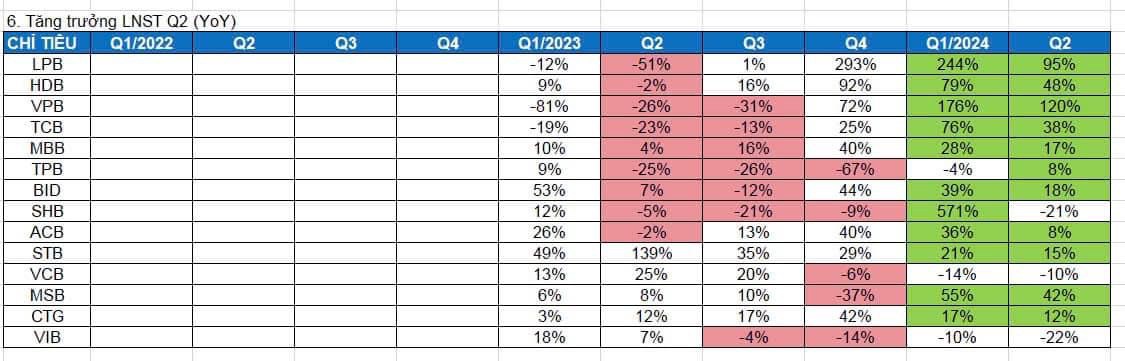

📌 Hãy nhìn hình “tăng trưởng Lợi nhuận của khối Ngân Hàng”

Bức tranh đã có sự dịch chuyển. Màu đỏ u ám dần qua đi mà màu xanh hy vọng đang dần tới ở nhiều NH khác nhau.

Tóm lại: Kết quả kinh doanh quý 2 Toàn Hệ Thống Ngân Hàng ghi nhận một vài kết quả như sau:

+ Kỳ lân ngành: LPB

+ Ông trùm tăng trưởng nhiều năm: VPB

+ Bứt phá lợi nhuận ( từ nền kinh doanh thấp) TCB

+ Và còn nhiều điểm mặt khác như ACB HDB MSB STB ….

=> Lợi nhuận sau thuế toàn ngành đạt hơn 56.320 tỷ tăng trưởng 19% so với cùng kỳ.

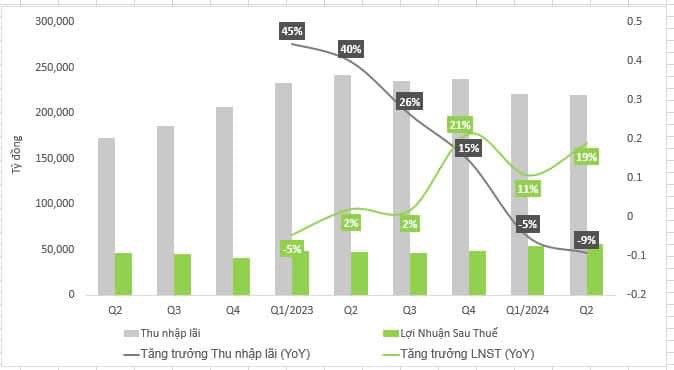

📌Nhìn tiếp hình bóc tách lợi nhuận:

Để đạt con số này LN đến từ 2 nguyên nhân chính.

I. Giảm chi phí vốn ( chiếm 70% lý do).

2023-2024 được xem là giai đoạn chuyển giao. Chuyển giao nợ xấu, chuyển giao môi trường lãi suất:

Từ lãi suất huy động 9.5% xuống 4.5% sau 13 tháng. 2023 là đỉnh điểm của chi phí vốn cao và 2024 nó như 1 làn nước tươi mát tưới vào bức tranh tiết giảm chi phí.

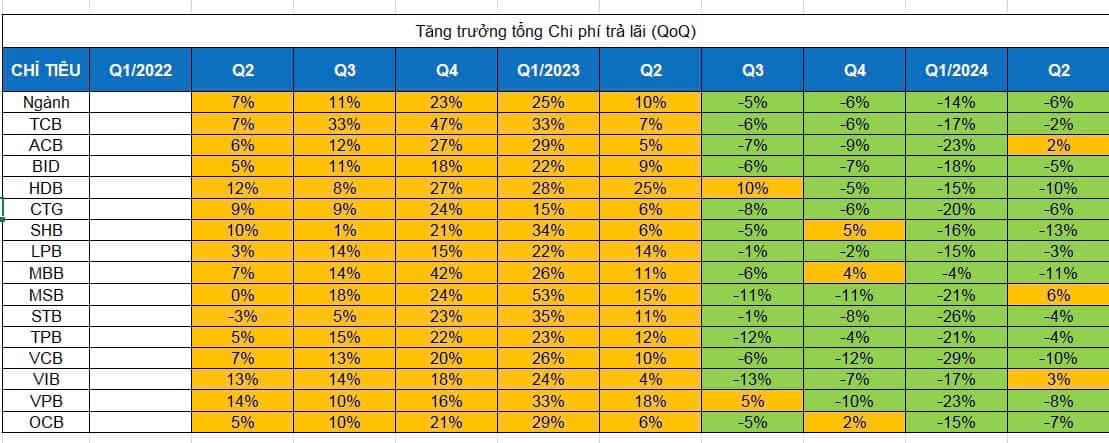

📌Nhìn vào biểu đồ “chi phí lãi”:

Dễ thấy sự thay đổi cấu trúc chi phí vốn này. Chính điều này nó tạo ra điểm GAP - tăng biên lợi nhuận cho NH.

Câu chuyện này sẽ tiếp diễn ít nhất cho đến quý 3 2024. Bởi hiện tại các NH đã bắt đầu tăng nhẹ LS HĐV.

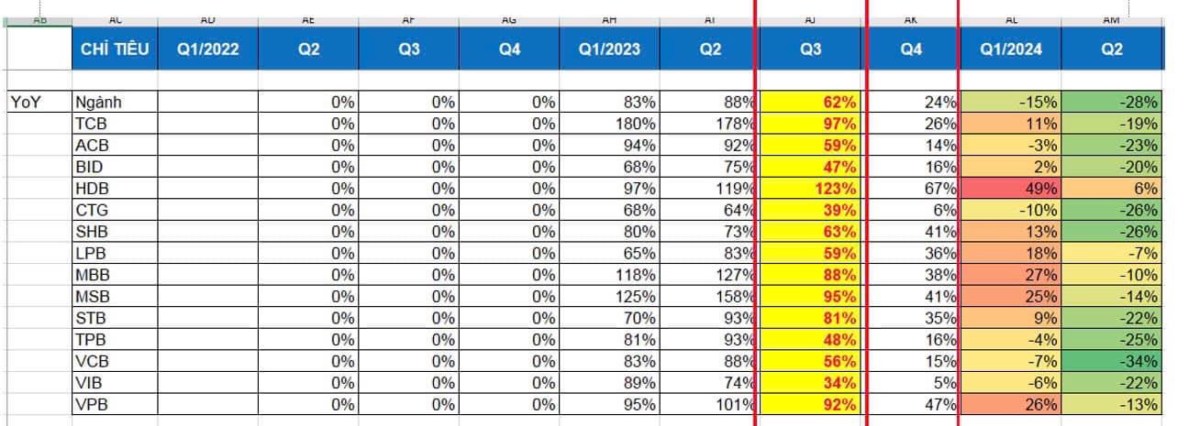

📌Tại sao lại như vậy nhìn “tăng trưởng tổng chi phí trả lãi” cấu trúc gia tăng chi phí toàn ngành trong 2 năm qua:

Liên tục gia tăng cho đến quý 2/2023 mới có sự suy giảm về chi phí huy động. Nghĩa là các khoản gánh nặng này từ 2023 sẽ tạo ra động lực cho 2024.

Hình ngay sau đó sẽ làm rõ vấn đề hơn, cái gánh nặng chi phí đẩy lên cao trào vào quy 1 quý 2 và đỉnh điểm quý 3/2024.

Và tất nhiên bước sang 2024 các khoản này suy giảm khá nhiều gần nhất là -28% chi phí hoạt động.

II. Tăng trưởng tín dụng:

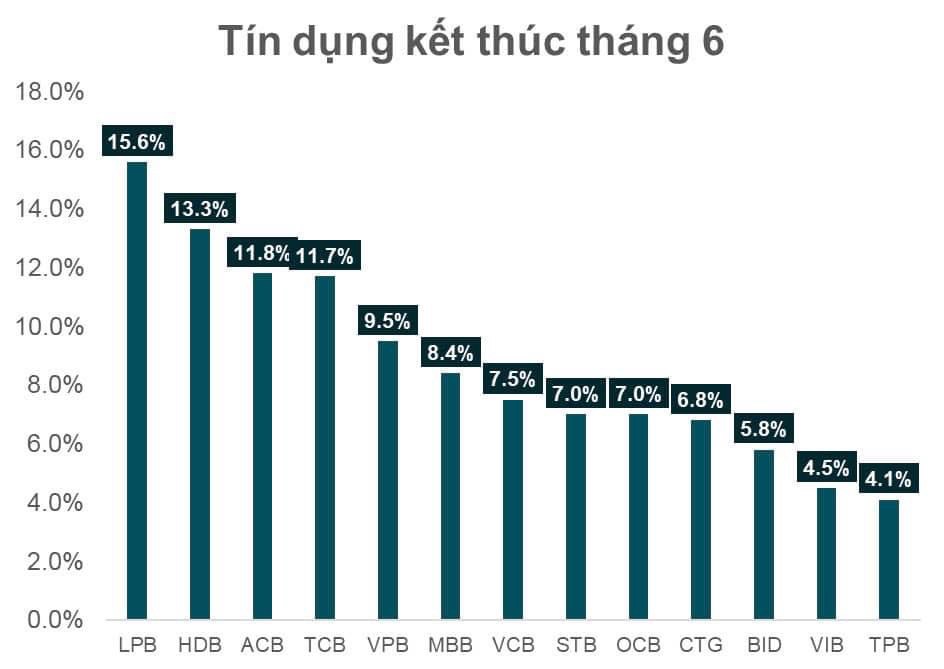

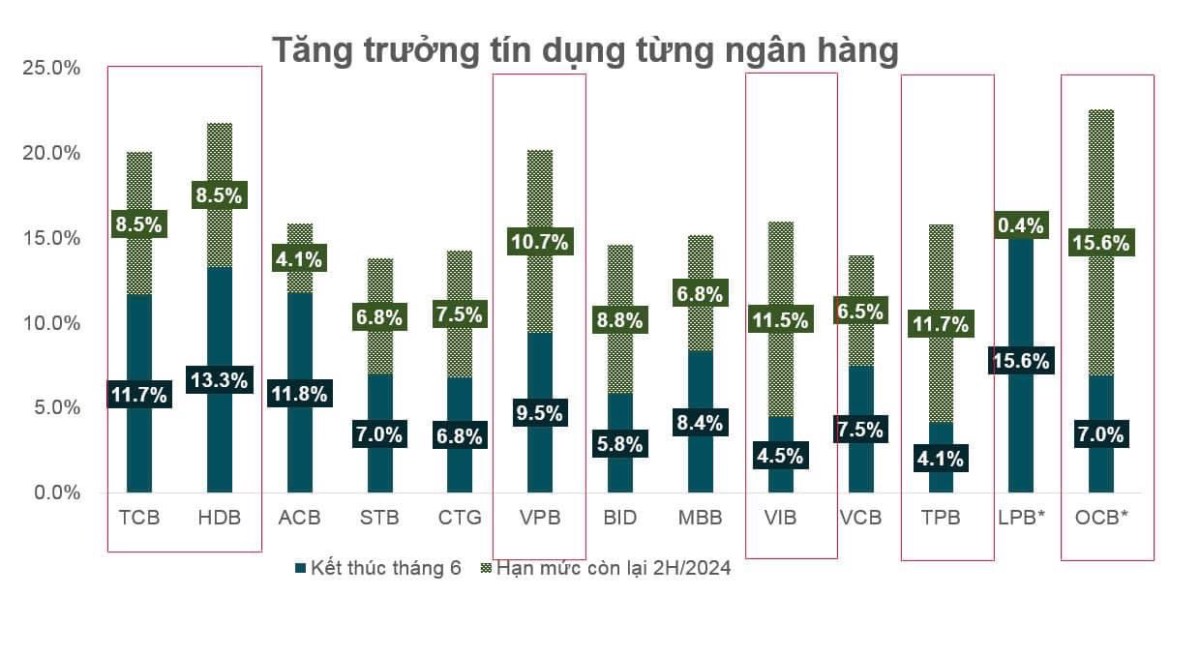

6 tháng đầu năm tăng trưởng tín dụng là 6%. Con số không cao và chỉ đột biến ở một vài Ngân hàng như LPB TCB HDB ACB VPB với mức tăng trưởng tín dụng từ 9 -15%.

Thông thường vòng quay tín dụng sẽ chạy nhanh vào 6 tháng đầu năm. Và hạ cánh mềm vào 6 tháng cuối năm.

Tuy nhiên, vài năm Covid trở lại đây thì con số này đảo ngược. Tăng chậm 6 tháng đầu năm và đẩy mạnh hơn trong 6 tháng cuối năm. ( xem thêm hình “tăng trưởng tín dụng” là minh chứng điều đó.)

=>Mình cho rằng đây là động lực chính cho 6 tháng cuối năm để tạo ra động lực tăng trưởng cho toàn ngành.

III/ NỢ XẤU:

NỢ XẤU là thứ cản trở lớn nhất sự tăng trưởng của ngành trong 2023-2024. NỢ XẤU vẫn sẽ là vấn đề cho năm 2024.

Nó đến từ 2 lý do:

Lý do 1:

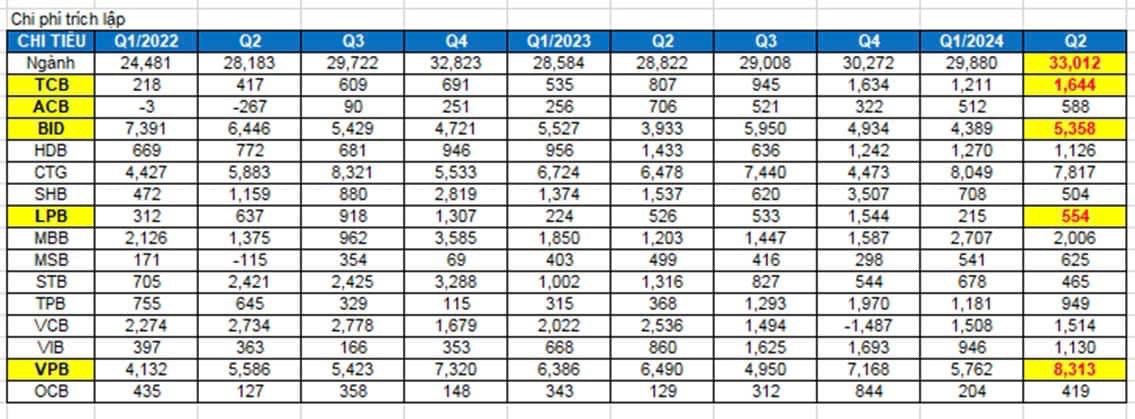

Tăng trưởng tín dụng tăng --- nợ xấu sẽ tăng đó là đương nhiên. Ở hình “chi phí trích lập” là sự gia tăng trích lập dự phòng của Ngân hàng tăng 10% trong quý 2/2024 và đều đến từ các Ngân Hàng tăng trưởng tín dụng mạnh.

Do đó, khi cuối năm nếu hệ thống Ngân Hàng tăng trưởng tiếp tín dụng thì các khoản này sẽ gia tăng thêm ở các ngân hàng phía sau.

Lý do 2:

Các khoản nợ xấu nhóm 3-5 ( những nợ xấu tồn đọng từ 2022) vẫn sẽ là nỗi lo trích lập của các Doanh nghiệp (dự kiến là các ngân hàng cuối cùng trong vòng xoáy trái phiếu từ 2022 đến nay- xem thêm hình “chi phí dự phòng rủi ro tín dụng” bạn sẽ thấy rõ.)

TÓM LẠI, Với bức tranh Ngân Hàng 6 tháng đầu năm. Đó là sự gia tăng lợi nhuận đến từ tiếp diễn chi phí.

Cá nhân cho rằng động lực này vẫn sẽ còn ít nhất là quý 3 2024. Và sự bứt phá sẽ đến từ tăng trưởng tín dụng.

ĐIỀU QUAN TRỌNG NHẤT với nhà đầu tư trong cuối 2024 chúng ta nên quan tâm điều gì ??

1. Hãy quan tâm các Ngân Hàng sạch ít dính trái phiếu 2022. Vì sao vì họ là các Ngân Hàng cuối cùng trong chu kỳ tăng chi phí huy động ( hiểu đơn giản là họ không gặp áp lực về vốn nên chu kỳ tăng lãi suấy 2022-2023 họ là những Bank tăng lãi suất cuối cùng – dẫn đến đáo hạn sổ tiết kiệm sau cùng) thì tạo ra chi phí huy động sẽ giảm nhanh trong 6 tháng cuối năm. ACB MBB STB .. sẽ là điểm đến.

2. Các Ngân Hàng có mức tăng trưởng tín dụng còn kém room tín dụng cuối năm còn nhiều. Đó cũng sẽ là điểm đến ( Hình tăng trưởng tín dụng từng ngân hàng)

3. Những Ngân hàng cuối cùng trong chu kỳ trích lập dự phòng nợ xấu từ trái phiếu 2022 đến nay.

HY VỌNG sẽ đem đến cho anh chị em GÓC NHÌN TỔNG THỂ. 6 tháng cuối năm lợi nhuận ngành NGÂN HÀNG sẽ còn tốt hơn trong 6 tháng đầu năm dựa vào các vấn đề đã nêu”

======

Quan điểm cá nhân:

Bổ sung một số điều ndt cần lưu tâm:

+ Nợ xấu/nợ cần chú ý các NH đã và sẽ gia tăng khi tín dụng mở rộng trong khi nền kinh tế chung đang tạo đáy. Thêm nữa các khoản “ lãi dự thu” các ngân hàng gia tăng mạnh (tức là các khoản chưa thu được nhưng đã hạch toán) và độ bao phủ nợ xấu các ngân hàng đang có xu hướng giảm . Đây là cảnh báo để ACE cần lựa chọn kỹ càng hơn bởi sự phân hoá trong ngành sẽ rất lớn. Tập trung các ngân hàng có quản trị nợ xấu tốt, độ bao phủ nợ xấu lớn.

+ Một số Ngân hàng có tỷ lệ CASA (tiền gửi không kỳ hạn) gia tăng trong khi các NH khác lại giảm đi. Đây là yếu tố tác động rất lớn tới chi phí nhưng chưa được đề cập .

+ Tín dụng tăng tốt nhưng lưu ý chảy đúng nơi chưa. Nếu chảy vào các ngành như BDS hay tài chính để chạy số trên giấy tờ cuối quý II thì khá rủi ro.

Chia sẻ thông tin hữu ích