Xếp hạng tín nhiệm góp phần phát triển thị trường trái phiếu doanh nghiệp minh bạch, hiệu quả

Trên phạm vi toàn cầu, vai trò của các tổ chức xếp hạng tín nhiệm ngày càng phát triển với sự phát triển của thị trường vốn. Tại Việt Nam, hoạt động xếp hạng tín nhiệm nói chung và xếp hạng tín nhiệm độc lập nói riêng được đánh giá là công cụ hỗ trợ đắc lực không chỉ giúp các hoạt động kinh tế - tài chính diễn ra minh bạch, công khai mà còn hỗ trợ sự phát triển của thị trường vốn một cách bền vững, khơi thông các kênh dẫn vốn quan trọng của nền kinh tế.

Khái quát về xếp hạng tín nhiệm

Xếp hạng tín nhiệm là cơ chế đánh giá các tổ chức phát hành và các công cụ nợ; theo đó, một bên thứ ba độc lập đánh giá dựa trên các nguồn dữ liệu khác nhau để đưa ra ý kiến về khả năng thanh toán các nghĩa vụ tài chính của một doanh nghiệp (DN) cụ thể. Xếp hạng tín nhiệm không chỉ tập trung đánh giá về mức độ tín nhiệm tổng thể hoặc vị thế tài chính của DN mà còn xem xét, đánh giá các công cụ nợ khác nhau như: trái phiếu, thư bảo lãnh, cam kết tín dụng hoặc bất kỳ công cụ nợ nào được thiết kế để huy động vốn của DN.

Do đó, một DN khi phát hành các công cụ nợ có thể có các mức xếp hạng khác nhau đối với các nghĩa vụ nợ khác nhau. Các mức điểm xếp hạng tín nhiệm được thể hiện bằng các ký hiệu chữ cái (ví dụ: AAA, BBB, CCC…) cho biết mức độ chắc chắn về việc thanh toán đúng hạn nợ gốc và lãi của DN hoặc các công cụ nợ được xếp hạng tín nhiệm.

Sau khi ý kiến xếp hạng tín nhiệm được công bố, đơn vị xếp hạng tín nhiệm có nghĩa vụ giám sát kết quả xếp hạng tín nhiệm trong suốt vòng đời của công cụ nợ được xếp hạng hoặc theo các điều khoản thỏa thuận giữa đơn vị xếp hạng tín nhiệm và DN phát hành công cụ nợ. Là một phần của hoạt động giám sát, đơn vị xếp hạng tín nhiệm có thể công bố, cập nhật các “cảnh báo xếp hạng” hoặc “thay đổi kết quả xếp hạng tín nhiệm” để thông báo cho thị trường về những diễn biến có thể ảnh hưởng điểm tín nhiệm của DN và công cụ nợ được xếp hạng.

Sau khi xem xét đánh giá những yếu tố trên, kết quả xếp hạng tín nhiệm sẽ được cập nhật, sửa đổi hoặc xác nhận lại. Cơ chế theo dõi và giám sát xếp hạng tín nhiệm là một công cụ hữu ích để chỉ ra chất lượng tín nhiệm hiện tại của DN hoặc công cụ nợ được xếp hạng tín nhiệm và hỗ trợ nhà đầu tư trong việc điều chỉnh, phân bổ danh mục đầu tư nắm giữ hiện tại.

Trên thế giới, khái niệm sử dụng các đơn vị xếp hạng tín nhiệm để đánh giá mức độ rủi ro của một khoản nợ đã xuất hiện vào khoảng đầu thế kỷ XX, khi 3 tổ chức xếp hạng tín nhiệm lớn được hình thành. Đơn vị xếp hạng tín nhiệm đầu tiên được thành lập vào năm 1909 bởi John Moody, công bố xếp hạng trái phiếu công khai đầu tiên, tập trung hoàn toàn vào cung cấp cho các nhà đầu tư thông tin tín dụng đáng tin cậy về trái phiếu đường sắt, giúp nhà đầu tư có thể hiểu rõ hơn về rủi ro có thể gặp phải. Tiếp theo sau Moody là Poor’s Publishing Company được thành lập vào năm 1916 và Fitch Publishing Company vào năm 1924. Mặc dù, có rất nhiều đơn vị xếp hạng tín nhiệm khác đã được thành lập trong những năm sau đó, các đơn vị xếp hạng tiên phong bao gồm - Fitch, Moody’s và Standard & Poor’s (S&P) – vẫn chiếm thị phần lớn nhất.

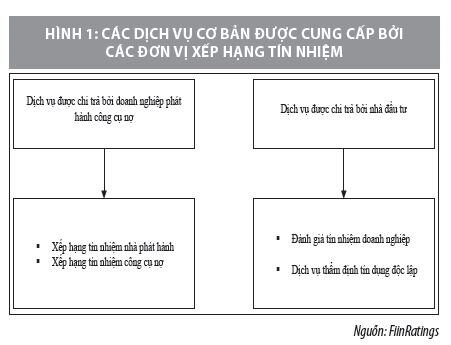

Các đơn vị xếp hạng tín nhiệm cung cấp các dịch vụ xếp hạng tín nhiệm nhà phát hành, xếp hạng tín nhiệm công cụ nợ, đánh giá tín nhiệm DN, dịch vụ thẩm định tín dụng độc lập. Bên cạnh đó, các đơn vị xếp hạng tín nhiệm cũng cung cấp các dịch vụ liên quan đến xếp hạng tín nhiệm như: đào tạo chuyên ngành quản trị rủi ro, tư vấn và hỗ trợ xây dựng hệ thống xếp hạng tín nhiệm nội bộ, cung cấp thông tin và dữ liệu đầu vào cho các mô hình đánh giá và quản trị rủi ro.

Vai trò của xếp hạng tín nhiệm nội địa đối với sự phát triển của thị trường vốn

Đối với thị trường vốn

Do đó, việc tham gia xếp hạng tín nhiệm không những giúp DN xây dựng hồ sơ tín dụng, minh bạch thông tin mà còn nắm được thông tin về mức lãi suất huy động vốn phù hợp với DN. Đối với nhà đầu tư, dựa trên kết quả xếp hạng tín nhiệm của DN, các phân tích đánh giá rủi ro của đơn vị xếp hạng tín nhiệm giúp nhà đầu tư có cơ sở để so sánh tương đối lãi suất và mức độ rủi ro liên quan đến các công cụ nợ do các DN trong cùng ngành hoặc các ngành nghề khác nhau phát hành. Tựu chung lại, xếp hạng tín nhiệm là cầu nối để giúp DN có thêm thông tin, góc nhìn sâu sát hơn về chi phí vốn huy động, nhà đầu tư hiểu rõ hơn về lãi suất và rủi ro đi kèm từ đó đưa ra các quyết định đầu tư hợp lý, giúp thị trường vốn vận hành trơn tru và hiệu quả.

Đối với doanh nghiệp

Một đặc điểm chung của các nước đang phát triển đó là các DN trong nền kinh tế đều có mức xếp hạng tín nhiệm nằm dưới trần xếp hạng tín nhiệm quốc gia được xếp hạng và theo dõi bởi 03 tổ chức xếp hạng toàn cầu là S&P, Moody’s và Fitch (ví dụ với các mức xếp hạng trần tín nhiệm quốc gia của Việt Nam tương ứng là BB, Ba3, BB).

Các mức trần xếp hạng tín nhiệm này đã làm giảm đáng kể mức độ phân hóa về điểm xếp hạng tín nhiệm giữa các đơn vị phát hành công cụ nợ trên thị trường vốn, dẫn đến nhà đầu tư gặp khó khăn trong phân loại và đánh giá giữa các hồ sơ tín nhiệm của đơn vị phát hành công cụ nợ, đặc biệt đối với nhà đầu tư cá nhân và nhà đầu tư nước ngoài khi tìm hiểu về các cơ hội đầu tư do thiếu đi tham chiếu cần thiết.

Ngược lại, đối với đơn vị xếp hạng tín nhiệm nội địa, do trần xếp hạng tín nhiệm quốc gia sẽ ở mức cao nhất – AAA, xếp hạng tín nhiệm của các DN trong cùng quốc gia sẽ có mức độ phân hóa cao hơn do không bị ảnh hưởng của mức trần tín nhiệm quốc gia, từ đó xóa bỏ các “điểm mù” giữa ranh giới các mức điểm xếp hạng tín nhiệm của DN khi được xếp hạng tín nhiệm bởi các tổ chức xếp hạng tín nhiệm quốc tế. Căn cứ vào các phân tích đánh giá độc lập dựa trên cơ sở dữ liệu chuyên sâu của nhà xếp hạng nội địa về các DN tại Việt Nam, nhà đầu tư cũng sẽ có góc nhìn đa chiều và phân tích có chiều hơn hơn giữa các công cụ nợ.

Bên cạnh đó, đối với các đơn vị xếp hạng tín nhiệm nội địa, với lợi thế về sự am hiểu về môi trường kinh tế và thực tiễn kinh doanh tại Việt Nam cũng như hệ thống dữ liệu được thu thập đầy đủ của các ngành nghề với chiều sâu trải qua nhiều giai đoạn phát triển của nền kinh tế sẽ đem đến những phân tích tổng hợp có chiều sâu, và khả năng cập nhật theo dõi liên tục của các đơn vị xếp hạng tín nhiệm nội địa sẽ giúp nhà đầu tư nắm được các diễn biến của thị trường.

Bên cạnh việc DN chủ động tham gia xếp hạng tín nhiệm để củng cố hồ sơ tín dụng thì DN còn thể hiện tính tuân thủ đối với các quy định của các cơ quan chức năng, thể hiện tính minh bạch của DN. Ngoài ra, thông qua các công bố kết quả xếp hạng tín nhiệm, DN có thể tiếp cận đến mạng lưới nhà đầu tư rộng khắp dựa trên nền tảng khách hàng của các đơn vị xếp hạng tín nhiệm nội địa, từ đó dễ dàng kết nối và cập nhật thông tin về DN một cách nhanh chóng và thuận tiện.

Quá trình thành lập và phát triển của ngành xếp hạng tín nhiệm ở Việt Nam

Thị trường vốn trong nước tăng trưởng nhanh với sự sôi động của hoạt động phát hành TPDN trong các năm gần đây. Thị trường TPDN được đánh giá sẽ là kênh dẫn vốn đặc biệt quan trọng đối với nhu cầu vốn của DN trong các năm tới, hỗ trợ đắc lực trong việc làm giảm bớt áp lực lên hệ thống tín dụng ngân hàng do nhu cầu vốn trung và dài hạn của DN trong thời gian tới là rất lớn.

Ở nhiều quốc gia trong khu vực châu Á, một trong những nguyên nhân để các nhà hoạch định chính sách mong muốn thúc đẩy sự phát triển lành mạnh của thị trường vốn là để giảm dần sự phát triển “nóng” của các nguồn vốn đầu tư nước ngoài (có thể bị rút ra khi có sự thay đổi về môi trường kinh doanh hoặc các chính sách đầu tư). Điều này đặc biệt quan trọng sau cuộc khủng hoảng tài chính châu Á năm 1997, các nhà hoạch định chính sách ở một số quốc gia (điển hình là Malaysia) đã thực hiện các biện pháp tích cực để phát triển thị trường vốn trong nước, bao gồm cả việc thành lập các tổ chức xếp hạng tín nhiệm nội địa.

Các số liệu thống kê cho thấy, sự xuất hiện của các đơn vị xếp hạng tín nhiệm nội địa từ rất sớm ở các quốc gia có thị trường vốn phát triển. Nhiều nước trong khu vực Đông Nam Á đã triển khai xây dựng thành công các đơn vị xếp hạng tín nhiệm nội địa. Việc các đơn vị xếp hạng tín nhiệm nội địa phát triển nhanh chóng ở các quốc gia trong khối ASEAN cho thấy, vai trò quan trọng của các cơ quan chức năng liên quan trong việc tạo ra khung chính sách để thúc đẩy sự phát triển bền vững của thị trường vốn, đồng thời tạo ra động lực phát triển cho các DN xếp hạng tín nhiệm nội địa

Ở Việt Nam, Bộ Tài chính là cơ quan quản lý trực tiếp của các đơn vị xếp hạng tín nhiệm đã đưa ra lộ trình phát triển cho ngành xếp hạng tín nhiệm với kế hoạch cấp phép tối đa cho 05 đơn vị cho đến thời điểm năm 2030. Các cơ quan chức năng cũng đang triển khai ban hành các nghị định liên quan như Nghị định số 88/2014/NĐ-CP quy định về dịch vụ xếp hạng tín nhiệm, Nghị định số 153/2020/NĐ-CP quy định về phát hành trái phiếu và Nghị định số 155/2020/ NĐ-CP hướng dẫn Luật Chứng khoán, để tạo hành lang pháp lý đẩy mạnh sự phát triển của ngành xếp hạng tín nhiệm tại Việt Nam.

Mặc dù vậy, bên cạnh việc cơ quan chức năng tiếp tục hoàn thiện các quy định về dịch vụ xếp hạng tín nhiệm, sự phát triển của thị trường vốn nói chung và ngành xếp hạng tín nhiệm ở Việt Nam nói riêng cần sự chung tay đóng góp của các đơn vị, các chủ thể tham gia vào thị trường vốn có thể kể đến như sau:

Đối với các đơn vị xếp hạng tín nhiệm:

Chủ động chia sẻ phương pháp và kỹ thuật đánh giá, xếp hạng tín nhiệm, giúp cho nhà đầu tư và DN nắm rõ bản chất của hoạt động xếp hạng tín nhiệm không chỉ giúp DN xây dựng hồ sơ tín dụng trên thị trường vốn một cách minh bạch mà còn giúp nhà đầu tư có thêm kênh thông tin tham khảo hữu ích về các rủi ro mà nhà đầu tư có thể gặp phải bên cạnh những đánh giá của các đơn vị tư vấn truyền thống.

Đối với nhà đầu tư:

việc làm quen với sự xuất hiện của kết quả xếp hạng tín nhiệm của các DN phát hành trái phiếu và đòi hỏi đánh giá xếp hạng tín nhiệm đối với các sản phẩm đầu tư sẽ giúp hình thành thói quen có tác động tích cực đối với sự phát triển chung thị trường vốn của Việt Nam. Nhà đầu tư chính là lực đẩy lớn nhất đối với sự phát triển của thị trường vốn, do đó khi có sự yêu cầu từ phía nhà đầu tư về việc xếp hạng tín nhiệm sẽ giúp DN chủ động và tuân thủ thực hiện công tác xếp hạng tín nhiệm, từ đó giúp thị trường vốn ngày càng được minh bạch và phát triển bền vững.

Có thể thấy, hoạt động xếp hạng tín nhiệm ở Việt Nam hiện nay có nhiều nét tương đồng với sự xuất hiện của dịch vụ kiểm toán độc lập xuất hiện cách đây hơn 20 năm tại Việt Nam, sự bỡ ngỡ của thị trường là điều không thể tránh khỏi. Tuy nhiên, đây là xu hướng tất yếu đã diễn ra ở tất cả các quốc gia có thị trường vốn phát triển với lịch sử phát triển của ngành xếp hạng tín nhiệm hơn một trăm năm qua.

Bên cạnh hoạt động kiểm toán độc lập, hoạt động xếp hạng tín nhiệm độc lập sẽ là công cụ hỗ trợ đắc lực không chỉ giúp các hoạt động kinh tế - tài chính phải diễn ra minh bạch, công khai mà còn hỗ trợ sự phát triển của thị trường vốn một cách bền vững, khơi thông các kênh dẫn vốn quan trọng của nền kinh tế. Do đó, sự chung tay đóng góp của tất cả các chủ thể tham gia vào thị trường vốn trong việc hỗ trợ cho sự phát triển của ngành xếp hạng tín nhiệm tại Việt Nam là rất cần thiết và cần được đẩy mạnh ở tất cả các khâu.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận