Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

VPB - Cập nhật Q3-2024

Thu nhập lãi thuần và thu hồi nợ xấu dẫn dắt tổng thu nhập hoạt động; Chất lượng tài sản bắt đầu cải thiện

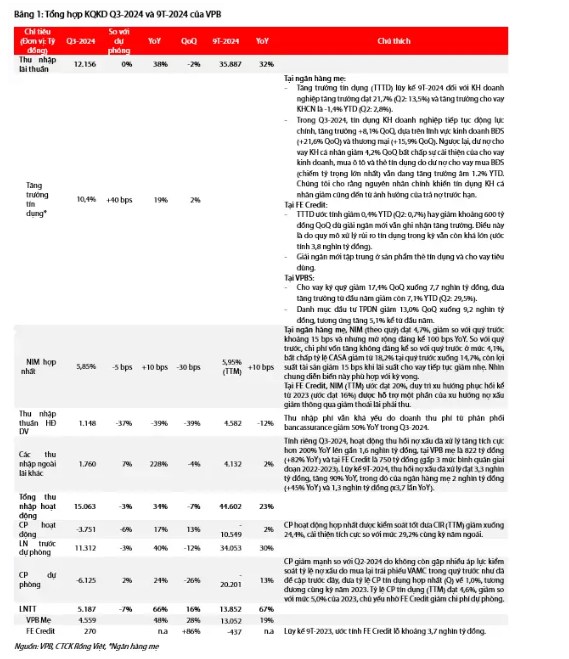

LNTT hợp nhất Q3-2024 đạt 5,2 nghìn tỷ đồng (+66% YoY), thấp hơn kỳ vọng khoảng 7%. Lũy kế 9T-2024, LNTT hợp nhất đạt 13,9 nghìn tỷ đồng (+67% YoY), hoàn thành 70% dự phóng cả năm.

Các động lực đóng góp vào tăng trưởng LNTT quý này tương đối phù với kỳ vọng, bao gồm: (1) tăng trưởng tín dụng (hợp nhất là 8,7% và NH mẹ là 10,4%); (2) NIM mở rộng 90bps YoY lên 5,8% từ nền thấp của năm ngoái, và thu hồi nợ xấu tích cực ở cả ngân hàng mẹ (hơn 800 tỷ đồng, +82% YoY) và FE Credit (750 tỷ đồng, gấp 3 mức bình quân giai đoạn 2022-2023); (3) CP dự phòng rủi ro tín dụng giảm 29% so với quý trước khi không còn gặp nhiều áp lực kiểm soát tỷ lệ nợ xấu do mua lại trái phiếu VAMC trong quý trước như đã đề cập trước đây, đưa tỷ lệ CP tín dụng hợp nhất (Q) về 1,0%, tương đương cùng kỳ năm 2023.

Cho thời gian từ nay tới cuối năm, VPB dự kiến tăng trưởng tín dụng dự kiến đạt 15-17%, chi phí vốn có thể tăng nhẹ (do áp lực tăng trưởng tín dụng nhanh vào cuối năm) và khiến NIM có thể gặp áp lực trong Q4. Mặc dù, thu nhập từ nợ xấu được kỳ vọng tiếp tục khả quan, VPB vẫn khá thận trọng khi cho rằng tỷ lệ NPL đi ngang so với Q3.

Dự phóng 2024F-2025F và giá mục tiêu đối với VPB đang được đánh giá lại và sẽ được cập nhật trong báo cáo tới.

Cập nhật KQKD Q3-2024: Thu nhập lãi thuần và thu hồi nợ xấu dẫn dắt tổng thu nhập hoạt động; Chất lượng tài sản bắt đầu cải thiện

LNTT Q3-2024 đạt 5,2 nghìn tỷ đồng, tăng 66% YoY trên nền thấp của cùng kỳ năm ngoái với động cơ chính từ tăng trưởng tài sản sinh lãi (+15% YoY), NIM mở rộng 90bps YoY lên 5,8%, và thu hồi nợ xấu tích cực. Mặc dù mức lợi nhuận này thấp hơn 7% so với kỳ vọng trước đó, chúng tôi đánh giá cao KQKD Q3-2024 của VPB với những tín hiệu tích cực về lợi nhuận ở FE Credit, hoạt động thu hồi nợ xấu, và sự cải thiện của chất lượng tài sản đã rõ ràng hơn so với quý trước. Mặt khác, lãi thuần từ hoạt động động dịch vụ vẫn còn yếu do thị trường bancassurance chưa phục hồi và giảm thu nhập phí từ việc phát hành UPAS L/C (do ghi nhận là hoạt động tín dụng).

Lũy kế 9T-2024, LNTT hợp nhất đạt 13,9 nghìn tỷ đồng (+67% YoY), hoàn thành 70% dự phóng cả năm

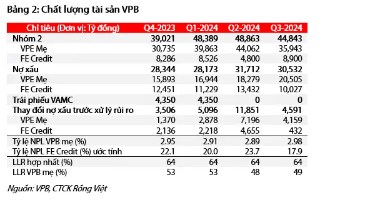

Về chất lượng tài sản, chúng tôi nhận thấy nhiều tín hiệu cải thiện hơn so với các quý trước. Theo đó, tại FE Credit, tỷ lệ nợ xấu ước tính giảm về 17,9% (Q2-2024: 23,7%) mức thấp nhất kể từ 2022 khi mức thay đổi nợ xấu trước xử lý rủi ro chỉ là hơn 400 tỷ đồng (mức rất thấp so với bình quân hàng quý trước đây là gần 3 nghìn tỷ đồng nợ xấu mới mỗi quý). Tại ngân hàng mẹ, quy mô nợ nhóm 2 giảm 8 nghìn tỷ đồng QoQ xuống gần 36 nghìn tỷ đồng, mức thấp nhất kể từ Q1-2024. Tuy nhiên, diễn biến này có thể là do một phần nợ nhóm 2 đã chuyển sang nợ nhóm 3 trong quý này (tăng 3 nghìn tỷ đồng QoQ), khiến nợ xấu hình thành ròng trong Q3 là 4,1 nghìn tỷ đồng, tăng so với mức 2,9 nghìn tỷ quý trước (sau điều chỉnh cho lượng trái phiếu VAMC đã mua lại) và khiến tỷ lệ NPL tăng nhẹ sau hai quý giảm liên tiếp.

Triển vọng Q4-2024: Tăng trưởng tín dụng dự kiến thấp hơn kế hoạch đầu năm trong bối cảnh NIM tiếp tục gặp áp lực

Cho thời gian từ nay tới cuối năm, VPB dự kiến tăng trưởng tín dụng dự kiến đạt 15-17%, tương đương với kỳ vọng trước đây của chúng tôi. Chi phí vốn có thể tăng và tương đồng với xu hướng cả ngành, chủ yếu do khoảng cách giữa tăng trưởng tín dụng và huy động vẫn còn khá cao (3%-4%) và tăng trưởng tín dụng có thể tăng nhanh hơn vào cuối năm (TTTD tới 31/10 của hệ thống ước đạt 10% trong khi mục tiêu cả năm là 14-15%). Tuy nhiên, mức tăng có thể sẽ hạn chế khi Fed có thể tiếp tục cắt giảm lãi suất FFR xuống 4,25%-4,5% trong cuộc họp tháng 12, giảm bớt áp lực tỷ giá và mặt bằng lãi suất trong nước, trong khi lạm phát không còn đáng ngại. Xu hướng này của chi phí vốn cùng với việc duy trì mặt bằng lãi suất cho vay đảm bảo tăng trưởng tín dụng đạt mục tiêu sẽ khiến NIM gặp áp lực trong trong Q4-2024. Công tác xử lý nợ xấu dự kiến tiếp tục được đẩy mạnh và mang lại thu nhập từ thu hồi nợ xấu sẽ tốt hơn trong Q4. Tuy nhiên, VPB vẫn tỏ ra khá thận trọng khi cho rằng tỷ lệ NPL dự kiến đi ngang so với Q3-2024

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường