VN-Index - Kịch bản năm 2008 có lặp lại?

Đà giảm của VN-Index kéo dài suốt nhiều tháng qua đã khiến giới đầu tư lo sợ về nguy cơ lặp lại kịch bản điều chỉnh của năm 2008. Dưới góc nhìn phân tích kỹ thuật thì điều này tùy thuộc vào kết quả test vùng 1,150-1,200 điểm.

Hai trục chính trong lịch sử biến động của VN-Index

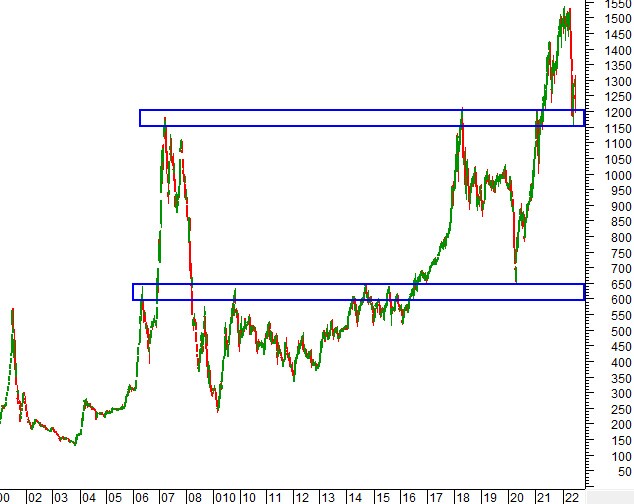

Nếu xem xét toàn bộ lịch sử biến động của VN-Index từ năm 2000 đến nay thì chúng ta sẽ nhận thấy chỉ số này có hai trục chính.

Trục thứ nhất là vùng 600-650 điểm. Vào cuối năm 2006, sau khi vượt qua vùng này (tương đương đỉnh cũ tháng 05/2006), VN-Index đã có cú bứt phá ngoạn mục lên gần 1,200 điểm. Đến năm 2008, sự phá vỡ vùng 600-650 điểm đã dẫn tới sự sụp đổ và điều chỉnh kéo dài sau đó của thị trường.

Trong suốt 7-8 năm sau đó, VN-Index chưa bao giờ phá vỡ được vùng kháng cự trên và luôn điều chỉnh rất mạnh mỗi lần test lại nó. Mãi đến cuối năm 2016, điểm breakout mới được tạo ra và nó cũng mở đầu cho một thời kỳ tăng trưởng bùng nổ mới.

Trong đợt điều chỉnh kéo dài từ đầu năm 2018 đến cuối năm 2020, VN-Index đã dừng bước khi test lại vùng 600-650 điểm. Kể từ đây, chu kỳ tăng trưởng mới lại bắt đầu.

Trục thứ hai là vùng 1,150-1,200 điểm. Vùng này tương ứng với đỉnh cũ của tháng 03/2007 và tháng 04/2018. Đợt lao dốc mạnh gần đây đã đẩy VN-Index liên tục test vùng giá chiến lược này.

Lịch sử sẽ tái hiện theo kịch bản nào?

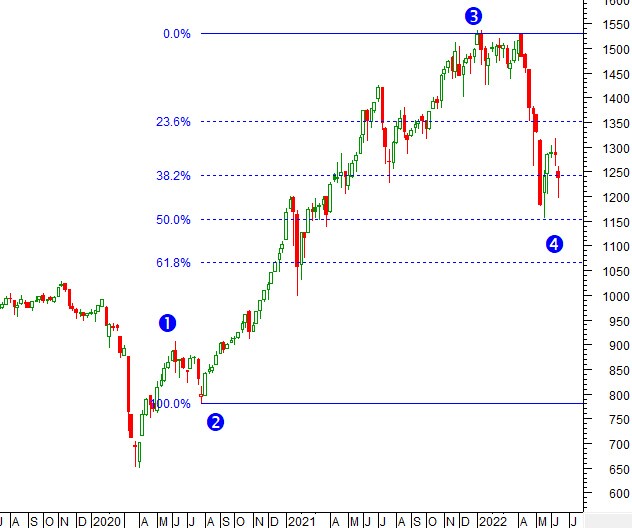

Không khó để nhận thấy tầm quan trọng chiến lược của vùng 1,150-1,200 điểm. Nếu mất mốc này VN-Index sẽ lặp lại kịch bản từng xảy ra vào năm 2008 khi chỉ số phá vỡ vùng 600-650 điểm. Mục tiêu giá (target price) trong trường hợp đó là quanh mức 900 điểm.

Nhiều nhà phân tích cũng có ý kiến rằng kịch bản năm 2020 cũng có thể lặp lại (với sự trụ vững của vùng hỗ trợ mạnh khi đó là 600-650 điểm).

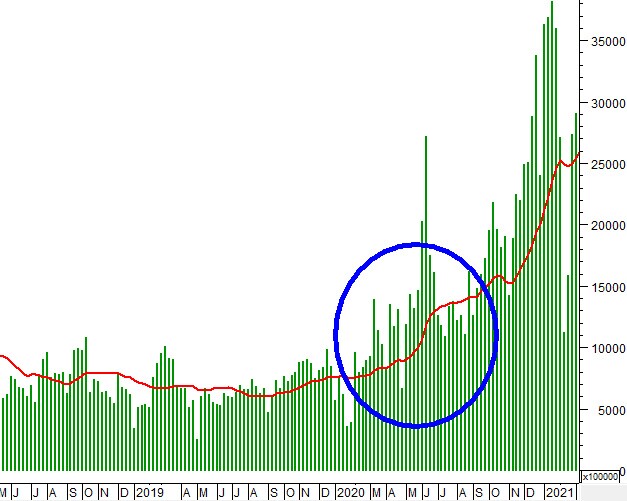

Trước khi đưa ra kết luận thì chúng ta hãy để ý đến một yếu tố quan trọng là khối lượng. Phân tích khối lượng giao dịch vẫn luôn được đánh giá cao bên cạnh việc phân tích chu kỳ, phân tích mẫu hình, sóng Elliott... Đây là dạng phân tích khá hiệu quả mà những người mới tìm hiểu về phân tích kỹ thuật cũng như các nhà phân tích chuyên nghiệp đều thường xuyên sử dụng.

Khối lượng chính là động lực tạo ra sự dịch chuyển của giá và thường thay đổi trước khi có sự thay đổi đáng kể của giá. Điều này là do sự thay đổi trong tương quan cung và cầu thường xuất hiện ở khối lượng trước khi có thay đổi về giá.

Trong giai đoạn năm 2008, khi VN-Index phá vỡ vùng 600-650 điểm thì khối lượng (tính theo đồ thị weekly) thường xuyên nằm dưới đường MA 20 tuần. Ngược lại, khối lượng hầu như luôn nằm trên đường MA 20 tuần khi VN-Index test vùng 600-650 điểm và đảo chiều trong năm 2020. Các chứng cứ này cho chúng ta một kết luận quan trọng là VN-Index hoàn toàn có thể test thành công vùng 1,150-1,200 điểm và bắt đầu một chu kỳ tăng trưởng mới nếu khối lượng tăng trưởng trở lại.

Sóng 4 lớn đã kéo dài khá lâu. Với sóng 3 kéo dài tận 18 tháng thì việc sóng 4 có thể duy trì đến quý 3/2022 là không quá bất ngờ. Mức độ điều chỉnh của sóng này cũng đã khá tương xứng với sóng 3: mức độ thoái lùi đạt 50% theo Fibonacci Retracement.

Vì các lý do trên, nhà đầu tư hoàn toàn có thể kỳ vọng sóng giảm sẽ kết thúc giống như kịch bản năm 2020 nếu khối lượng giao dịch (tính theo đồ thị weekly) tăng trưởng trở lại.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận