Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

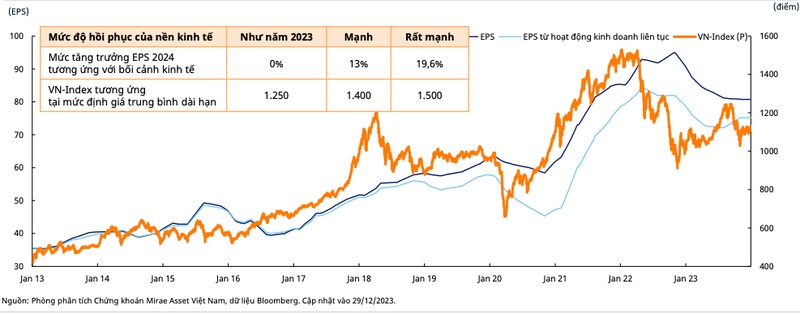

VN-Index có thể đạt 1.500 nếu độ hồi phục của nền kinh tế tăng rất mạnh

Mirae Asset kỳ vọng VN-Index sẽ lên 1.400 điểm dựa vào mức độ hồi phục của nền kinh tế là mạnh. Còn nếu nền kinh tế tăng rất mạnh thì VN-Index sẽ đạt mức định giá trung bình dài hạn 1.500 điểm.

Chứng khoán Mirae Asset duy trì kỳ vọng P/E của thị trường sẽ tăng lên từ mức 15x hiện tại lên mức trung bình lịch sử là 16−17x.

Kế hoạch phát triển thị trường chứng khoán Việt Nam

Thị trường chứng khoán Việt Nam đã có những bước phát triển đáng kể, từ mức vốn hóa thị trường chỉ 20% GDP cuối năm 2011 lên khoảng 91% tính đến tháng 3/2022. Tuy nhiên, sau đợt điều chỉnh mạnh, mức vốn hóa tính đến cuối năm 2022 chỉ ở mức khoảng 55%, tương đối thấp so với hầu hết các thị trường chứng khoán châu Á, cũng như mức của thế giới là 100%.

Điều này cho thấy các công ty Việt Nam chủ yếu phụ thuộc vào tín dụng ngân hàng, thay vì huy động vốn cổ phần và trái phiếu. Vì vậy, hiện nay Chính phủ Việt Nam đang tập trung phát triển thị trường vốn với mục tiêu vốn hóa thị trường chứng khoán đạt 100% GDP vào năm 2025, lên 120% vào năm 2030.

Đồng thời, quy mô thị trường trái phiếu doanh nghiệp đạt 20% GDP vào năm 2025, lên 25% vào năm 2030. Số lượng tài khoản chứng khoán đạt 9 triệu vào năm 2025, lên 11 triệu vào năm 2030. Nâng hạng thị trường chứng khoán lên thị trường mới nổi thứ cấp vào năm 2025.

Áp lực bán từ khối ngoại và quỹ ETF là điểm nổi bật trong năm 2023

Nhìn lại từ tháng 11/2022 đến tháng 1/2023, khi P/E của VN-Index ở mức thấp nhất 10 năm, khối ngoại đã mua ròng tổng giá trị lên tới 32,6 nghìn tỷ đồng. Các nhà đầu tư nước ngoài có thể vẫn đang trong quá trình hiện thực hóa lợi nhuận trong bối cảnh chênh lệch lãi suất giữa Mỹ và Việt Nam cao và USD tăng giá so với VND.

Tính chung cả năm 2023, các nhà đầu tư nước ngoài đã bán 24,3 nghìn tỷ đồng, sau khi mua ròng 29,6 nghìn tỷ đồng trong năm 2022. Những “cơn gió ngược” từ việc Fed tăng lãi suất và sức mạnh đồng USD tăng đã giảm bớt gần đây, cũng như cho tầm nhìn sang năm 2024.

Theo đó, Mirae Asset kỳ vọng khoảng cách lợi suất giữa Mỹ và Việt Nam sẽ được thu hẹp, sau khi Fed cắt giảm lãi suất; do đó, dòng vốn đầu tư gián tiếp (FII) sẽ quay trở lại các thị trường khác ngoài Mỹ. Mirae Asset cũng lưu ý rằng nỗ lực để được nâng hạng lên thị trường mới nổi (EM) là một điểm cộng.

Đối với ETF, Việt Nam đã thu hút được dòng vốn ETF vào ròng trong suốt giai đoạn 2017−2022. Đáng chú ý, vào năm 2022, mức định giá thấp đã thu hút các quỹ ETF giải ngân, đặc biệt là Fubon FTSE (519 triệu USD) và DCVFMVN Diamond (299 triệu USD). Tuy nhiên, năm 2023 đánh dấu năm đầu tiên dòng vốn ETF rút ròng, với áp lực chủ yếu đến từ DCVFMVN Diamond (136 triệu USD) và SSIAM VNFinlead (86 triệu USD).

Cá nhân trong nước chuyển sang mua ròng (2023: +26,3 nghìn tỷ đồng; 2022: -16,5 nghìn tỷ đồng) do lãi suất huy động giảm đáng kể. Mirae Asset tin rằng các cá nhân trong nước (vốn chiếm trên 80% giá trị giao dịch bình quân mỗi ngày) sẽ vẫn đóng vai trò chính. Các cá nhân trong nước đã mở trung bình khoảng 107 nghìn tài khoản mới mỗi tháng vào năm 2023 (so với năm 2022: 215K; 2021: 128K). Các nhà đầu tư này cũng đặt kỳ vọng cao vào việc triển khai hệ thống KRX trong tương lai.

Định giá hướng về mức trung bình lịch sử

Thị trường chứng khoán Việt Nam đã hồi phục kể từ tháng 11/2022, đưa mức định giá P/E của VN-Index từ 11x lên 17,1x vào đầu tháng 9/2023. Sau khi P/E giằng co quanh ngưỡng 17x (tức là VN-Index quanh mức 1.250 điểm), thị trường đã trải qua đợt bán tháo kéo dài từ tháng 9 đến tháng 10/2023 (điều chỉnh 18,3% so với mức đỉnh năm 2023).

Với mức lạm phát ở Mỹ được công bố thấp hơn thị trường kỳ vọng, tâm lý thị trường toàn cầu đã cải thiện theo kỳ vọng Fed cắt giảm lãi suất trong năm 2024. Kết quả là cả chỉ số DXY và lợi suất trái phiếu 10 năm của Mỹ đều giảm trong tháng 11 và tháng 12/2023.

Trong bối cảnh đó, thị trường chứng khoán Việt Nam cũng hồi phục trở lại trong tháng 11 và tháng 12, với VN-Index đóng cửa năm 2023 ở mức 1.130 điểm.

Mirae Asset duy trì kỳ vọng P/E của thị trường sẽ tăng lên từ mức 15x hiện tại lên mức trung bình lịch sử là 16−17x; tại đó, mức định giá của Việt Nam sẽ ngang bằng với trung vị các thị trường chứng khoán khác trên thế giới.

Nhờ lãi suất cho vay giảm và các chính sách hỗ trợ, Mirae Asset kỳ vọng đầu tư, sản xuất và tiêu dùng sẽ phục hồi hơn nữa; nhờ đó, tăng trưởng EPS ở hầu hết các ngành dự kiến sẽ tăng vào năm 2024, so với mức kỳ vọng giảm 4% so cùng kỳ trong năm 2023.

Tuy nhiên, điểm cần lưu ý là EPS từ hoạt động kinh doanh liên tục của các công ty niêm yết đã bị thấp hơn đáng kể so với mức EPS tổng thể kể từ khi xảy ra dịch Covid-19. Điều này cho thấy các công ty trở nên dễ bị tác động nặng nề hơn so với trước thời điểm xảy ra dịch Covid trước những cơn gió ngược toàn cầu hay có bất kỳ thay đổi nào mang tính trọng yếu.

Mirae Asset sẽ theo dõi thêm các rủi ro sau: 1) Sự không chắc chắn về thời gian và quy mô cắt giảm lãi suất của Fed trong năm 2024; 2) tác động của lãi suất toàn cầu cao đối với việc đảo nợ, hoạt động kinh doanh, tiêu dùng; 3) hậu quả ngày càng lan rộng từ khủng hoảng bất động sản Trung Quốc; 4) rủi ro địa chính trị.

Theo đó, Mirae Asset đưa ra dự phóng VN-Index sẽ lên 1.400 điểm dựa vào mức độ hồi phục của nền kinh tế là mạnh. Còn nếu nền kinh tế tăng rất mạnh thì VN-Index sẽ đạt mức định giá trung bình dài hạn 1.500 điểm.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

6 Yêu thích

1 Bình luận 13 Chia sẻ

Thích

Thích Bình luận

Bình luậnNhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Bàn tán về thị trường

Đang tải

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699