Vietcombank hạ mục tiêu tăng trưởng lợi nhuận năm 2023 xuống dưới 10%

CTCP Chứng khoán VNDirect cho biết Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank - Mã: VCB) đã điều chỉnh kế hoạch lợi nhuận trước thuế trong năm 2023 từ hơn 15% xuống dưới 10% so với cùng kỳ.

Nguyên nhân cho sự điều chỉnh trên đến từ những thách thức kéo dài trong lĩnh vực bất động sản, nhu cầu tín dụng giảm và chiến lược của Vietcombank ưu tiên chất lượng hơn tăng trưởng.

Do ngân hàng đã đạt mức tăng trưởng lợi nhuận trước thuế là 18,5% trong 9 tháng đầu năm, kết quả này ngụ ý rằng quý IV/2023 có thể ghi nhận mức tăng trưởng lợi nhuận âm. Trước đó, trong quý IV/2022, Vietcombank đã ghi nhận mức lợi nhuận trước thuế cao nhất trong lịch sử.

Tuy nhiên, VNDirect cho biết Vietcombank vẫn lạc quan vào triển vọng kinh doanh trong năm tới và kỳ vọng sự bật tăng khi Việt Nam bước vào giai đoạn phục hồi.

Ngân hàng cũng tiết lộ đang thực hiện bán cổ phần cho đối tác nước ngoài và hy vọng sẽ hoàn tất thỏa thuận với bên tư vấn vào cuối năm 2023, giúp đảm bảo cho Vietcombank nguồn vốn cần thiết để nắm bắt các cơ hội nhằm mở rộng thị phần trong tương lai.

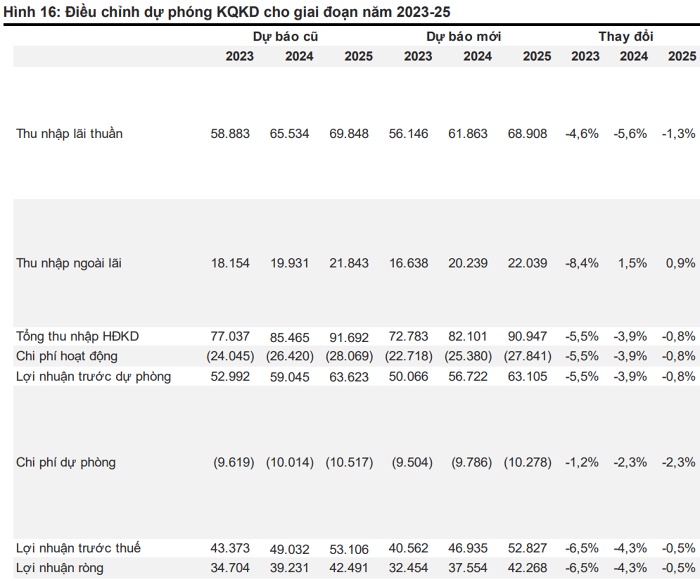

VNDirect đã hạ triển vọng kinh doanh của Vietcombank trong cả ba năm 2023, 2024 và 2025. Trong đó, thu nhập lãi thuần trong năm nay được kỳ vọng ở mức 56.146 tỷ đồng, thấp hơn 4,6% so với dự báo cũ, phản ánh nhu cầu tín dụng yếu và khẩu vị an toàn của ngân hàng.

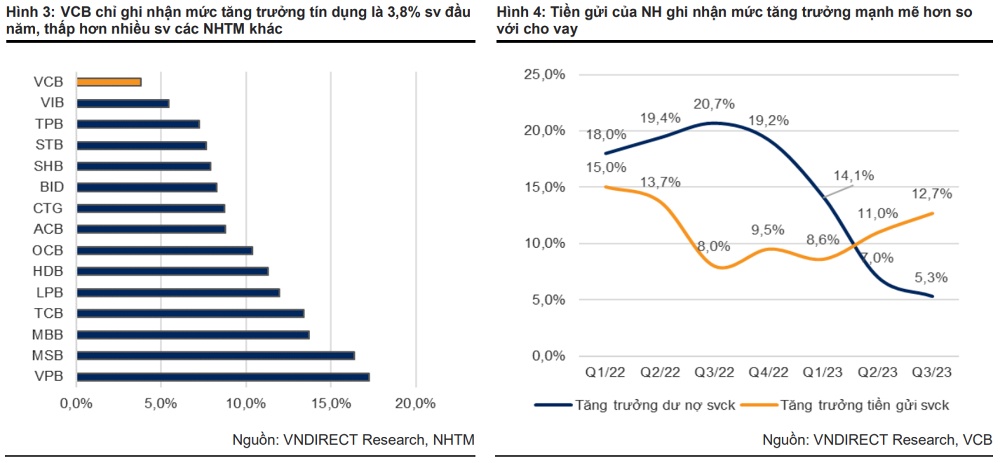

Vào cuối quý III/2023, tăng trưởng tín dụng của Vietcombank chỉ đạt 3,8% so với đầu năm, thấp hơn nhiều so với tăng trưởng tín dụng toàn hệ thống (khoảng 7%). Theo dự báo cũ, VNDirect kỳ vọng tăng trưởng cho vay của Vietcombank trong năm 2023 là 10%, thấp hơn hạn mức tín dụng được Ngân hàng Nhà nước cấp là 14%.

Tuy nhiên, dự báo này được điều chỉnh xuống còn 7,5%, gần gấp đôi so với tăng trưởng tính đến cuối quý III/2023. Lý do VNDirect kỳ vọng cho vay sẽ tăng trưởng mạnh vào quý IV là do việc thúc đẩy đầu tư công và nhu cầu của khách hàng mùa lễ Tết. Năm 2024, VNDirect kỳ vọng Vietcombank sẽ đạt tăng trưởng tín dụng 12% khi nền kinh tế phục hồi.

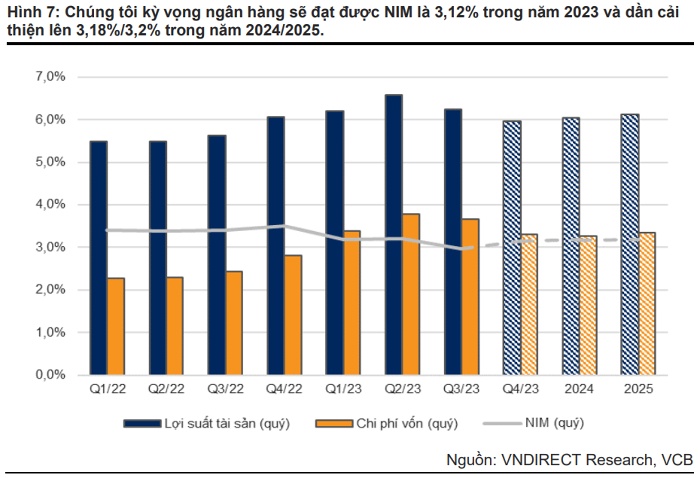

Sang quý IV, VNDirect dự báo biên lãi thuần (NIM) của Vietcombank sẽ cải thiện 18 điểm cơ bản (bps), lên 3,14% nhờ vào hai lý do chính là tỷ lệ cho vay trên tổng tiền gửi (LDR) được cải thiện và chi phí vốn giảm. Sang năm 2024, NIM được dự phóng sẽ đạt 3,18%.

Trong đó, LDR tăng do vốn đầu tư công được giải ngân mạnh mẽ vào những tháng cuối năm. Vietcombank có thể tận dụng cơ hội này bằng cách cung cấp các khoản vay nhà thầu và doanh nghiệp tham gia thực hiện các dự án hạ tầng công cộng.

Chi phí vốn được dự báo giảm do tiền gửi với lãi suất cao dần đáo hạn. Lãi suất huy động hiện nay ở Vietcombank đang nằm trong nhóm thấp nhất ngành ngân hàng. VNDirect cho rằng chi phí vốn của ngân hàng sẽ giảm xuống 3,31% trong quý IV và 3,27% trong năm 2024.

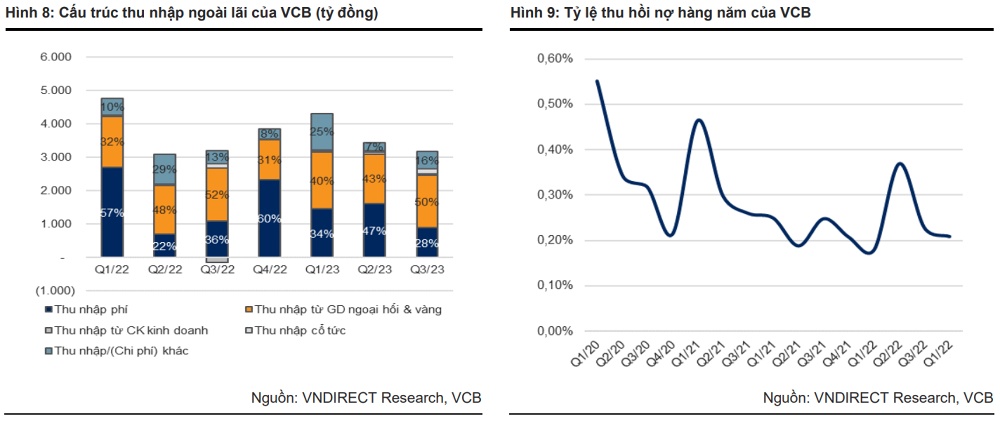

Thu nhập ngoài lãi trong năm nay cũng được VNDirect điều chỉnh giảm 8,4%, xuống còn 16.638 tỷ đồng khi hoạt động thu hồi nợ xấu gặp khó khăn. Trong giai đoạn 9 tháng đầu năm 2023, tỷ lệ thu hồi nợ xấu của Vietcombank chỉ đạt 0,2%, trong khi trước đó tỷ lệ này thường duy trì trong khoảng từ 0,25 đến 0,5%.

Riêng trong quý IV/2023 tăng trưởng thu nhập ngoài lãi sẽ có sự đột biến so với quý III. Theo Ban Lãnh đạo, Vietcombank sẽ ghi nhận khoản 1.500 tỷ đồng từ khoản phí trả trước hợp đồng phân phối bảo hiểm độc quyền với FWD.

VNDirect cũng điều chỉnh chi phí dự phòng giảm 1,2%, xuống 9,504 tỷ đồng trong năm 2023, chủ yếu do giả định tăng trưởng dư nợ thấp hơn. Các chuyên gia phân tích duy trì giả định chi phí tín dụng là 0,8% cho năm 2023 mặc dù chi phí tín dụng trong 9 tháng đầu năm 2023 chỉ là 0,7%.

Theo thông tin từ VNDirect, dù chất lượng tài sản tốt so với trung bình ngành, Vietcombank dự kiến tiếp tục duy trì chiến lược thận trọng và xử lý nợ xấu bằng nguồn trích lập thêm 1.900 tỷ đồng trong quý IV, cao hơn tổng giá trị đã xử lý trong 9 tháng đầu năm, thúc đẩy chi phí tín dụng tăng lên.

Ban Lãnh đạo Vietcombank đã đặt mục tiêu duy trì chi phí tín dụng trong khoảng 0,8 - 0,9% giai đoạn 2023 - 2024 và tỷ lệ bao phủ nợ xấu khoảng 300% vào cuối năm 2023. Tỷ lệ bao phủ nợ xấu vào cuối quý III/2023 là 270,1%.

VNDirect điều chỉnh dự báo lợi nhuận sau thuế trong năm nay xuống còn 32.454 tỷ đồng, giảm 6,5% so với dự báo trước. So với năm 2022, lợi nhuận hiện đang được kỳ vọng tăng trưởng 8,54%.

Cổ phiếu VCB hiện đang giao dịch ở mức P/B cho năm 2023 là 3 lần, thấp hơn nhiều mức trung bình 5 năm là 3,3 lần. Ở mức định giá này, VNDirect nhận thấy VCB là một trong những cơ hội đầu tư trong dài hạn khi ngân hàng có vị thế tốt để vượt qua những trở ngại hiện tại từ chất lượng tài tài sản vững chắc tích lũy trong quá khứ nhờ hoạt động cho vay thận trọng.

VNDirect đặt giá mục tiêu cho cổ phiếu VCB ở mức 99.900 đồng dựa trên hai phương pháp định giá so sánh và định giá thu nhập thặng dư. Mục tiêu này cao hơn 8,5% so với giá mục tiêu cũ và hơn 16,4% so với thị giá chốt phiên ngày 28/11.

Giá cổ phiếu của VCB có thể tăng cao hơn nếu định giá cổ phiếu phát hành cho nhà đầu tư tư nhân cao hơn dự kiến hoặc NIM vượt kỳ vọng. Ở chiều ngược lại, mức giá này có thể giảm khi chi phí tín dụng tăng lên do lĩnh vực bất động sản trì trệ, các chuyên gia phân tích cho biết.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận