Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

VIB – Vẫn chưa hết khó

Với nhiều nỗ lực trong thời gian qua nhằm xử lý bớt nợ xấu cũng như giúp ngân hàng phục hồi việc kinh doanh nhưng có vẻ VIB vẫn còn rất nhiều khó khăn sau Q3-2024 để có thể phục hồi trở lại. Cụ thể tình trạng ngân hàng đang như thế nào và khoảng khi nào mới có thể vượt qua được khó khăn? Chúng ta sẽ cùng bóc tách và phân tích trong bài viết này của chúng tôi.

I. Kết quả kinh doanh

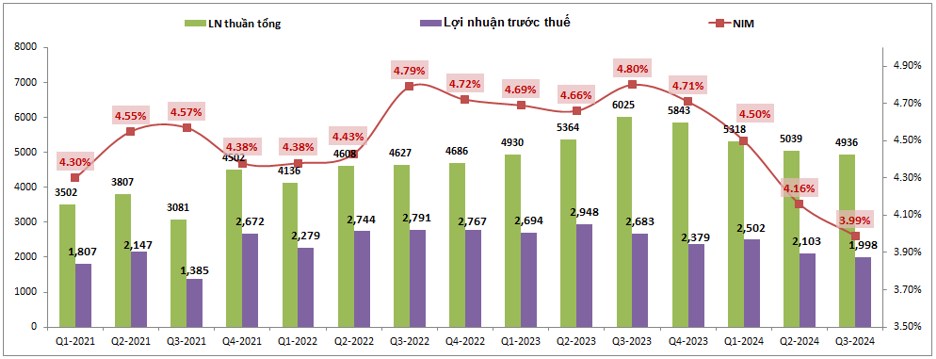

Q3-2024 VIB ghi nhận sự sụt giảm khá nhiều so với cùng kỳ cũng như cả quý gần nhất. Cụ thể tổng lợi nhuận thuần trong Q3 của ngân hàng đạt 4,936 tỷ đồng, giảm 18.1% yoy. Lợi nhuận trước thuế đạt 1,998 tỷ đồng, giảm 25.5% yoy. Ngoài ra NIM của ngân hàng cũng tiếp tục cho thấy đà sụt giảm khá mạnh khi ghi nhận mức 3.99%, mức thấp nhất trong 4 năm gần đây. (Hình 1)

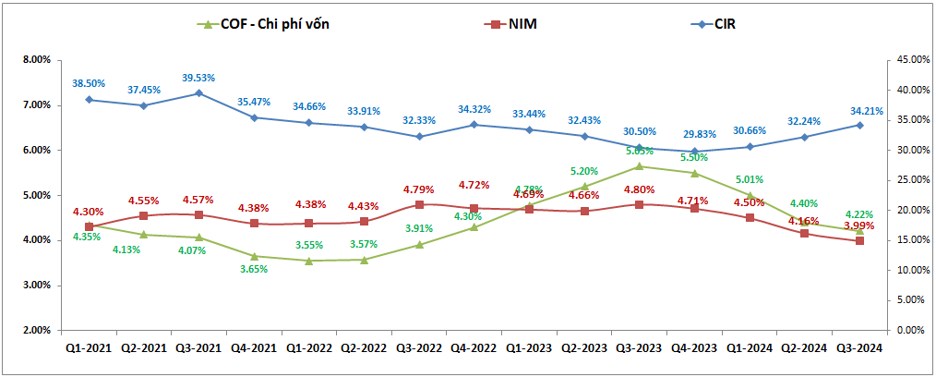

Mức NIM của VIB sụt giảm khá nhanh một phần đến từ lãi suất đầu vào có xu hướng tăng lên từ Q2-2024 trong khi lãi suất đầu ra lại không tăng do áp lực cạnh tranh cũng như thúc đẩy tín dụng tăng trưởng. Lãi suất đầu vào VIB huy động chủ yếu qua 2 kênh là tiền gửi và liên ngân hàng thì đều duy trì ở mức cao cũng như tăng nhẹ trong 2 quý gần đây. Hình 2)

Về các mảng kinh doanh của ngân hàng, trong khi mảng kinh doanh lãi sụt giảm thì mảng kinh doanh ngoài lãi lại có diễn biến trái chiều khi hoạt động dịch vụ và kinh doanh ngoại hối ghi nhận mức sụt giảm lớn lần lượt -61.5% và -57.6% thì hoạt động khác lại tăng trưởng 29.3% yoy nhờ hoạt động thu hồi nợ xấu được đẩy mạnh trong giai đoạn nợ xấu tăng cao.

Tiếp theo về các chỉ số kinh doanh, ngoài NIM đang trong xu hướng giảm thì COF và CIR của ngân hàng đang diễn biến trái chiều từ cuối 2023 cho tới nay. Hệ số CIR đã có quý thứ 3 liên tiếp tăng trở lại cho thấy việc kiểm soát các chi phí hoạt động của ngân hàng vẫn còn rất nhiều vấn đề cần được kiểm soát. Còn hệ số chi phí vốn COF lại bất ngờ giảm dù cho chi phí huy động đầu vào đang có xu hướng tăng nhẹ trong các quý gần đây. Theo chúng tôi khả năng cao ngân hàng vẫn đang cho vay bằng nguồn vốn huy động lãi suất rẻ từ cuối 2023 và đầu 2024 và khi lượng tiền gửi này đáo hạn vào đầu 2025 thì khả năng rất lớn COF sẽ bị đảo chiều tăng trở lại. (Hình 3)

Tiếp theo chúng ta sẽ đi phân tích chi tiết hơn về các mảng kinh doanh và bức tranh tài chính của ngân hàng trong phần dưới bài viết.

II. Tiềm năng kinh doanh và bức tranh tài chính

1. Hoạt động tín dụng

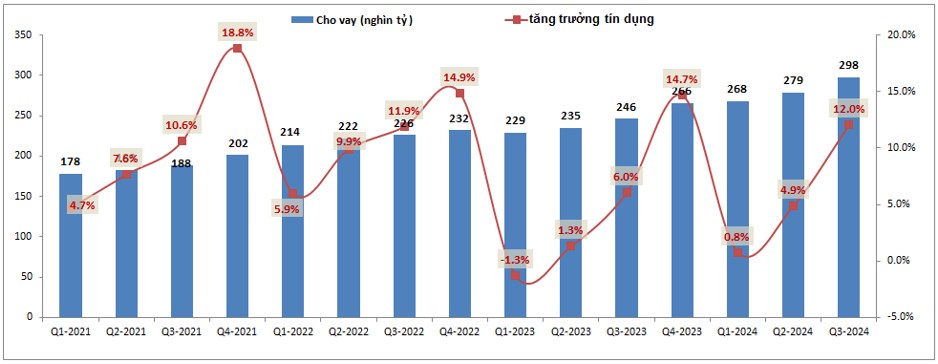

Dù hoạt động cho vay chính trong mảng tiêu dùng với mức độ rủi ro cao hơn nhưng ngược lại sẽ có tệp khách hàng lớn hơn và tăng trưởng tín dụng cũng tốt hơn trung bình ngành nhưng trong các năm qua VIB lại không cho thấy rõ rệt điều đó khi tăng trưởng tín dụng trong 3 năm gần nhất chỉ trong khoảng 14-18% tức chỉ tương đương với mức tăng trưởng tín dụng trung bình của toàn ngành dù thuộc phân khúc rủi ro cao hơn. (Hình 4)

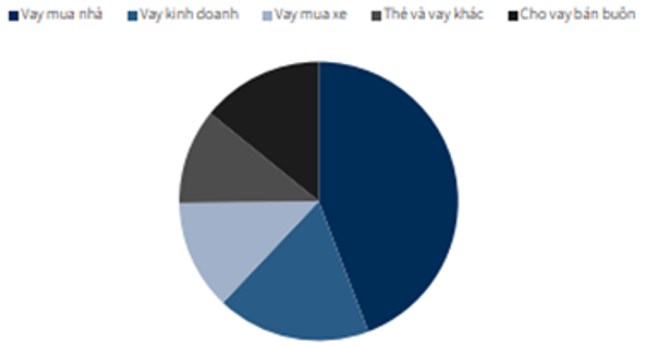

Cụ thể sau 9 tháng đầu năm tăng trưởng tín dụng của VIB đạt 12%, cao hơn 3% so với trung bình ngành và tín dụng trong 9 tháng được đóng góp chính trong Q3 với 7.1%. Trong Q3 động lực chính hỗ trợ tăng trưởng tín dụng đến từ 2 mảng là cho vay mua xe và cho vay ngành công nghiệp chế biến chế tạo. Trong tháng 8 nhà nước bắt đầu hỗ trợ 50% phí đăng ký trước bạ cho các xe ô tô lắp ráp trong nước tới hết tháng 12/2024 đã hỗ trợ mảng cho vay mua xe tăng trưởng tốt về tín dụng. (Hình 5)

Trong khi đó dù thị trường BĐS có phần ấm trở lại nhưng tín dụng của VIB lại không được hưởng lợi nhiều, thậm chí còn giảm tỉ trọng so với 2023 do khách hàng chính của VIB là ở khu vực phía nam trong khi thị trường BĐS thời gian qua chủ yếu ấm lên ở khu vực phía bắc, nhất là tại Hà Nội. Cho kỳ vọng Q4-2024 chúng tôi cho rằng với việc vẫn tiếp tục được hỗ trợ về chính sách với mảng ô tô sẽ tiếp tục giúp tăng trưởng tín dụng của VIB tăng tốt được và cả năm 2024 có thể đạt mức khoảng 17-18%.

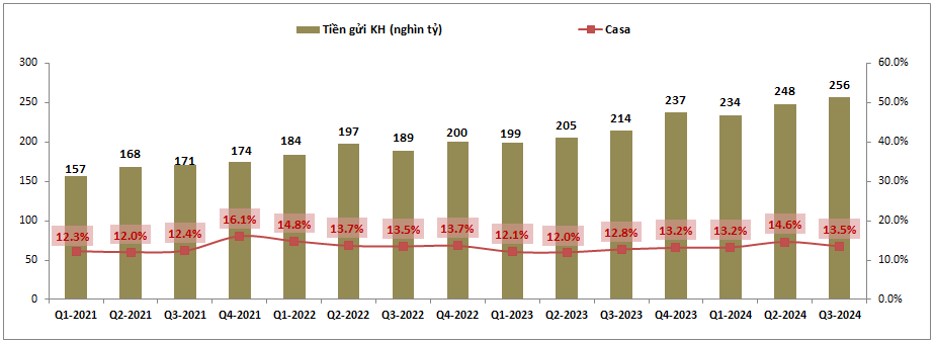

Về huy động đầu vào, như đã phân tích ở phần đầu do lãi suất huy động đang có sự tăng nhẹ từ Q2-2024 cho tới nay cũng như lãi suất liên ngân hàng cũng duy trì ở mức cao 4-6% sẽ khiến áp lực giá vốn đầu vào với ngân hàng và phần nào sẽ tiếp tục tác động lên NIM của ngân hàng và có thể khiến NIM của VIB giảm thêm trong các quý tới. Casa của VIB cũng không có biến động lớn và cũng ở trong top những ngân hàng có Casa thấp nhất trong ngành với chỉ 13.5%. (Hình 6)

2. Bức tranh tài chính

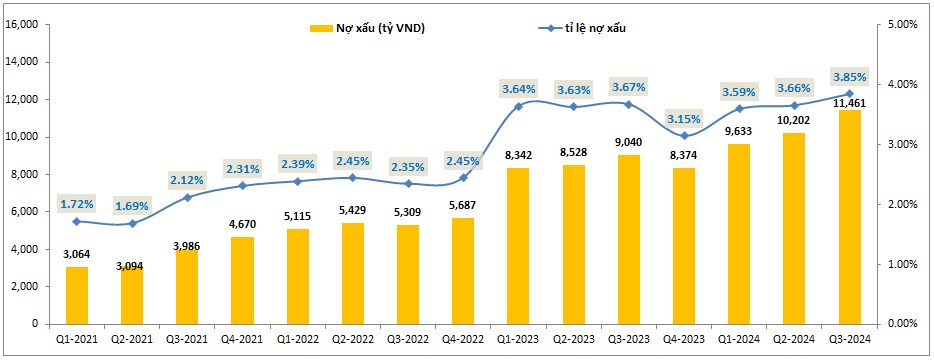

Ngoài kết quả kinh doanh có phần đi xuống thì bức tranh tài chính của VIB cũng không có gì là sáng sủa khi nợ xấu cũng như các chỉ số tài chính khác cũng có phần xấu đi trong Q3 vừa qua. Cụ thể nợ xấu sau Q3 ghi nhận 11,461 tỷ đồng và tỉ lệ nợ xấu cũng ở mức 3.85%, mức cao nhất trong nhiều năm qua của ngân hàng. (Hình 7)

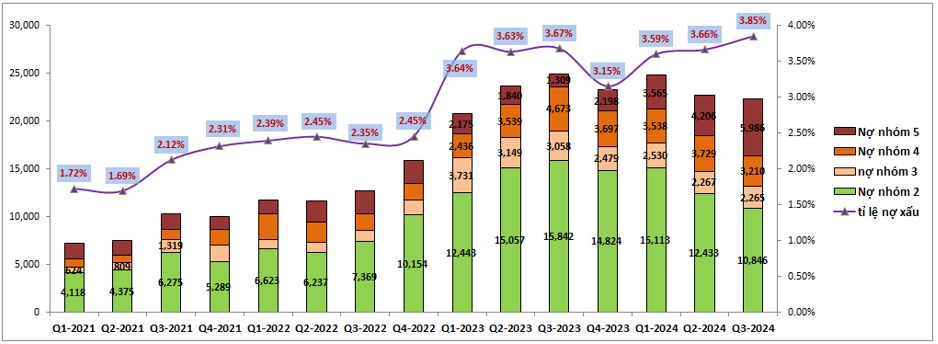

Sau khi tỉ lệ nợ xấu bất ngờ giảm mạnh vào Q4-2023 thì đã liên tục tăng mạnh trở lại trong 3 quý gần đây của năm 2024. Tuy nhiên cũng có điểm tích cực là nợ nhóm lại đang có xu hướng giảm khá tốt trong các quý gần đây. Kết quả này có thể giải thích bằng việc nợ nhóm 2 sau thời gian đã kết chuyển sang các nhóm nợ dưới khiến cho nợ xấu ngân hàng tăng lên nhưng ngân hàng cũng nỗ lực giúp cho không phát sinh thêm nợ nhóm 2 nữa trong thời gian gần đây. Về từng nhóm nợ trong nợ xấu của VIB, như hình dưới đây chúng ta có thể thấy nợ xấu tăng là do nợ nhóm 5 tăng khá nhiều trong các quý gần đây dù cho nợ nhóm 3 và nhóm 4 có phần giảm đi. Điều này sẽ đặt áp lực rất lớn lên VIB về trích lập cũng như xử lý nợ xấu vì nợ nhóm 5 là nhóm nợ nguy hiểm nhất, nhóm nợ có khả năng mất vốn và phải trích lập 100%. (Hình 8)

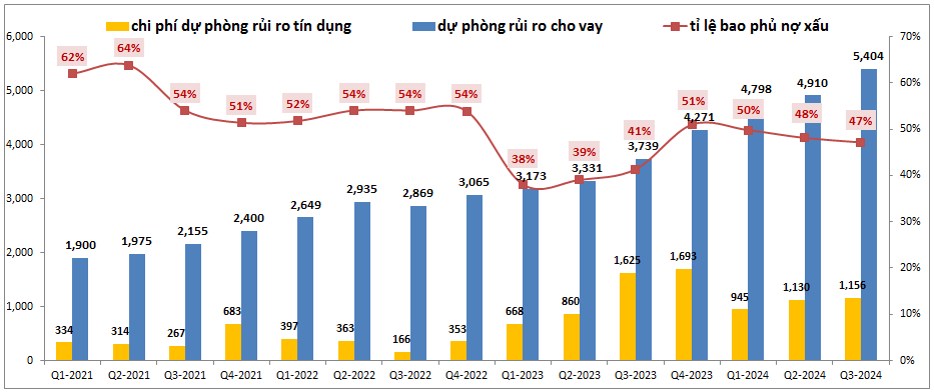

Tuy nhiên sau 2 quý cuối năm 2023 trích lập tăng mạnh thì 3 quý năm 2024 ngân hàng lại có phần trích lập giảm trở lại và qua đó cũng khiến cho tỉ lệ bao phủ nợ xấu chỉ còn ở mức 47%, mức khiến cho VIB nằm trong top những ngân hàng có tỉ lệ bao phủ nợ xấu thấp nhất toàn ngành. (Hình 9)

Nợ nhóm 5 ở mức cao trong khi tỉ lệ bao phủ nợ xấu lại ở mức thấp sẽ khiến cho áp lực phải trích lập cao đối với VIB là rất lớn trong thời gian tới. Hiện mức trích lập dự phòng rủi ro tín dụng trong 3 quý gần đây ở quanh mức 1,000-1,100 tỷ đồng mỗi quý. Chúng tôi cho rằng VIB sẽ sớm phải trở lại mức trích lập trên 1,500 tỷ đồng mỗi quý dù cho lợi nhuận đang có phần đi xuống và VIB rất muốn giảm trích lập để hỗ trợ lợi nhuận nhưng “ lực bất tòng tâm”. Có lẽ con đường hỗ trợ lợi nhuận sẽ phải đến từ việc xử lý nợ xấu, đẩy mạnh tín dụng thay vì trông chờ vào việc giảm trích lập.

III. Kết luận và định giá

Với những phân tích trên chúng ta đã hiểu phần nào về kết quả kinh doanh cũng như bức tranh tài chính của VIB. Chúng tôi không đánh giá cao VIB ở thời điểm này so với mặt bằng chung của ngành khi ngân hàng vẫn chưa vượt qua được những khó khăn và có thể phải cần ít nhất một vài quý nữa để làm điều này nên thời điểm hiện tại có lẽ chưa phù hợp để nghĩ tới đầu tư với VIB.

Hiện VIB đang giao dịch tại vùng giá 18.x/cp tương ứng mức định giá P/B khoảng 1.3-1.4 lần. Đây là mức định giá theo chúng tôi có phần cao hơn mặt bằng chung của nhiều cổ phiếu ngân hàng thậm chí có FA tốt hơn VIB nên chúng tôi cho rằng vùng giá này không phải vùng giá phù hợp để nghĩ tới việc đầu tư mà cần chờ vùng chiết khấu đủ tốt hơn hoặc ít nhất ngân hàng có những tín hiệu đầu tiên của sự phục hồi. Có lẽ nếu không có thông tin gì mới hỗ trợ cho VIB thì mức định giá phù hợp cho VIB trong kỳ bctc Q4 này là vùng 16.x-17.x/cp

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường