Trái phiếu doanh nghiệp bất động sản dần ấm lại

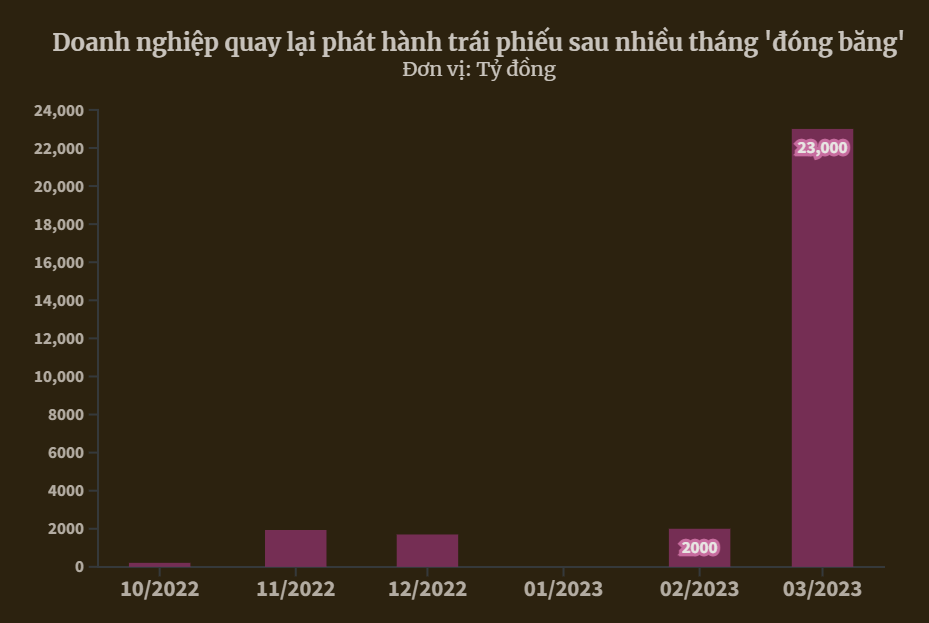

Sau gần nửa năm "đóng băng", doanh nghiệp bất động sản đã quay lại phát hành 23.000 tỷ đồng trái phiếu trong tháng 3.

Theo số liệu từ Bộ Tài chính, các doanh nghiệp đã huy động hơn 24.700 tỷ đồng từ kênh trái phiếu doanh nghiệp ba tháng đầu năm. Trong đó, các đợt phát hành tập trung chủ yếu vào tháng 3, sau khi Nghị định 08 sửa đổi về trái phiếu doanh nghiệp có hiệu lực.

Cụ thể, khoảng 23.800 tỷ đồng trái phiếu doanh nghiệp được phát hành thành công từ sau Nghị định này, chiếm 96% khối lượng phát hành quý đầu năm. Trong khi giai đoạn 5 tháng trước, doanh nghiệp huy động qua kênh trái phiếu không quá 2.000 tỷ đồng mỗi tháng.

Tuy nhiên, nhà đầu tư cá nhân vẫn đang đứng ngoài kênh đầu tư này trước ảnh hưởng của "khủng hoảng" niềm tin. Gần như toàn bộ trái phiếu phát hành quý đầu năm (99,99%) được hấp thụ bởi nhóm nhà đầu tư tổ chức, trong đó các nhà băng nắm giữ 77%.

Các doanh nghiệp bất động sản là chủ thể chính trong các đợt phát hành gần đây khi chiếm tới 98% khối lượng trái phiếu (khoảng 23.000 tỷ đồng trong tháng 3).

Theo dữ liệu từ Sở giao dịch chứng khoán Hà Nội (HNX), khoảng 4 doanh nghiệp bất động sản đã phát hành các lô trái phiếu với giá trị lớn trong tháng vừa qua, với lãi suất 6-13% một năm.

Cụ thể, Công ty TNHH Đầu tư và Phát triển Đô thị Hưng Yên là doanh nghiệp huy động được các lô trái phiếu giá trị lớn thời gian gần đây. Doanh nghiệp này huy động thành công 7.200 tỷ đồng trái phiếu với kỳ hạn 1 năm nhưng không có thông tin cụ thể về lãi suất. Pháp nhân này mới được thành lập cách đây một năm, tiền thân là Công ty TNHH Masterise Hưng Yên. Hiện tại, tổng giám đốc của doanh nghiệp này là ông Ngô Văn Kiên, sinh năm 1996.

Cùng giai đoạn, Công ty TNHH Kinh doanh nội thất Luxury Living huy động 4.800 tỷ đồng thông qua lô trái phiếu kỳ hạn 5 năm, lãi suất 9% một năm. Trước khi kinh doanh bất động sản, Luxury Living tiền thân là Công ty TNHH Masterise Living, thành lập tháng 3/2020.

Công ty Đầu tư và Kinh Doanh Nam An cũng chào bán thành công 4.700 tỷ đồng trái phiếu, kỳ hạn 18 tháng, với lãi suất 13% một năm. Ông Hoàng Quốc Thủy là tổng giám đốc công ty này, vốn được biết đến là người cùng tỷ phú Phạm Nhật Vượng sáng lập nên Technocom - hãng sản xuất và kinh doanh mì ăn liền tại Ukraine.

Ngoài ra, Công ty cổ phần đầu tư kinh doanh và phát triển đô thị ngôi sao Phương Nam, từng là công ty con của Tập đoàn Vingroup (VIC) cũng phát hành thành công 4.695 tỷ đồng trái phiếu với lãi suất 13% một năm, kỳ hạn 18 tháng.

Tháng 3, còn có Công ty TNHH Kinh doanh bất động sản Dream City Villas phát hành thành công lô trái phiếu 2.300 tỷ đồng, kỳ hạn 5 năm với lãi suất 6% một năm. Mức lãi suất này khá thấp nếu so sánh với các lô trái phiếu phát hành khác cùng thời gian.

Quý đầu năm nay, Bộ Tài chính cho biết có 69 doanh nghiệp chậm thanh toán gốc, lãi với tổng giá trị chậm thanh toán khoảng 19.200 tỷ đồng. Trong đó, 23 tổ chức phát hành có phương án đàm phán với nhà đầu tư và báo cáo cho HNX với khối lượng khoảng 9.600 tỷ đồng (chiếm 50% khối lượng chậm thanh toán).

Công ty Cổ phần Xếp hạng Tín nhiệm Đầu tư Việt Nam (VIS Rating) đánh giá khối lượng trái phiếu đáo hạn sẽ tăng lên từ quý II trở đi. Đơn vị này ước tính khoảng 113.000 tỷ đồng trái phiếu doanh nghiệp đáo hạn từ nay đến hết năm 2023, có nguy cơ mất khả năng thanh toán.

Các công ty liên quan đến bất động sản với dòng tiền và nguồn tiền mặt yếu sẽ gặp rủi ro cao nhất. Với điều kiện thị trường không thuận lợi khi tâm lý người mua nhà yếu và ngành ngân hàng cũng e ngại rủi ro, theo VIS Rating, các doanh nghiệp này sẽ gặp khó trong việc huy động vốn mới để trả nợ trái phiếu đáo hạn. Nhiều tập đoàn quy mô lớn cũng có lượng trái phiếu đáo hạn lớn năm nay, do đó khả năng hỗ trợ trả nợ cho các công ty liên quan bị hạn chế.

Theo hãng xếp hạng tín nhiệm này, Nghị định 08 ban hành trong tháng 3 sẽ hỗ trợ doanh nghiệp giải quyết các vấn đề về trả nợ. Một số tổ chức phát hành không đáp ứng được các nghĩa vụ thanh toán đã nhận được sự chấp thuận từ các trái chủ để hoãn việc trả nợ hoặc nhận thanh toán bằng các tài sản khác. Việc đàm phán là chìa khóa để tránh xảy ra đổ vỡ, nhưng theo VIS rating, đây vẫn sẽ là một thách thức, nhất là đối với các nhà đầu tư.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận