Thị trường chứng khoán Việt Nam vẫn được đánh giá hấp dẫn

Dù đang được giao dịch ở mức P/E cao hơn mức trung bình 5 năm gần đây, thị trường chứng khoán Việt Nam vẫn được đánh giá hấp dẫn.

Về tổng quan, trong giai đoạn 5 năm trở lại đây, chỉ số P/E của thị trường chứng khoán Việt Nam đã tăng từ xấp xỉ 11,3x trong năm 2015 lên 16,9x trong năm 2020, tương đương mức tăng gần 50%.

Mức P/E của chỉ số VN-Index tương đối thấp trong giai đoạn trước năm 2015. Giai đoạn 2015-2019 chứng kiến chỉ số P/E của thị trường chứng khoán Việt Nam tăng trưởng và duy trì chủ yếu trong biên độ 15-18x, ngoại trừ giai đoạn tăng nóng cuối năm 2017 và đầu năm 2018.

Trong năm 2020, đại dịch bùng nổ khiến giá tài sản giảm mạnh và P/E của chỉ số VN-Index rơi về mức thấp nhất trong 6 năm qua (10,7x) trước khi bật tăng lên mức 16,9x và duy trì xu hướng tăng mạnh trong những tháng cuối năm 2020, tương ứng mức tăng trưởng gần 60%. Đi kèm với mức tăng trưởng P/E trong năm 2020, các chỉ số sinh lợi lại diễn biến có phần ngược chiều khi ROA và ROE cùng giảm nhẹ.

Theo đánh giá của Công ty Chứng khoán Rồng Việt (VDSC), điều này đang diễn ra tương tự giai đoạn 2015-2016 khi hiệu quả sinh lời giảm về mức đáy 11,4% (ROE) và 1,9% (ROA) nhưng P/E lại tăng lên và duy trì mức cao hơn.

Tuy nhiên ở các năm sau đó, giai đoạn 2016-2019, diễn biến của ROE và ROA tương đối đồng pha với PE. Giai đoạn thị trường đạt đỉnh năm 2018 có thể giải thích bởi mức tăng P/E không đi kèm cải thiện hoạt động kinh doanh và các yếu tố cơ bản, mà được thể hiện phần nào qua các chỉ số sinh lợi của thị trường, ROE và ROA.

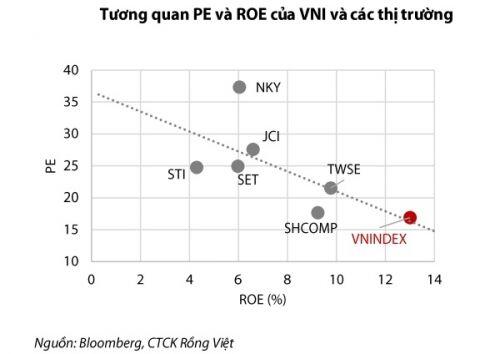

Nhìn chung xuyên suốt giai đọan 6 năm từ 2014-2020, ROE của VN-Index đều chỉnh hơn so với ROE trung bình của các thị trường được so sánh. Giai đoạn chứng kiến sự ổn định của ROE, khi luôn duy trì xung quanh mức 15%, chính là giai đoạn từ giữa năm 2017 kéo dài đến đầu năm 2020 trước khi sự xuất hiện của COVID-19 khiến lợi nhuận của cả Việt Nam và nhiều thị trường suy giảm nghiêm trọng.

Ở chiều ngược lại, trái với sự ổn định của VN-Index xuyên suốt giai đoạn 2017-2020, ROE trung bình của các thị trường khác không còn duy trì được ở mức cao như cuối năm 2018, liên tục trong xu hướng giảm trong năm 2019.

Dịch bệnh khiến tốc độ suy giảm của ROE trung bình các thị trường nhanh hơn. Trong bối cảnh mức chênh lệch hiệu quả hoạt động của Việt nam so với các thị trường khác ngày càng mở rộng, thị trường Việt Nam vẫn chịu mức phần bù P/E âm mạnh, thấp nhất gần 40% trong năm 2020.

Dù mức phần bù P/E cũng bị tác động của vị thế các thị trường, khi thị trường Việt Nam vẫn là cận biên, tức thuộc nhóm thấp nhất trong rổ các thị trường được so sánh, mức phần bù P/E âm cao nhất trong 6 năm trở lại đây mang lại một dư địa tăng trưởng hấp dẫn hơn cho thị trường Việt Nam khi so sánh các yếu tố cơ bản.

Do đó, VDSC đánh giá dòng vốn ngoại có thể lựa chọn Việt Nam với mức định giá rẻ, không những so với lịch sử mà còn so với các thị trường khác vốn đang tăng mạnh nhờ nền lãi suất thấp. Điều này càng được thể hiện rõ khi P/E của Việt Nam đang thấp nhất trong khi là thị trường có hiệu suất sinh lời cao nhất.

Nhìn lại diễn biến trong quá khứ, VN-Index đang giao dịch với mức định giá cao hơn mức trung bình. Tuy nhiên, VDSC nhận thấy định giá của thị trường Việt Nam vẫn khá hấp dẫn khi so với các nước trong khu vực châu Á (trung bình ở mức 26,2x).

Trong năm 2021, theo ước tính của Bloomberg, Việt Nam vẫn nằm trong nhóm các thị trường có hiệu suất sinh lợi tốt nhất, với dự phóng ROE tăng lên mức 15,7%, tức là mức cao nhất kể từ năm 2014.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường