Thách thức tăng trưởng tín dụng: Cần làm gì ngoài giảm lãi suất?

Bên cạnh giảm lãi suất, giới chuyên gia cho rằng NHNN nên điều chỉnh lại hệ số CAR cùng giải pháp căn cơ nhất là khơi thông hệ thống thanh khoản của thị trường BĐS.

Tín dụng năm 2023 còn dè dặt

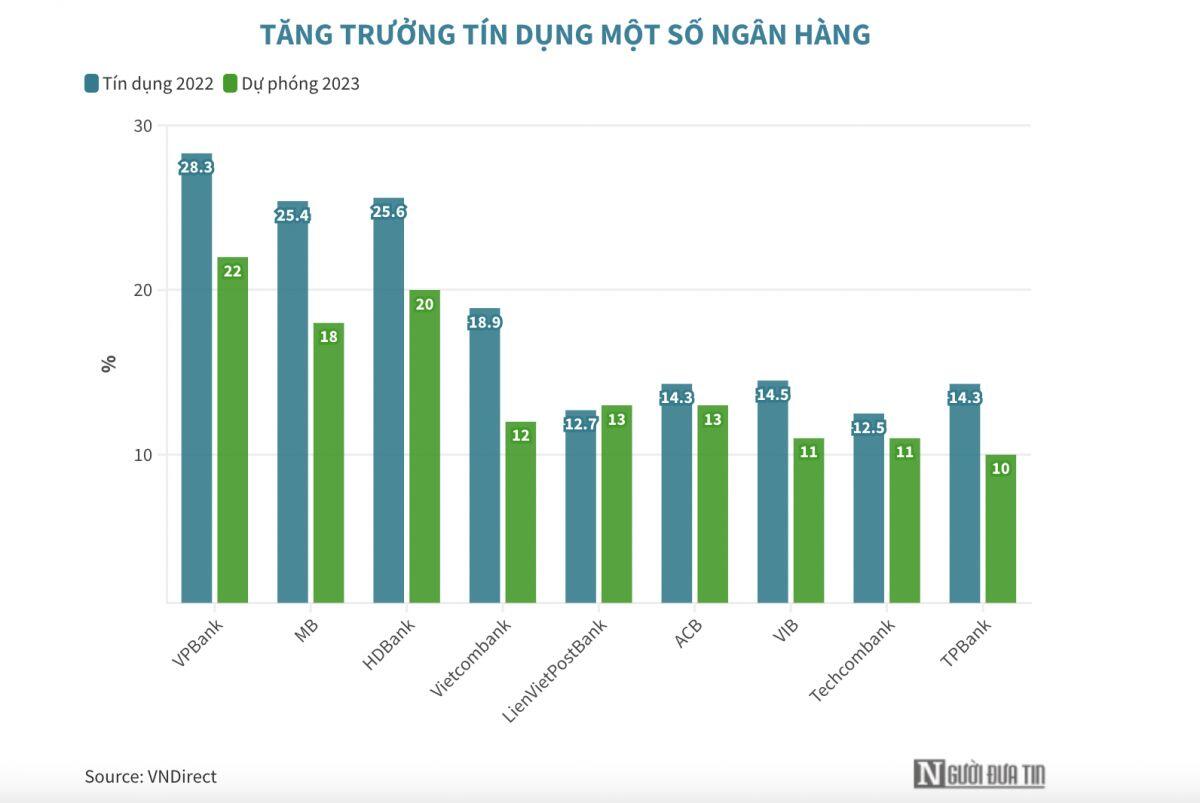

Năm 2022, tín dụng của các ngân hàng đã tăng trưởng “nóng” khi nhiều ngân hàng ghi nhận tăng trưởng cho vay cao nhất 3 năm.

Theo báo cáo tài chính quý IV/2022, tại nhóm ngân hàng quốc doanh, quy mô cho vay khách hàng đến cuối năm 2022 của Vietcombank tăng đến 19% so với cuối năm trước, đạt hơn 1,1 triệu tỷ đồng.

Hai “ông lớn” còn lại là VietinBank và BIDV có mức tăng trưởng của thấp hơn, lần lượt là 12% và 13%, nhưng con số này cũng cao hơn hai năm trước đó.

Tuy nhiên, quy mô tín dụng của VietinBank hay BIDV đều cao hơn Vietcombank. Đến cuối năm 2022, dư nợ cho vay khách hàng của BIDV đạt hơn 1,5 triệu tỷ đồng, còn VietinBank là hơn 1,2 triệu tỷ đồng.

Còn với nhóm ngân hàng thương mại, HDBank và MB là nhà băng có mức tăng trưởng ấn tượng nhất. Theo đó, dư nợ cho vay khách hàng của HDBank tăng 30% so với cùng kỳ, tốc độ tăng gấp 2 lần năm trước. Tín dụng của MB tăng 27%, so với mức 22% của năm 2021 và 19% của năm 2020. Còn VPBank ghi nhận tăng trưởng tín dụng 23%, cũng cao hơn tốc độ tăng 2 năm trước.

Bước sang năm 2023, tín dụng quý đầu năm lại tăng trưởng thấp. Theo báo cáo mới đây của Ngân hàng Nhà nước, tính đến ngày 28/3/2023, tín dụng toàn nền kinh tế mới tăng 2,06% so với cuối năm 2022 và tăng 11,17% so với cùng kỳ năm 2022.

Mức tăng trưởng tín dụng kể trên đồng nghĩa với việc các ngân hàng đã giải ngân cho vay ròng ra nền kinh tế hơn 245.600 tỷ đồng trong 3 tháng gần nhất, tương đương bình quân gần 81.900 tỷ đồng/tháng.

Tuy nhiên, nếu so với quý I/2022, mức tăng trưởng tín dụng trong quý đầu năm nay đã giảm hơn một nửa, đây cũng là mức tăng thấp nhất 3 năm gần đây.

Năm 2023, Ngân hàng Nhà nước đặt mục tiêu tăng trưởng tín dụng 14 - 15%, cao hơn năm 2022 và có điều chỉnh linh hoạt theo diễn biến thị trường. Song, các chuyên gia dự báo tín dụng sẽ tăng trong khoảng từ 10-12% trong năm 2023, thấp hơn so với mức tăng trưởng mục tiêu của Ngân hàng Nhà nước.

Lãi cho vay chưa thể giảm nhanh chóng

Theo lý giải của Ngân hàng Nhà nước, tăng trưởng tín dụng hiện tại không bị ảnh hưởng bởi room tín dụng mà chủ yếu đến từ nhu cầu vốn của các doanh nghiệp.

Trao đổi với Người Đưa Tin, ông Nguyễn Thế Minh - Giám đốc Nghiên cứu khối Khách hàng cá nhân, Công ty Chứng khoán Yuanta Việt Nam cho rằng, nguyên nhân tín dụng tăng trưởng thấp một phần cũng là bởi lãi suất vẫn đang cao.

Có thể thấy, lãi suất đã tăng rất mạnh vào thời điểm cuối năm 2022 và chỉ bắt đầu hạ nhiệt thời gian gần đây. Với mức lãi suất cao như vậy, rõ ràng ngân hàng chưa thể kích thích được nhu cầu tín dụng.

Theo ông Minh, tiếp theo là vấn đề thu nhập. Hiện nay, tình hình tăng trưởng kinh tế chậm không chỉ diễn ra ở Việt Nam mà cả nền kinh tế toàn cầu đang tăng trưởng trong đà giảm tốc, thậm chí có những quốc gia đang rơi vào tình trạng suy thoái, từ đó, nguồn thu nhập của người dân và doanh nghiệp bị ảnh hưởng, khiến họ bắt buộc phải cắt giảm chi tiêu, dẫn đến nhu cầu tín dụng không cao.

Đáng chú ý, những năm trước, chiếm phần lớn trong nhu cầu tín dụng là ngành bất động sản. “Tuy nhiên, thời gian qua, thị trường bất động sản lại đang đóng băng khiến nhu cầu tín dụng chạy vào thị trường này kém đi cũng là một trong những nguyên nhân khiến tín dụng quý I tăng trưởng thấp như vậy”, ông Minh nói.

Ngoài ra, hiện nay các ngân hàng đang kiểm soát hệ số an toàn vốn (CAR) khá chặt chẽ. Nên dù ngân hàng có khuyến khích cho vay khi giảm lãi suất, song vẫn chưa kích thích nhu cầu tín dụng trở lại.

Nói cách khác, vấn đề hiện nay của việc vay vốn là khi lãi suất giảm nhưng điều kiện cho vay khó cũng ảnh hưởng đến tăng trưởng tín dụng.

Ngoài ra, ông Nguyễn Thế Minh cũng cho rằng, việc sụp đổ của một số ngân hàng nước ngoài cũng gây nên những tiêu cực nhất định như có khả năng xảy ra rủi ro hệ thống. Khi đó, có thể gây nên khủng hoảng tài chính và đà tăng trưởng của nền kinh tế khó có thể lấy lại được trong thời gian ngắn. Mức tăng trưởng tín dụng sẽ tiếp tục đi xuống, GDP sẽ tiếp tục giảm khiến các doanh nghiệp gặp khó khăn hơn.

Bổ sung thêm, ông Nguyễn Quốc Việt - Phó Viện trưởng Viện Nghiên cứu kinh tế và chính sách (VEPR), Trường Đại học Kinh tế, Đại học Quốc gia Hà Nội cho rằng, tín dụng tăng thấp mấu chốt còn do tỉ lệ cho vay trên tiền gửi khách hàng (LDR) vượt quá 100% ở nhiều ngân hàng thương mại tư nhân, nghĩa là cho vay nhiều hơn lượng tiền huy động được.

Ngoài ra, tỉ lệ tín dụng của nền kinh tế vượt quá tổng sản phẩm trong nước cũng gây những quan ngại và cảnh báo của nhiều chuyên gia và tổ chức quốc tế. “Với những cảnh báo rủi ro hệ số an toàn ngân hàng đang tăng cao như trên, việc thúc đẩy cho vay ra đã là khó, chưa nói đến hạ lãi suất cho vay”, ông Việt nói.

Thách thức với mục tiêu tăng trưởng tín dụng

Với mục tiêu tăng trưởng tín dụng năm 2023 từ 14 - 15%, ông Nguyễn Thế Minh dự báo, khả năng hoàn thành mục tiêu này tương đối khó bởi trong quý II nền kinh tế sẽ hồi phục nhẹ, cho đến quý III mức tăng trưởng mới có thể bình phục được.

“Tôi kỳ vọng nhiều nhất vào thời điểm 6 tháng cuối năm còn 6 tháng đầu năm nhìn chung vẫn là một bức tranh tương đối tiêu cực”, ông Minh khẳng định.

Ông cũng lưu ý, Trung Quốc mới chỉ có động thái mở cửa rộng rãi trong vài tháng gần đây, từ tháng 5-6, nước này mới mở cửa mạnh mẽ nền kinh tế, vì vậy, ảnh hưởng vào tăng trưởng GDP sẽ rơi vào khoảng cuối quý II và trong quý III.

“Đây chính là lúc phản ảnh rõ nét kết quả tăng trưởng tín dụng. Thời điểm này cũng là lúc nhu cầu tín dụng bắt đầu tăng trưởng trở lại khi lãi suất dần hạ nhiệt”, ông nói.

Thách thức đạt được con số 14 - 15% còn đặt ra ở chỗ doanh nghiệp chiếm phần lớn nguồn vốn tín dụng và có nhu cầu cao nhất là bất động sản nhưng hiện nay, thị trường này đang bị “đóng băng”, tìm con đường gỡ. Bên cạnh đó, là sự suy giảm của FDI năm nay cũng ảnh hưởng không nhỏ.

“Thực tế tại thời điểm tháng 5-6 trong bối cảnh lạm phát không tăng cao, tôi đề xuất Ngân hàng Nhà nước nên có động thái mạnh mẽ hơn về việc giảm lãi suất. Đặc biệt, cơ quan quản lý tiền tệ nên kiểm soát chặt chẽ, thanh tra việc các ngân hàng thương mại còn cộng thêm các chi phí khác ngoài lãi suất như phí bảo hiểm, thu xếp vốn, buộc doanh nghiệp khi đi vay phải chịu mức chi phí tổng cao hơn so với lãi suất quy định của Nhà nước. Như vậy, doanh nghiệp mới sẵn sàng đi vay”, ông Minh đề xuất giải pháp.

Tiếp theo đó, ông Minh gợi ý nên sửa đổi lại Thông tư 16 và điều chỉnh lại hệ số CAR, tức Ngân hàng Nhà nước nên nâng mức rủi ro cao bởi nếu giữ rủi ro ở mức thấp, việc cho vay của các ngân hàng sẽ gặp khó.

Cuối cùng, giải pháp căn cơ nhất vẫn là khơi thông hệ thống thanh khoản của thị trường bất động sản trở lại với việc xúc tiến và đẩy nhanh Nghị quyết 33. Bởi khi thanh khoản tài sản đảm bảo của doanh nghiệp bất động sản trở lại thì ngân hàng thương mại sẽ sẵn sàng cho vay hơn và Ngân hàng Nhà nước cũng sẵn sàng cắt nguồn vốn tín dụng để cho vay.

Còn theo ông Nguyễn Quốc Việt, giải pháp trước mắt vẫn phải tiếp tục hạ lãi suất điều hành trong bối cảnh một số yếu tố vĩ mô quốc tế và trong nước đang khá thuận lợi, bên cạnh việc điều tiết cung tiền nhịp nhàng như thời gian qua.

“Để giải quyết vấn đề nợ xấu có thể ảnh hưởng đến an toàn tín dụng, nên chăng có sự uyển chuyển và phân loại, khoanh vùng các khu vực có rủi ro cao lại để có hướng xử lý riêng biệt”, ông Việt nói.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận