TCM, HND, SRF nên mua hay bán?

Các CTCK khuyến nghị mua TCM nhờ kỳ vọng sức mua của người tiêu dùng sẽ có chuyển biến phục hồi từ cuối năm 2020, mua HND nhờ các tổ máy điện trẻ, suất đầu tư cạnh tranh và hoạt động hiệu quả, bán SRF do xây dựng dân dụng khó khăn.

Mua TCM với giá mục tiêu 22,800 đồng/cp

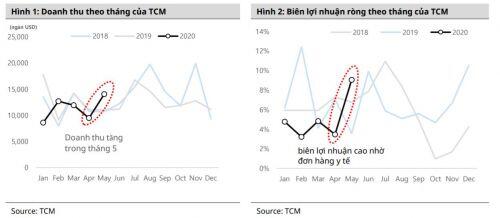

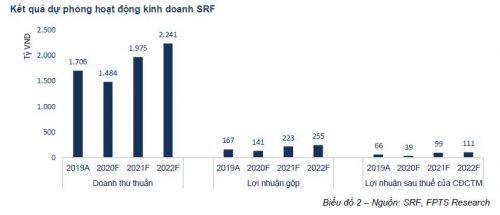

Theo CTCK Mirae Asset, xuất khẩu ngành dệt may gặp nhiều khó khăn trong năm 2020, nguyên nhân đến từ việc phong tỏa diện rộng ở nhiều nước trên thế giới bởi dịch Covid-19, điều này đã tác động tới giá trị xuất khẩu trong tháng 5 đạt 3.5 tỷ USD (giảm 12% so với cùng kỳ) và lũy kế 5 tháng đạt 19 tỷ USD (giảm 12%).

Tuy nhiên trong tháng 5, Mirae Asset thấy sự hồi phục của CTCP Dệt may - Đầu tư - Thương mại Thành Công (HOSE: TCM) có phần vượt trội hơn so với tình hình chung của ngành.

Đơn hàng ở các mặt hàng truyền thống giảm do nhu cầu ở các thị trường xuất khẩu giảm. Trong khi đó, TCM nhận đơn hàng khẩu trang, dụng cụ y tế trong giai đoạn qua. Từ tháng 4/2020, TCM đã sản xuất được vải kháng khuẩn để phục vụ các đơn hàng của TCM cũng như cung ứng cho các doanh nghiệp may gia công khác. Nhóm các đơn hàng này đóng góp khoảng 50% vào tổng doanh thu của TCM, bù đắp 1 phần thiệt hại do thiếu hụt đơn hàng truyền thống.

Nhiều nhà sản xuất trong nước gặp khó khăn trong việc xuất khẩu khẩu trang và các trang phục bảo hộ sang Mỹ bởi các yêu cầu nghiêm ngặt về chất lượng. TCM là doanh nghiệp có kinh nghiệm làm việc với các đối tác ở Mỹ trước đây nên đã tạo điều kiện cho TCM nhận và xuất đơn hàng khẩu trang và dụng cụ y tế.

Mirae Asset dự phóng doanh thu của TCM năm 2020 sẽ giảm 7% so với cùng kỳ.

Theo kỳ vọng của Mirae Asset, sức mua của người tiêu dùng sẽ có chuyển biến phục hồi từ cuối năm 2020. TCM tiếp tục tận dụng lợi thế từ chuỗi giá trị hoàn chỉnh, và TCM sẽ khai thác được cơ hội mới từ hiệp định EVFTA.

Qua đó, Mirae Asset khuyến nghị mua TCM với giá mục tiêu 22,800 đồng/cp.

Mua HND với giá mục tiêu 22,900 đồng/cp

Theo CTCK Rồng Việt (VDSC), CTCP Nhiệt điện Hải Phòng (UPCoM: HND) có nhiều điểm mạnh nội tại nhờ các tổ máy điện trẻ, suất đầu tư cạnh tranh và hoạt động hiệu quả.

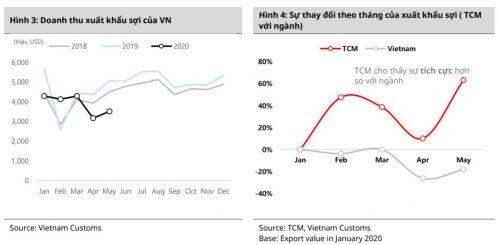

Sản lượng kế hoạch năm 2020 của các nhà máy nhiệt điện trong tam giác kinh tế Hà Nội – Hải Phòng – Quảng Ninh

Đáp ứng khoảng 7% phụ tải miền Bắc và 3.7% tổng tiêu thụ điện cả nước, lợi thế của HND được thể hiện ở biên gộp cao, suất tiêu hao than điều độ so với các nhà máy điện than sử dụng than vùng Đông Bắc Bộ. Thêm vào đó, việc tuân thủ lịch tu sửa và quản lý các chi phí vận hành khác chặt chẽ cũng góp phần tăng tính ổn định trong các chỉ số tài chính của HND.

Trong điều kiện thuỷ văn hiện tại, thế mạnh của HND được phát huy. Công suất huy động và sản lượng hợp đồng đều ở mức cao là động lực tăng trưởng lợi nhuận trong trung hạn. Đặc biệt trong những năm cuối cùng đẩy mạnh khấu hao và trả nợ, tăng công suất hoạt động giúp dòng tiền thu về dồi dào. Nhờ đó, HND trả nợ đúng lịch, giảm chi phí lãi vay cũng như chi phí lỗ tỷ giá trong khi vẫn có lãi cao và tăng tỷ lệ trả cổ tức tiền mặt trên mỗi cổ phiếu.

Bên cạnh đó, biến phí HND ổn định nhờ nhà máy trẻ, cơ chế mua bán điện là bản lề cho biên lợi nhuận. Định phí được kiểm soát nhờ hoạt động sửa chữa lớn, giảm chi phí khấu hao theo lộ trình là động lực tăng trưởng quan trọng cho HND kết hợp với tốc độ trả nợ nhanh giúp sức khỏe tài chính của HND cải thiện rõ rệt trong dài hạn.

Qua đó, VDSC khuyến nghị nhà đầu tư mua HND với giá mục tiêu 22,900 đồng/cp.

Bán SRF với giá mục tiêu 14,400 đồng/cp

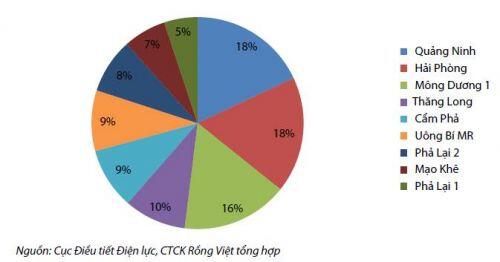

Theo CTCK FPT (FPTS), kế hoạch 2020 của CTCP Kỹ nghệ Lạnh (HOSE: SRF) giảm đáng kể so với thực hiện năm 2019 với 2,000 tỷ đồng giá trị hợp đồng ký mới, 1,500 tỷ đồng doanh thu và 50 tỷ lợi nhuận sau thuế (lần lượt giảm 17%, 12% và 31% so với năm trước), dựa trên cơ sở kinh tế phục hồi trong nửa cuối năm 2020.

FPTS dự phóng SRF sẽ đạt 1,484 tỷ đồng doanh thu và 41 tỷ đồng lợi nhuận sau thuế trong năm 2020, tương ứng hoàn thành 99% và 82% kế hoạch đã đặt ra.

Bên cạnh đó, SRF là nhà thầu phụ hoàn thiện, có sức mạnh mặc cả với khách hàng thấp, do đó sẽ chịu thiệt hại cao trong giai đoạn thị trường xây dựng dân dụng chậm lại bởi dịch Covid-19. Thêm vào đó, dòng tiền kinh doanh của SRF âm từ 2016 do khoản phải thu tăng cao, đồng thời doanh nghiệp phải liên tục ghi nhận dự phòng phải thu khó đòi, thể hiện chất lượng lợi nhuận thấp.

Qua đó, FPTS khuyến nghị bán SRF với giá mục tiêu 14,400 đồng/cp.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận