SSI Research: Rủi ro thị trường trái phiếu doanh nghiệp sẽ gia tăng trong quý 3

Theo Báo cáo thị trường Trái phiếu doanh nghiệp (TPDN) Việt Nam quý 2/2021, SSI Research dự đoán thị trường TPDN tiếp tục sôi động trong quý 3/2021 từ cả phía cung và phía cầu do việc tiếp cận vốn tín dụng vẫn hạn chế và mức lãi suất hấp dẫn của trái phiếu doanh nghiệp vẫn được duy trì.

Tuy vậy, rủi ro thị trường sẽ gia tăng vì hầu hết các doanh nghiệp đều tổn thương do dịch bệnh dai dẳng, nhà đầu tư cần thận trọng hơn.

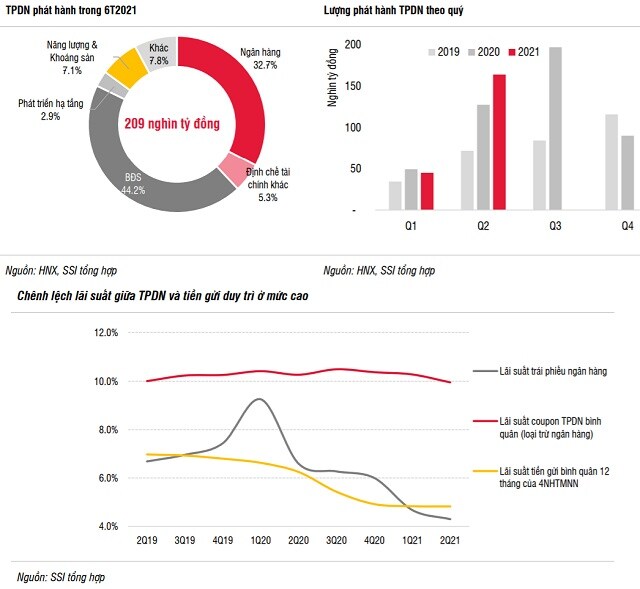

SSI cho biết, thị trường sơ cấp rất sôi động trong quý 2/2021, có 164 ngàn tỷ trái phiếu doanh nghiệp được phát hành, gấp 3.7 lần lượng phát hành quý 1/2021 và tăng gần 29% so với cùng kỳ 2020.

Bên cạnh đó, chênh lệch lãi suất TPDN và lãi suất tiền gửi duy trì ở mức cao là động lực chính giúp thị trường TPDN tăng trưởng mạnh trong quý 2.

Theo SSI, hiện tượng chia nhỏ lô phát hành không còn phổ biến, trái phiếu các doanh nghiệp niêm yết chiếm tỷ trọng cao hơn. Trong 6 tháng đầu năm, có 318 đợt phát hành trái phiếu của 169 doanh nghiệp. Tính bình quân, mỗi đợt phát hành có quy mô 657 tỷ đồng, cao hơn nhiều so với mức 207 tỷ đồng/đợt của năm 2020.

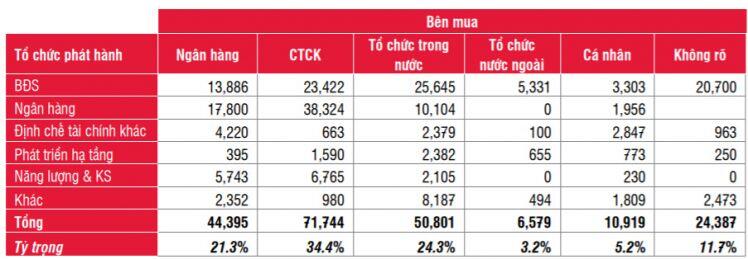

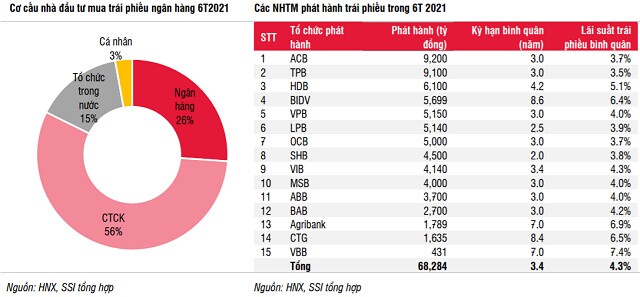

Nhà đầu tư cá nhân giảm mua (chỉ chiếm 5.2%), ngân hàng và CTCK là những nhà đầu tư mua TPDN nhiều nhất (chiếm gần 56% tổng lượng TPDN phát hành nửa đầu năm 2021). Các NHTM là tổ chức phát hành nhiều nhất, chiếm 41% tổng lượng phát hành quý 2/2021 nhưng phần nhiều (83%) là trái phiếu kỳ hạn ngắn (2-3 năm) và các NHTM bán chéo cho nhau.

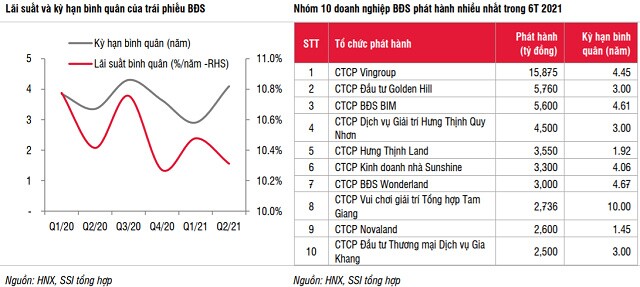

Trái phiếu BĐS có kỳ hạn dài hơn và lãi suất giảm nhẹ trong quý 2/2021. Tính chung nửa đầu 2021, các doanh nghiệp BĐS phát hành 92.3 ngàn tỷ đồng trái phiếu với lãi suất bình quân là 10.36%/năm. Các ngân hàng và CTCK đã mua 37.3 ngàn tỷ đồng trái phiếu bất động sản (chiếm 40.4%).

SSI cho biết, cổ phiếu vẫn được dùng khá nhiều để làm tài sản đảm bảo cho trái phiếu. Loại trừ các trái phiếu ngân hàng và định chế tài chính khác hầu hết là không có tài sản đảm bảo, các TPDN còn lại được phát hành trong nửa đầu năm 2021 có 18.6% được bảo đảm bằng BĐS; 11% được đảm bảo bằng tài sản; 33% được đảm bảo bằng một phần tài sản/bất động sản và một phần là cổ phiếu; 9.3% được đảm bảo hoàn toàn bằng cổ phiếu và 28% là không có tài sản đảm bảo. Có 29 ngàn tỷ đồng trái phiếu BĐS được đảm bảo hoàn toàn bằng cổ phiếu hoặc không có tài sản đảm bảo. Nếu tính cả các trái phiếu BĐS được đảm bảo một phần bằng cổ phiếu, con số này là gần 60 ngàn tỷ đồng, chiếm 64% tổng lượng trái phiếu BĐS phát hành 6 tháng đầu năm 2021.

Rủi ro thị trường trái phiếu doanh nghiệp sẽ gia tăng trong quý 3

SSI dự báo nhu cầu đầu tư TPDN vẫn cao. Từ đầu năm đến nay, tín dụng luôn tăng trưởng cao hơn huy động khiến chênh lệch tiền gửi – tín dụng của toàn hệ thống thu hẹp đáng kể. Tuy nhiên, thanh khoản các NHTM vẫn khá dồi dào và NHNN vẫn duy trì chính sách tiền tệ nới lỏng để hỗ trợ nền kinh tế đang bị ảnh hưởng bởi đợt dịch Covid-19 lần 4. Lãi suất tiền gửi có thể vẫn giữ ở mức thấp và chỉ tăng nhẹ vào cuối năm 2021, lợi tức từ TPDN vẫn hấp dẫn so với kênh đầu tư tiền gửi. Trong quý 2/2021, tài sản ròng của hầu hết các quỹ đầu tư trái phiếu giảm nhẹ, ghi nhận quý giảm đầu tiên sau nhiều quý tăng trưởng liên tục trước đó. SSI nhận thấy có hiện tượng các nhà đầu tư giảm nắm giữ trái phiếu để chuyển sang đầu tư cổ phiếu. Tuy nhiên, thị trường chứng khoán dự báo sẽ kém thuận lợi hơn so với nửa đầu năm 2021, các nhà đầu tư sẽ quay trở lại kênh đầu tư lãi suất cố định để trú ẩn nên nhu cầu đầu tư TPDN sẽ vẫn ở mức cao.

Bên cạnh đó, lãi suất TPDN dự báo khó giảm khi gần đây, NHNN đã nới hạn mức tăng trưởng tín dụng năm 2021 cho các ngân hàng thêm 2-6% tùy vào chất lượng tín dụng và các chỉ số an toàn vốn của từng ngân hàng. Nhìn chung, hạn mức tín dụng mới vẫn thấp hơn đề xuất của các NHTM và thấp hơn cùng kỳ 2020. Nhu cầu huy động vốn vay qua phát hành TPDN vẫn cao. Cùng với đó, hàng loạt ngân hàng công bố các gói giảm lãi suất từ 0.5-1.5% cho khách hàng theo lời kêu gọi của NHNN. Tuy vậy, việc tiếp cận vốn tín dụng giá rẻ của các NHTM không hề đơn giản đối với các doanh nghiệp không nằm trong các nhóm ngành được ưu tiên hoặc bị hạn chế về tài sản đảm bảo như các doanh nghiệp bất động sản. Lãi suất phát hành bình quân sẽ vẫn dao động quanh mức 10%/năm.

Tuy nhiên, SSI dự báo rủi ro với TPDN đang tăng lên. Môi trường lãi suất thấp giúp dòng tiền đầu tư cũng tìm đến kênh BĐS nhiều hơn và các doanh nghiệp BĐS tăng mạnh huy động vốn trái phiếu để triển khai các dự án, là nhóm phát hành nhiều nhất từ 2019 đến nay. Tuy nhiên, dịch bệnh dai dẳng đang khiến cho môi trường kinh doanh của nhóm này bớt thuận lợi. Cụ thể, thanh khoản của thị trường BĐS có xu hướng giảm cho thấy sức hấp thụ đang suy yếu dần; các hoạt động triển khai dự án, sự kiện mở bán bị gián đoạn do dịch bệnh; hoạt động đầu tư công các dự án cơ sở hạ tầng đang chậm hơn dự kiến. Các yếu tố này làm tăng chi phí vốn do ứ đọng, ảnh hưởng đến kế hoạch dòng tiền trả nợ gốc lãi trái phiếu của doanh nghiệp.

Bên cạnh đó, các trái phiếu năng lượng cũng đang chịu rủi ro khá lớn từ chính sách. Quy hoạch điện VIII đã được Bộ Công thương triển khai xây dựng từ 2019 với định hướng đẩy mạnh năng lượng tái tạo và thu hút đầu tư bằng giá điện. Đây cũng là nguyên nhân chính khiến các trái phiếu tài trợ các dự án điện mặt trời, điện gió tăng mạnh trong giai đoạn vừa qua. Tổng số trái phiếu năng lượng phát hành từ 2019 đến 30/06/2021 là khoảng 65 ngàn tỷ đồng. Tuy vậy, cho đến nay dự thảo Quy hoạch điện VIII vẫn đang trong quá trình thẩm định và chưa rõ sẽ sửa đổi theo hướng nào. Các doanh nghiệp năng lượng đặc biệt là năng lượng mặt trời vẫn đang sản xuất cầm chừng vì sức cầu hạn chế và chờ đợi cơ chế giá mới.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận