Sau nhiều thất bại, tôi nhận ra phân tích cơ bản DN mới là “kim chỉ nam” giúp thành công trong đầu tư chứng khoán

Ai từng tham gia thị trường chứng khoán giai đoạn 2020 – 2021 như tôi chắc vẫn nhớ, thời điểm đó hầu như cổ phiếu nào cũng tăng giá.

Nhưng ngay cả trong giai đoạn uptrend của thị trường, việc mua đúng cổ phiếu, mua đúng thời điểm nhưng hiệu suất tài khoản của tôi vẫn không quá tốt, thua xa Index cũng như những người bạn cùng đầu tư khi đó vì thói quen "nghiện bảng điện".

Thời điểm đó, dù là nhà đầu tư "F0" nhưng tôi không lựa chọn "bừa" cổ phiếu mà chỉ nhắm đến một số ngành, cổ phiếu có thanh khoản cao và được nhiều người khuyến nghị. Tôi đã chọn cổ phiếu ngành thép, ngân hàng, bất động sản, bộ ba "BANK – CHỨNG – THÉP" khuynh đảo thị trường thời điểm này.

Tuy nhiên trên thực tế, hành trình đầu tư không hề dễ dàng như tưởng tượng. Dù mua được cổ phiếu rất tốt và có lãi (thậm chí sau này còn bứt phá bằng lần) nhưng khi nhìn thấy danh mục bạn bè có nhiều mã tăng nhanh hơn khiến tôi sốt ruột và cơ cấu sang cổ phiếu đó. Nhưng thật đáng buồn, khi cơ cấu xong thì cổ phiếu mới này lại bước vào pha điều chỉnh, trong khi cổ phiếu cũ của tôi vẫn lầm lũi bứt phá.

Lần khác, tôi chốt lời khi thấy đủ mục tiêu nhưng rồi không biết làm gì với số tiền lãi và gốc đó. Tôi sốt ruột "bắt đáy" cổ phiếu khác đang điều chỉnh với hy vọng ăn cả gốc lẫn ngọn, nhưng không ngờ lại "bắt phải dao rơi" cổ phiếu tiếp tục giảm và khiến tôi mất đi tương đối số lãi đã kiếm trước đó.

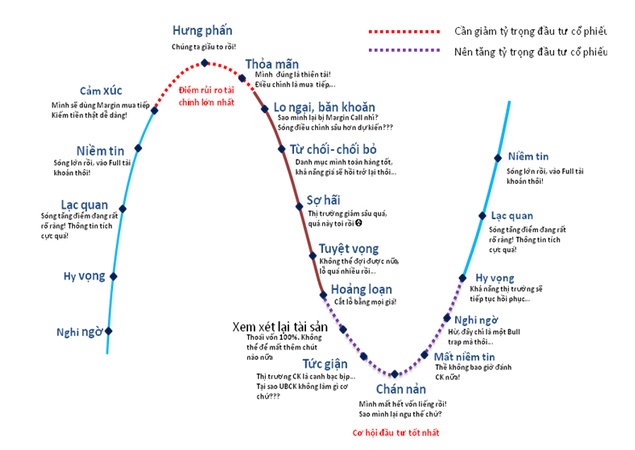

Xu hướng "mua đỉnh, bán đáy" của không ít nhà đầu tư trên thị trường chứng khoán

Sau lần "bắt dao rơi" đáng sợ đó, tôi đọc được một phương pháp đầu tư là mua cổ phiếu đang có nền tích lũy chặt và giải ngân dần với tỷ lệ khoảng 20 – 25%, sau khi có điểm "break" sẽ giải ngân mạnh, không margin và chốt lãi khi đạt mục tiêu. Lý thuyết là vậy, nhưng trên thực tế sau khi mua test tỷ lệ 20-25% ban đầu, cổ phiếu tôi lựa chọn đã tăng trần sau đó ít phiên, tôi đã cảm thấy hối tiếc vì đã không tất tay ngay từ đầu. Với tâm lý FOMO đó, tôi không chỉ mua hết số tiền đang có, mà còn sử dụng margin để "gấp thếp" vì nghĩ rằng cổ phiếu tăng mạnh sẽ thừa tiền trả lãi vay.

Tôi không còn nhớ quy tắc ban đầu mình đặt ra, không chốt lãi mà tiếp tục sử dụng margin, số tiền tôi gia tăng mua cổ phiếu nhiều lên. Thật không may, sau vài phiên tăng bốc, cổ phiếu đã quay đầu giảm. Tôi nghĩ chuyện điều chỉnh nhẹ trong một trend tăng là bình thường và tiếp tục nắm giữ. Nhưng rồi cổ phiếu giảm hơn 10% từ đỉnh khiến tôi dần mất đáng kể số lãi và gặp phải tình trạng phân vân không biết nên bán hay giữ tiếp. Chuyện tồi tệ chưa dừng lại, cổ phiếu giảm sâu tiếp, và chuyện gì đến cũng đến, tôi đã bị "call margin", công ty chứng khoán bán giải chấp. Tôi đang từ vị thế có lãi, bỗng đảo chiều thua lỗ vì không kiểm soát được tâm lý tham lam khi dùng đòn bẩy.

Tôi loay hoay không biết mình phải làm gì để kiếm tiền trên thị trường chứng khoán. Những nguyên tắc về kỹ thuật, kỷ luật nghe thì khá dễ, nhưng khi áp dụng vào thực tế không đơn giản chút nào. Dù tổng kết chung vẫn có lãi kể từ khi bắt đầu, nhưng số lãi đó cũng không quá lớn, không bằng gửi tiết kiệm, trong khi tôi lại mất quá nhiều thời gian, công sức cho việc nhìn bảng giá, trading hàng ngày, ảnh hưởng ít nhiều tới công việc đang làm.

Trong một lần đọc báo, tôi thấy một CEO Công ty chứng khoán có nói rằng đa số việc kiếm tiền từ lướt sóng chứng khoán lần này thì lần sau cũng sẽ trả lại. Xác suất chiến thắng cho phong cách đầu tư lướt sóng trong thời gian dài không tới 1%.

Tôi nhận ra, trước giờ mình đang trading quá nhiều và thực sự không hiệu quả. Quả thực, dù cho danh mục chứng khoán tăng, nhưng năng lực, kiến thức, kinh nghiệm của tôi trong lĩnh vực này không tăng thì sớm muộn sẽ mất, có chăng việc có lãi vẫn chỉ là may mắn mà thôi. Có lẽ, phải đầu tư một cách nghiêm túc, tìm hiểu sâu về yếu tố cơ bản của doanh nghiệp mới là "kim chỉ nam" giúp thành công trong đầu tư chứng khoán, thay vì tìm công thức "trading" đầy cảm tính.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường