Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Rút "bệ đỡ" nợ xấu!

Đến cuối năm nay, Thông tư 02/2023/TT-NHNN sẽ hết hiệu lực, trong khi bức tranh nợ xấu của ngành ngân hàng trong quý III/2024 đang tiềm ẩn nhiều thách thức.

Nợ xấu tiếp tục tăng

Thông tư 02/2023/TT-NHNN, có hiệu lực từ ngày 24/4/2023, quy định về việc các tổ chức tín dụng cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn trong hoạt động sản xuất - kinh doanh và khách hàng gặp khó khăn trong trả nợ vay phục vụ nhu cầu đời sống, tiêu dùng.

Sau hơn một năm triển khai, vào tháng 6/2024, Ngân hàng Nhà nước đã ban hành Thông tư 06/2024/TT-NHNN cho phép kéo dài chính sách này đến hết ngày 31/12/2024. Và nay, khi chỉ còn hơn một tháng nữa là Thông tư 02 hết hiệu lực, câu chuyện liệu có nên tiếp tục gia hạn Thông tư hay không một lần nữa được đưa ra thảo luận.

Còn nhớ, thời điểm giữa năm 2024, việc kéo dài hiệu lực Thông tư 02 là nguyện vọng của hầu hết các ngân hàng thương mại cũng như đạt được sự đồng thuận của các chuyên gia trong ngành bởi hoạt động sản xuất - kinh doanh của các doanh nghiệp trong nước vẫn phục hồi chậm chạp, nhu cầu vay vốn rất yếu, tăng trưởng tín dụng chỉ đạt 2,4% tại thời điểm cuối tháng 5/2024 (so với cuối năm 2023).

Do đó, việc chấm dứt chính sách tái cơ cấu các khoản vay vào ngày 30/6/2024 sẽ tạo áp lực trả nợ rất lớn cho doanh nghiệp, khách hàng của ngân hàng, cũng như gia tăng áp lực trích lập dự phòng cho các ngân hàng.

Thông tư 02 được gia hạn đã tạo điều kiện cho doanh nghiệp trong việc trả nợ, còn ngân hàng tránh được nguy cơ chi phí trích lập dự phòng tăng cao, cũng như có thêm thời gian để xử lý các khoản nợ xấu. Điều này đồng nghĩa với việc bức tranh nợ xấu thực chất của các ngân hàng có thể sẽ xấu hơn so với ghi nhận trên báo cáo tài chính.

Dẫu vậy, báo cáo tài chính của các nhà băng lại cho thấy chất lượng tài sản đều suy giảm liên tục trong 4 quý vừa qua. Số liệu của Ngân hàng Nhà nước cho thấy, đến cuối tháng 9/2024, tỷ lệ nợ xấu nội bảng của các ngân hàng ở mức 4,6%, tương đương mức cuối năm 2023 nhưng tăng hơn gấp đôi so với mức 2% của năm 2022.

Đối với 28 ngân hàng đang niêm yết, nếu loại trừ Ngân hàng TMCP Quốc dân (NCB), tỷ lệ nợ xấu trung bình đang tăng dần, từ con số 2,2% cuối năm 2023 lên 2,4% vào cuối quý II/2024 và lên mức 2,56% vào cuối quý III/2024.

Một số ngân hàng có tỷ lệ nợ xấu tăng vọt có thể kể đến như Ngân hàng Bản Việt (BVB), với tỷ lệ nợ xấu tăng từ mức 3,3% vào cuối năm ngoái lên 3,8% vào cuối quý II/2024 và lên mức 4,7% vào cuối quý III/2024. Tỷ lệ nợ xấu của VIB vào cuối quý III/2024 ở mức 3,9%, tăng 0,8% so với mức 3,1% vào cuối năm 2023.

Toàn cảnh nợ xấu các ngân hàng niêm yết.

Còn tại OCB, tỷ lệ nợ xấu ghi nhận mức 4,1% vào cuối quý III/2024, tăng mạnh so với mức 3,12% vào cuối quý trước đó và 2,65% ở thời điểm cuối năm 2023. Vietbank (VBB) cũng ghi nhận tỷ lệ nợ xấu tăng, đạt mức 3,3% vào cuối quý III/2024, trong khi cuối năm 2023 chỉ có 2,6%.

Ở nhóm ngân hàng có quy mô lớn, MBB và BIDV là 2 ngân hàng ghi nhận tỷ lệ nợ xấu tăng mạnh nhất, lần lượt là 0,6% và 0,5% so với thời điểm cuối năm 2023.

Ông Lê Hoài Ân, CFA, Founder IFSS, chuyên gia đào tạo và tư vấn hoạt động ngân hàng lưu ý về mức tăng cao của tỷ lệ nợ xấu trong một quý tại MBB, khi tăng lên mức 2,23% vào cuối quý III/2024 (từ mức 1,63% vào cuối quý trước đó), tương đương quy mô nợ xấu là 15.685 tỷ đồng, tăng khoảng 50% so với quý trước và so với cùng kỳ.

Đặc biệt, trong quý trước đó, MBB đã có sự cải thiện về tỷ lệ nợ xấu, khi đưa nợ xấu từ cuối quý I/2024 ở mức 2,5% về mức 1,6%.

“Những biến động mạnh trong tỷ lệ nợ xấu của MBB gần đây phản ánh sự khó khăn kiểm soát nợ xấu chéo liên quan đến vấn đề nhảy nhóm nợ. Song, vấn đề của MBB cũng cho thấy một rủi ro khác khi việc đẩy mạnh cho vay doanh nghiệp đã làm tăng tính tập trung của các khoản nợ, từ đó, các biến động về nợ xấu trở nên mạnh hơn, có tính lan tỏa hơn”, ông Ân nhấn mạnh.

Nỗi lo khi “bệ đỡ” rút đi

Khi Thông tư 02 hết hiệu lực vào cuối năm, tỷ lệ nợ xấu có thể sẽ tăng đột biến do các khoản nợ nhảy nhóm sẽ xuất hiện trên báo cáo tài chính của các ngân hàng.

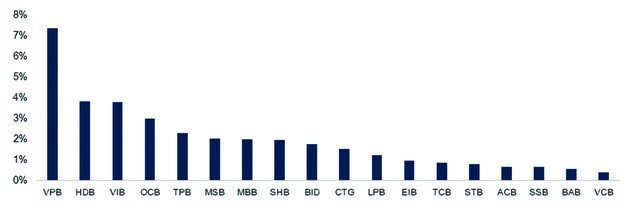

Đáng lưu ý là các ngân hàng có tỷ lệ nợ nhóm 2 (hay còn gọi là nợ cần chú ý, bao gồm các khoản nợ bị chậm trả từ 10 - 90 ngày hoặc các khoản nợ đã được cơ cấu lại thời hạn trả nợ lần đầu) khá cao như VPB, HDB, VIB…

Các ngân hàng đang ráo riết thực hiện các biện pháp nhằm kiểm soát nợ xấu và tăng cường trích lập dự phòng là một trong số đó. Có đến 23 trong số 28 ngân hàng niêm yết phải hy sinh lợi nhuận để tăng trích lập dự phòng trong 9 tháng đầu năm 2024, thậm chí tăng bằng lần. Tuy nhiên, trích lập là chưa đủ, nếu như bộ đệm dự phòng của các ngân hàng vốn đã quá mỏng.

Tỷ lệ bao phủ nợ xấu (LLR) - một trong những chỉ số quan trọng đánh giá chất lượng tài sản, là bộ đệm quan trọng nhằm cân đo khả năng chống chịu của ngân hàng trước rủi ro tín dụng.

Tại thời điểm cuối quý III/2024, tỷ lệ này của các ngân hàng niêm yết giảm xuống mức 72%, từ mức 74% vào cuối quý II/2024 và 87% vào cuối năm 2023. Đáng chú ý, tỷ lệ LLR của một vài ngân hàng đã rơi xuống mức dưới 50%, đây là các con số đáng lo ngại.

Tỷ lệ nợ nhóm 2/dư nợ cuối quý III/2024 của các ngân hàng niêm yết

Đơn cử như BVB, mặc dù chi phí trích lập dự phòng trong 9 tháng đầu năm tăng gấp 3 lần so với cùng kỳ, song tỷ lệ LLR của Ngân hàng giảm xuống chỉ còn xấp xỉ 33%, từ mức 42% vào cuối năm 2023. Hay VBB, dù trong quý III vừa qua đã trích lập dự phòng tăng gấp 4 lần so với cùng kỳ năm ngoái, song bộ đệm dự phòng chỉ đi ngang ở mức 38% trên tổng nợ xấu.

Ở nhóm ngân hàng có quy mô vừa, VIB có vẻ đi ngược xu hướng khi chỉ trích lập dự phòng tương đương cùng kỳ năm ngoái, trong khi quy mô nợ xấu tăng, điều này làm LLR của Ngân hàng giảm xuống còn 47% vào cuối quý III/2024, từ mức 50% cuối năm 2024.

Rõ ràng, đây là những tín hiệu cảnh báo khi Thông tư 02/2023/TT-NHNN không còn hiệu lực. Nhiều ngân hàng có thể sẽ phải đối mặt với những rủi ro tài chính đáng kể nếu không có biện pháp kiểm soát và xử lý nợ xấu mạnh mẽ hơn.

Câu hỏi được đặt ra là, liệu có nên tiếp tục gia hạn Thông tư 02? Đây cũng là một vấn đề đang có nhiều ý kiến trái chiều. Một luồng ý kiến cho rằng, việc gia hạn Thông tư 02 sẽ có lợi trước mắt cho người đi vay và cả ngân hàng, đặc biệt là trong bối cảnh thị trường bất động sản vẫn chưa phục hồi tích cực, cầu tiêu dùng nội địa vẫn khá yếu.

Nhưng cũng có luồng quan điểm cho rằng, nếu tiếp tục kéo dài chính sách này thì số liệu nợ xấu sẽ luôn không rõ ràng, không mang tính chất xếp loại ngân hàng, cũng như làm suy giảm niềm tin của các nhà đầu tư vào các ngân hàng đang niêm yết.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường