Rắc rối tiếp tục “gõ cửa” ngân hàng Đức Deutsche Bank

Thay vì về nhà, CEO của Deutsche Bank đã chọn ở lại trụ sở nhà băng ở Frankfurt để phòng khi có bất kỳ sự cố nào xảy ra với ngân hàng thương mại lớn nhất nước Đức.

Là ngân hàng thương mại lớn nhất của Đức, Deutsche Bank có tổng tài sản khoảng 1.337 tỷ Euro (1.448 tỷ USD) và nắm giữ 621 tỷ Euro (671 tỷ USD) tiền gửi khách hàng, tính đến cuối năm 2022.

Sử dụng gần 85.000 nhân viên trên 58 quốc gia, Deutsche Bank là một trong 30 ngân hàng quan trọng có hệ thống toàn cầu mà các cơ quan quản lý giám sát chặt chẽ hơn, nhằm bảo vệ sự ổn định tài chính.

Giống như JPMorgan hay Citigroup, Deutsche Bank là một ngân hàng đa năng hoạt động trong nhiều lĩnh vực, từ cho vay hộ gia đình và doanh nghiệp, đến tư vấn về sáp nhập doanh nghiệp và giao dịch chứng khoán cho các nhà đầu tư lớn.

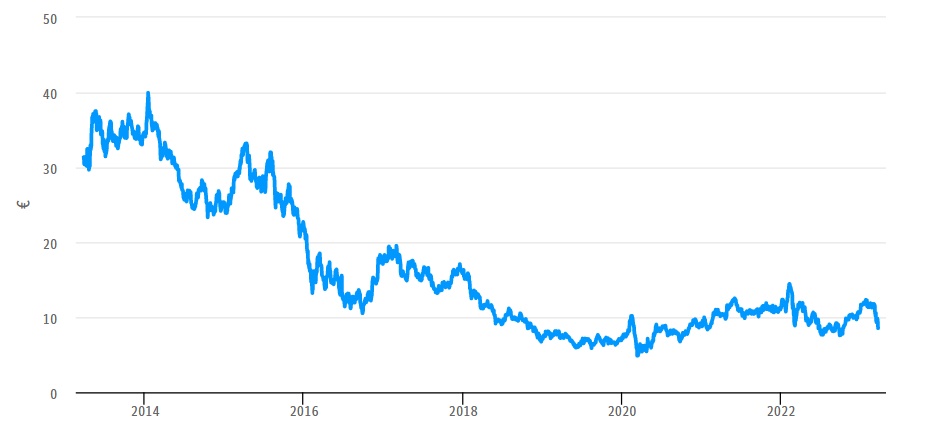

Dù từng là gã khổng lồ trong ngành ngân hàng sánh ngang với những “ông lớn” trên Phố Wall, nhưng Deutsche Bank chưa bao giờ thực sự hồi phục sau cuộc khủng hoảng tài chính năm 2008.

“Quả ngọt” tái cấu trúc

Năm 2018, Deutsche Bank có CEO mới là ông Christian Sewing. Khi bắt đầu nắm quyền điều hành ngân hàng vào tháng 4/2018, ông Sewing đưa ra một lời hứa rất đơn giản: Làm cho ngân hàng thương mại lớn nhất nước Đức trở nên vững chắc hơn.

Trong bối cảnh Deutsche Bank phải đối mặt với những khoản tiền phạt nặng nề, hoạt động trì trệ, chi phí tái cấu trúc tốn kém và sự cạnh tranh từ các đối thủ nhanh nhẹn hơn của Mỹ, sau 4 tháng nhận nhiệm, vị CEO mới đã mạnh tay thực hiện tái cơ cấu.

Theo đó, Deutsche Bank đã cắt giảm khoảng 20% nhân sự toàn cầu của mình chỉ trong một ngày vào năm 2018, đóng cửa phần lớn bộ phận ngân hàng đầu tư – bao gồm cả giao dịch cổ phiếu, và thành lập một “bad bank” (ngân hàng thu nợ xấu) với 74 tỷ Euro tài sản rủi ro.

“Chúng tôi sẽ xây dựng lại Deutsche Bank một cách cơ bản, từ đó mở ra một kỷ nguyên mới cho ngân hàng”, ông Sewing cho biết vào thời điểm đó.

Sau nhiều năm tái cơ cấu đau đớn, dưới sự dẫn dắt của ông Sewing, một người có kiến thức chuyên sâu về kiểm toán, kiểm soát rủi ro và ngân hàng bán lẻ, cuối cùng Deutsche Bank dường như đã có thể thu “quả ngọt”.

Sau 5 năm thua lỗ liên tiếp từ 2015 đến 2019, Deutsche Bank đã có lãi trở lại từ năm 2020. Năm 2022, ngân hàng Đức thu lãi ròng 5,7 tỷ Euro (6,2 tỷ USD) – kết quả tốt nhất trong 15 năm (kể từ năm 2007).

Nhà băng này đạt tỉ suất lợi nhuận ròng trên vốn chủ sở hữu (ROTE), thước đo chính về khả năng sinh lời, là 9,4%, và cũng đã xây dựng được bộ đệm vốn khổng lồ, với tỉ lệ vốn cổ phần cấp 1 (CET1) ở mức 13,4%.

Ngoài ra, tỉ lệ dự trữ thanh khoản (LCR) và tỉ lệ quỹ bình ổn ròng (NSFR) của Deutsche Bank lần lượt là 142% và 119%.

Những số liệu này cho thấy sẽ không có bất kỳ lo ngại nào về khả năng thanh toán hoặc vị thế thanh khoản của ngân hàng Đức.

Các nhà đầu tư đang lo lắng về sức khỏe của ngành ngân hàng sau sự sụp đổ đột ngột của Silicon Valley Bank (SVB), Silvergate và Signature Bank ở Mỹ, và việc Credit Suisse của Thụy Sĩ bị đối thủ trong nước thâu tóm.

Trong bối cảnh đó, tổ chức cho vay hàng đầu của Đức trở thành “điểm nóng” mới nhất trong cuộc khủng hoảng ngân hàng ở châu Âu sau khi chỉ số CDS (một thước đo về rủi ro vỡ nợ) tăng đột biến, trong khi giá cổ phiếu của nhà băng này có lúc giảm tới 14% hôm 24/3.

Các nhà phân tích vẫn đang tìm cách giải thích lý do cho sự tháo chạy đột ngột của các nhà đầu tư.

“Rõ ràng, Deutsche Bank phải là Credit Suisse tiếp theo”, các nhà phân tích tại Autonomous Research khẳng định, đồng thời lập luận rằng ngân hàng Đức có lợi nhuận ổn định, có tỉ lệ vốn cao nhất kể từ cuối những năm 1990, và có rủi ro lãi suất thấp hơn so với một số ngân hàng khu vực của Mỹ.

Nhà phân tích Andrew Coombs tại Citigroup cho biết, những lo ngại về danh mục bất động sản thương mại của Deutsche Bank và cuộc điều tra của Bộ Tư pháp Mỹ đối với các ngân hàng bị tình nghi giúp Nga né các lệnh trừng phạt dường như không đủ để giải thích cho việc cổ phiếu của nhà băng Đức bị các nhà đầu tư bán tháo ồ ạt.

Thay vào đó, ông Coombs đổ lỗi cho tâm lý thị trường, và trường hợp của Credit Suisse đã làm nổi bật mức độ dễ bị tổn thương của các ngân hàng đối với sự thay đổi niềm tin đột ngột.

Các quan chức Đức hôm 24/3 đã nhanh chóng bác bỏ những so sánh giữa Deutsche Bank và Credit Suisse. Khi được hỏi liệu ngân hàng Đức có phải là Credit Suisse tiếp theo hay không, Thủ tướng Olaf Scholz cho biết: “Deutsche Bank đã cơ bản hiện đại hóa và tổ chức lại hoạt động kinh doanh của mình, và là một ngân hàng rất có lãi. Không có lý do gì để nghi ngờ về tương lai của nó”.

Rắc rối nối tiếp rắc rối

Tuy nhiên, trong bối cảnh thị trường tài chính vẫn tiếp tục rung lắc bởi tình trạng hỗn loạn dai dẳng kể từ sự sụp đổ của SVB và việc Credit Suisse bị sáp nhập, Deutsche Bank trở thành ngân hàng tiếp theo bị gọi tên một phần vì hàng loạt vụ bê bối của nhà băng này trong những năm gần đây.

Trong thập kỷ qua, ngân hàng Đức đã buộc phải trả hàng tỷ USD tiền phạt vì các cáo buộc rửa tiền, nhầm lẫn trong việc bán trái phiếu, thao túng lãi suất, gian lận thế chấp và vi phạm lệnh các trừng phạt, với việc trụ sở của nhà băng ở Frankfurt đã bị lục soát 2 lần trong 5 năm qua.

Deutsche Bank đã trả 630 triệu USD cho các cơ quan quản lý của Vương quốc Anh và Mỹ vào năm 2017 vì “vô tình” chuyển khoảng 10 tỷ USD tiền mặt ra khỏi Nga từ năm 2012 đến 2015, sau khi nhân viên ngân hàng bỏ lỡ nhiều dấu hiệu cảnh báo về “mirror trading” (mô phỏng các giao dịch của một nhà giao dịch thành công).

Năm 2020, Deutsche Bank cũng đã đồng ý trả cho các nhà quản lý của Mỹ 150 triệu USD tiền phạt vì “những thất bại” trong việc ngăn chặn các giao dịch đáng ngờ của nhà tài chính tai tiếng quá cố Jeffrey Epstein, và vì giao dịch với Danske Bank – ngân hàng Đan Mạch có liên quan đến một trong những vụ bê bối rửa tiền lớn nhất từ trước đến nay.

Giống như nhiều tổ chức khác của Đức, Deutsche Bank cũng phải hứng chịu hậu quả khi bộ phận quản lý tài sản của họ bị lỗ 600 triệu Euro khi vướng vào vụ bê bối tài chính trị giá hàng tỷ USD của gã khổng lồ thanh toán Wirecard vào năm 2020.

Và năm 2022, ngân hàng Đức đã chi 26 triệu USD để giải quyết một vụ kiện tập thể do các nhà đầu tư Mỹ đưa ra.

Vào cuối tuần qua, khi rắc rối tiếp tục “gõ cửa” Deutsche Bank, ông Sewing đã chọn không trở về nhà ở Osnabrueck, thành phố nông thôn phía Tây Bắc nước Đức. Thay vào đó, vị CEO 52 tuổi đã ở lại trụ sở của Deutsche Bank ở Frankfurt, cách nhà 475 dặm (764 km), để phòng khi có bất kỳ sự cố nào xảy ra với nhà băng lớn nhất của đất nước.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận