Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

PTKT: Ứng dụng mô hình Nến Nhật khi giao dịch Chứng khoán, Forex, Vàng, Tiền điện tử, v.v... (Phần 1)

Cách tốt nhất giúp nhà giao dịch có thể ứng dụng sự hữu ích của mô hình nến Nhật khi giao dịch là thực hiện các giao dịch dựa trên những tín hiệu mà mô hình này mang lại.

Khi sử dụng các mô hình nến Nhật, các nhà đầu tư phải luôn ghi nhớ rằng mô hình này chỉ thế hiện các mức giá trong khoảng thời gian nhất định và chỉ áp dụng để dự đoán các xu hướng nhanh, ngắn hạn theo từng khung thời gian nhất định.

Để tránh các rủi ro có thể xảy ra, các chuyên gia khuyên rằng mô hình nến Nhật nên được áp dụng chung với các công cụ phân tích tài chính khác, đặc biệt là việc kết hợp với phân tích cơ bản và những thông tin tác động đến giá để có thể xác định được xu hướng lớn trong các quyết định đặt lệnh giao dịch.

Trước khi giao dịch bất kỳ sản phẩm chứng khoán hay sản phẩm tài chính nào, hãy đọc kỹ biểu đồ xu hướng giá bao gồm biểu đồ nến nhật để nâng cao khả năng kiếm lợi của bạn và hạn chế tổn thất.

Lưu ý: phương pháp đặt lệnh này chỉ áp dụng với những sản phẩm tài chính được phép giao dịch hai chiều hoặc giao dịch T0 như chứng khoán phái sinh, giao dịch vàng online, hàng hóa phái sinh, forex... do thị trường chứng khoán Việt Nam hiện mới áp dụng giao dịch một chiều mua và cổ phiếu mua xong phải sau 3 ngày mới bán được nên các lệnh dừng lỗ, cắt lỗ không thể áp dụng trong phiên.

Xác định xu hướng giá qua 16 mô hình nến đảo chiều và cơ bản

Các mô hình nến Nhật được sử dụng để dự đoán hướng di chuyển của giá trong tương lai. Thông thường, có 16 mẫu nến Nhật phổ biến nhất và nhà đầu tư có thể sử dụng chúng để xác định cơ hội giao dịch. 16 mẫu mô hình nến Nhật được chia thành 3 nhóm chính như sau:

֎ 6 MÔ HÌNH NẾN NHẬT ĐẢO CHIỀU THEO HƯỚNG TĂNG GIÁ

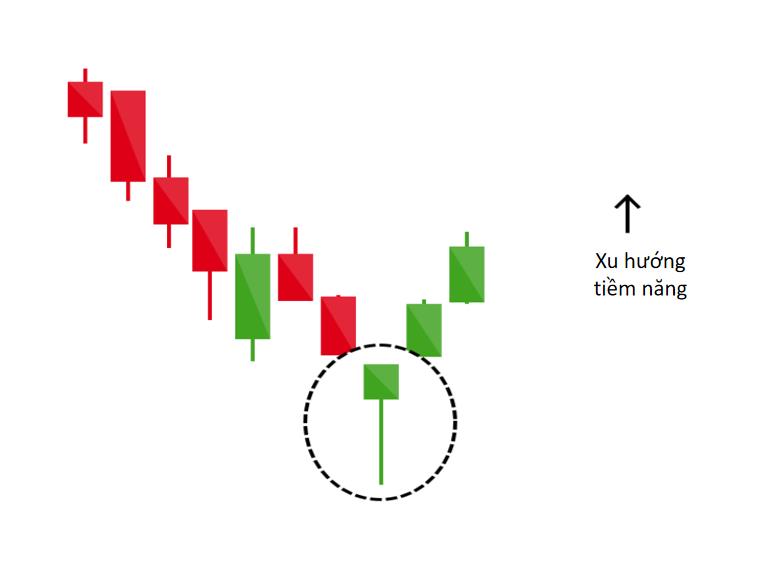

Mô hình Cây búa (Hammer):

Mô hình Cây búa được tạo ra khi giá mở, giá cao, và giá đóng gần bằng nhau. Ngoài ra, phần bóng nến dưới dài gấp đôi so với phần thân nến. Khi mức giá cao và giá đóng bằng nhau, một cây nến Hammer tăng giá được hình thành mạnh mẽ bởi vì thị trường có thể đẩy giá cao hơn giá mở cửa.

Ngược lại, khi giá mở và giá cao bằng nhau, mô hình Hammer được coi là ít tăng, không thể quay trở lại mức giá mở cửa.

Bóng nến dưới dài hơn ngụ ý rằng thị trường đã thử nghiệm để tìm vùng hỗ trợ và khi tìm thấy khu vực hỗ trợ, giá bắt đầu được đẩy cao hơn, gần mức giá mở cửa. Do đó, xu hướng giảm giá đã bị từ chối.

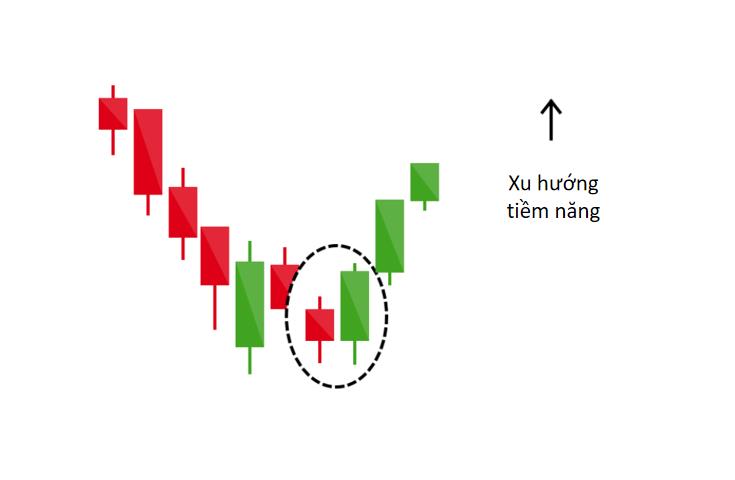

★ Mô hình Búa ngược (Inverted Hammer)

Sự hình thành nến Inverted Hammer xảy ra chủ yếu ở điểm dưới cùng của xu hướng giảm và có thể đóng vai trò như một cảnh báo về một sự đảo ngược giá.

Mô hình Búa ngược được tạo ra khi giá mở, giá thấp, và giá đóng gần bằng nhau. Ngoài ra, nó có một bóng nến trên dài ít nhất gấp đôi chiều dài của thân nến.

Khi mức giá thấp và giá mở là như nhau, nến Búa ngược tăng giá được hình thành và nó được coi là dấu hiệu tăng mạnh hơn so với khi giá thấp và giá đóng bằng nhau.

Sau một xu hướng giảm dài, sự hình thành của Inverted Hammer nghĩa là thị trường tăng vì giá đang do dự di chuyển xuống dưới bằng cách tăng đáng kể trong ngày.

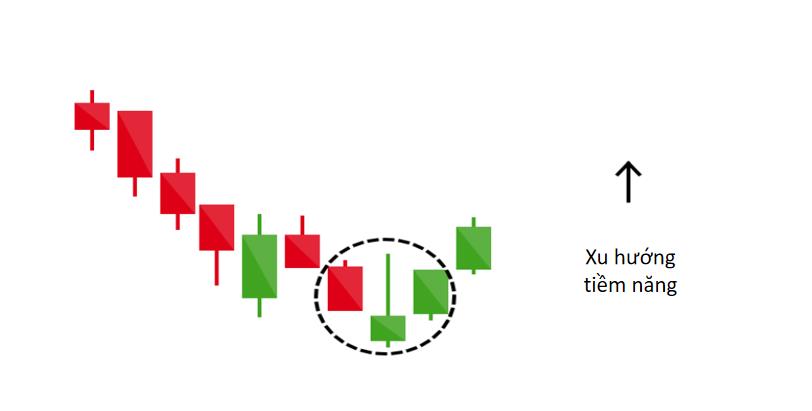

Mô hình Nhấn chìm tăng (tăng giá engulfing)

Mô hình nến tăng giá Engulfing là một mô hình đảo chiều tăng, thường xảy ra ở phần đáy của một xu hướng giảm.

Mô hình bao gồm hai nến:

Nến giảm giá nhỏ hơn (Ngày 1)

Nến tăng giá lớn hơn (Ngày 2)

Phần thân của nến giảm giá Ngày 1 thường nhỏ hơn và có thể được chứa trong phần thân của nến tăng giá Ngày 2. Vào ngày 2, thị trường có khoảng trống và đi xuống;

Tuy nhiên, những con gấu không đi được rất xa trước khi những con bò đực tiếp quản và đẩy giá cao hơn, lấp đầy khoảng trống và đẩy giá vượt qua mức mở cửa của ngày hôm trước.

(ST)

Mời độc giả xem bài tiếp theo trên 24hMoney: "Xác định xu hướng giá qua 16 mô hình nến đảo chiều và cơ bản" (Phần 2)

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường