Phân tích cổ phiếu HDBank

CTCK Yuanta Việt Nam mới đây đã có báo cáo phân tích về cổ phiếu HDBank

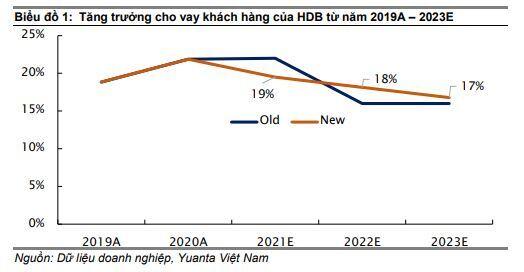

Nâng dự báo tăng trưởng cho vay cho năm 2022E

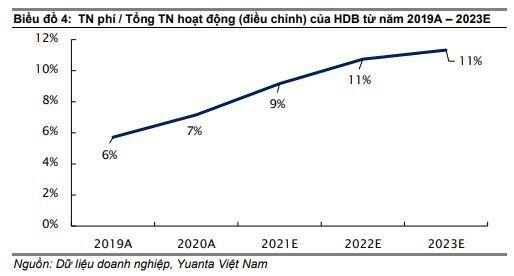

Thu nhập phí được thúc đẩy bởi doanh thu bancassurance

Doanh thu bancassurance là động lực chính giúp thúc đẩy thu nhập phí của HDB trong 9T2021, và chúng tôi cho rằng xu hướng này sẽ tiếp diễn trong Q4/2021 và năm 2022E. Tiềm năng từ thương vụ banca độc quyền mới có thể giúp thúc đẩy thu nhập phí tăng cao hơn trong năm 2022E.

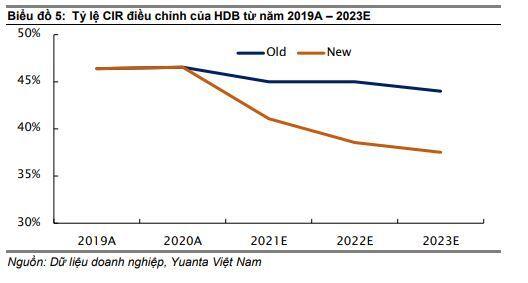

Số hóa sẽ giúp cải thiện hiệu quả chi phí hoạt động

Chúng tôi điều chỉnh giảm dự báo chi phí hoạt động -9% xuống còn 8,1 nghìn tỷ đồng (+17% YoY) cho năm 2022E. Hiệu quả chi phí hoạt động đã cải thiện nhờ vào chiến lược chuyển đổi số. Kết quả là tỷ lệ chi phí / thu nhập (CIR) của ngân hàng đã giảm còn 39% (-5ppt YoY) trong 9T2021. Chúng tôi kỳ vọng xu hướng này sẽ tiếp tục được kéo dài trong tương lai, và chúng tôi giả định tỷ lệ này sẽ giảm mỗi năm trong giai đoạn 2021E – 2023E.

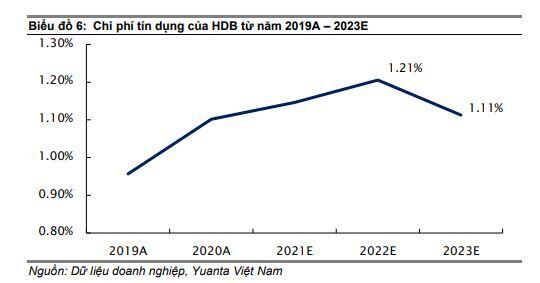

Chúng tôi tăng nhẹ dự báo trích lập dự phòng lên 1% so với dự báo trước đó, đạt 2,8 nghìn tỷ đồng vào năm 2022E (+25% YoY), và chúng tôi kỳ vọng tỷ lệ chi phí tín dụng (dự phòng/bình quân dư nợ cho vay) của ngân hàng sẽ tăng nhẹ và đạt 1,21% (+6bp YoY) vào năm 2022E; con số này chỉ cao hơn +3bp so với dự báo trước đó của chúng tôi

Nguồn vốn dồi dào

Tổng CAR trong Q3/2021 của ngân hàng (theo Basel II) là 13,5%, cao hơn nhiều so với mức yêu cầu tối thiểu là 8,0%. Điều này sẽ giúp HDB nhận được hạn mức tăng trưởng tín dụng cao hơn từ NHNN vào năm 2022E.

Chất lượng tài sản được kiểm soát, nhưng cần chú ý đến nợ nhóm 2

Tỷ lệ NPL của HDB là 1,40% tính đến hết Q3/2021 và vẫn đang trong tầm kiểm soát. Tính riêng cho ngân hàng mẹ, tỷ lệ NPL chỉ đạt 0,99% (+6bp YTD); thế nhưng tỷ lệ NPL của HD Saison đạt đến 7,4% (+1,6ppt YTD). Sở dĩ có sự khác biệt là do dư nợ cho vay của HD Saison là những khoản cho vay không có tài sản đảm bảo với khách hàng là những người đi vay có thu nhập thấp và phải chịu sự ảnh hưởng nặng nề từ đại dịch.

Cần theo dõi đối với khoản nợ nhóm 2 (nợ cần chú ý). Nợ nhóm 2 hợp nhất tăng đáng kể lên mức 5,8 nghìn tỷ đồng (+157% YTD), và tỷ lệ nợ nhóm 2 / tổng dư nợ cho vay đạt 3,03% (+1,8ppt YTD) tính đến cuối Q3/2021.

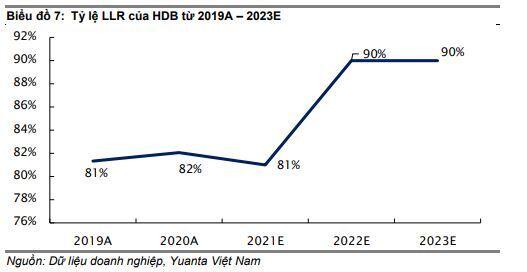

Tỷ lệ bao phủ nợ xấu (LLR) Q3/2021 của HDB đạt 81% là tương đối thấp so với VCB (243%), MBB (233%), ACB (198%) hay TCB (184%). Phải thừa nhận rằng tỷ lệ LLR nên được xem xét với giá trị tài sản thế chấp; tuy nhiên, chúng tôi cho rằng giá trị thị trường của một vài loại tài sản thế chấp nhất định (như tài sản thế chấp liên quan đến cho vay tiêu dùng như mua xe máy, chiếm khoảng 30% tổng tài sản của HD Saison) có thể sẽ dễ bị biến động và tốn nhiều thời gian hơn để thanh lý. Vì thế, chúng tôi kỳ vọng HDB sẽ cần tăng tỷ lệ LLR để hạn chế sự suy giảm của chất lượng tài sản.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận