Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Nợ xấu ngân hàng kỳ vọng giảm nhẹ trong quý IV/2024

Các TCTD kỳ vọng tỷ lệ nợ xấu có thể điều chỉnh giảm trong quý IV/2024.

Nợ xấu của hệ thống ngân hàng được cho đã đạt đỉnh trong quý III và có thể kỳ vọng giảm nhẹ hoặc đi ngang trong quý IV/2024.

Ngành ngân hàng đang tăng tốc thúc đẩy tín dụng với hạn mức đã được cấp còn dư cũng như hạn mức được nới thêm ở nhiều nhà băng.

Bên cạnh đó, với xu hướng huy động điều chỉnh theo chiều tăng lãi suất, trong quý III/2024, nhiều ngân hàng đã giảm biên lãi ròng (NIM) để tăng cạnh tranh.

Các yếu tố này có thể tác động đến chất lượng tài sản, lợi nhuận nhưng chưa phải là tất cả. Tuy nhiên, cùng với triển vọng kinh doanh quý IV/2024 được dự báo việc tăng trưởng tín dụng sẽ giúp các ngân hàng có cơ sở cải thiện bộ đệm dự phòng và giảm nợ xấu, ghi nhận lợi nhuận, các yếu tố chính sách cũng có ý nghĩa quan trọng.

Trong khi nợ do bão Yagi dẫn đến nỗi lo chất lượng nợ suy giảm của các ngân hàng có dư nợ khách hàng khu vực chịu bão, thì Thông tư 02, Thông tư 06 về cơ cấu lại nợ, khoanh và giãn nợ, giảm lãi cũng sẽ kết thúc vào cuối quý IV/2024. Điều này cộng hưởng làm "phình" mối lo ngại về nợ xấu của các nhà băng tại quý IV/2024 và xa hơn.

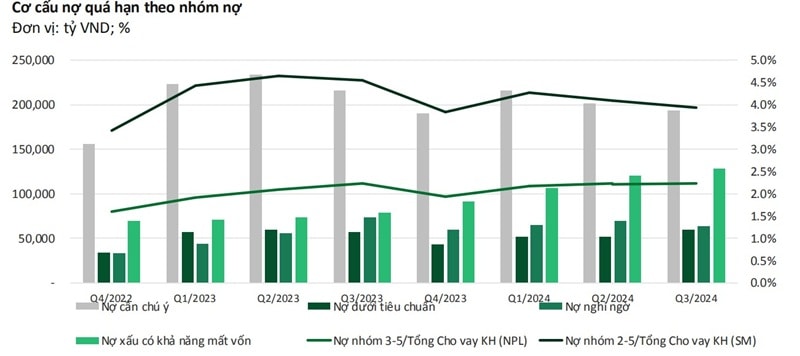

Trước tiên nhìn lại nợ xấu ngân hàng tại quý III/2024, dữ liệu của Chứng khoán VPBankS ghi nhận, hết quý III/2024, NPL toàn ngành đang ở ngưỡng 4,55% (+8,6% ytd) nhưng nếu bóc tách nợ xấu của 5 tổ chức tín dụng (TCTD) thuộc diện kiểm soát đặc biệt (2 trong số này đã hoàn thành chuyển giao trong tháng 10) thì tỷ lệ NPL của các ngân hàng niêm yết đang ở mức 2,23%, đi ngang so với quý trước và tăng 29 bps ytd.

Điểm sáng là trong 3 quý gần nhất nợ nhóm 2 đều trong đà giảm. Các ngân hàng bán lẻ như VPB (tăng gấp 3 lần yoy) và VIB (tăng gấp 2 lần yoy) đều ghi nhận tốc độ thu hồi nợ xấu ngoạn mục so với cùng kỳ, các chuyên gia VPBankS phân tích.

Các ngân hàng cũng hầu hết lựa chọn phương án chủ động trích lập sớm nên kỳ vọng đỉnh của nợ xấu trong năm 2024 sẽ rơi vào quý III. "Dù vẫn trong tầm kiểm soát song là thách thức lớn khi Luật các Tổ chức tín dụng 2024 đã hạn chế quyền thu giữ tài sản bảo đảm nợ xấu của các TCTD cùng với việc dư nợ tín dụng bị ảnh hưởng bởi bão Yagi đã tăng 50 nghìn tỷ so với con số ước tính từ tháng 10/2024 và Thông tư 02, Thông tư 06 về tái cơ cấu nợ sẽ hết hiệu lực đồng nghĩa với việc vẫn còn rủi ro nợ xấu tiềm ẩn trong tương lai", VPBankS nhìn nhận.

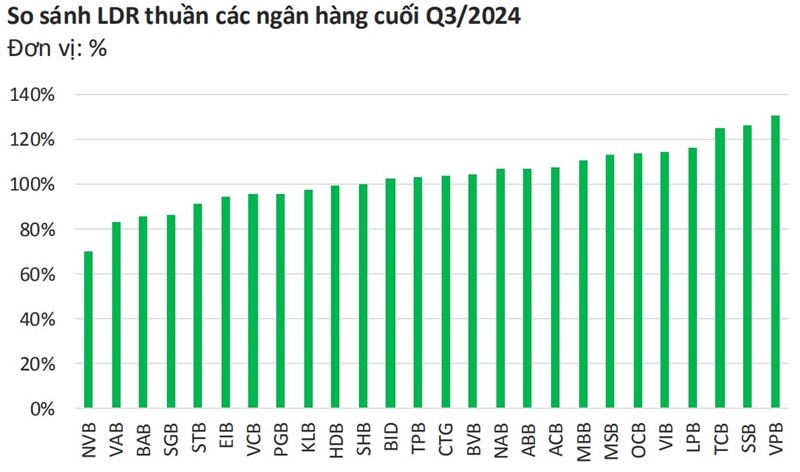

Theo ghi nhận, tăng trưởng huy động đang chậm hơn so với tăng trưởng tín dụng với chênh lệch khoảng 4% vào cuối quý III/2024. Do đó, 17/27 ngân hàng có mức LDR thuần từ 100% trở lên, các ngân hàng còn lại là các ngân hàng quy mô nhỏ. Nhiều ngân hàng có LDR thuần cao, đặc biệt là các ngân hàng bán lẻ như VPB, VIB và các ngân hàng cho vay trọng tâm vào khối KHDN lĩnh vực BĐS như SSB, TCB, LPB với mức trên 100%.

Đây là tín hiệu cho thấy có áp lực thanh khoản, vì việc cho vay vượt quá huy động cho thấy nguồn vốn của các ngân hàng phụ thuộc nhiều vào các nguồn vốn ngắn hạn hoặc thị trường liên ngân hàng.

Thực tế NHNN cũng đã và đang có nhiều động thái sử dụng các công cụ trên thị trường mở để hỗ trợ thanh khoản và giúp kéo giảm giá vốn vay mượn liên ngân hàng. Đồng thời, đạt mục tiêu ổn định tỷ giá. Tuy nhiên, việc phụ thuộc nguồn vốn ngắn hạn và lãi suất liên ngân hàng còn cao, trong khi tỷ giá cũng vẫn có thể biến động khiến các ngân hàng, đặc biệt nhà băng quy mô nhỏ, CASA thấp có thể gặp rủi ro thanh khoản.

Dữ liệu VPBankS cho thấy LDR toàn ngành đang có xu hướng tăng dần từ quý III/2019 đến quý III/2024. Điều này cho thấy sự mở rộng tín dụng mạnh mẽ hơn so với tăng trưởng huy động. "Đây là chiến lược phổ biến khi các ngân hàng tận dụng cơ hội mở rộng dư nợ, nhưng nếu huy động không bắt kịp, rủi ro thanh khoản sẽ gia tăng, đặc biệt trong môi trường lãi suất biến động. Những ngân hàng có LDR cao sẽ cần tăng cường huy động vốn để duy trì thanh khoản và đáp ứng nhu cầu tín dụng", chuyên gia phân tích.

Một điều rõ ràng là trong môi trường cạnh tranh lãi suất huy động hiện tại, áp lực chi phí vốn sẽ gia tăng, ảnh hưởng đến biên lãi ròng (NIM).

Tỷ lệ LLR ngành giảm liên tục từ đỉnh quý III/2022 phản ánh giảm bớt mức dự phòng, có thể do kỳ vọng vào việc kiểm soát tốt hơn chất lượng tín dụng và giảm thiểu nợ xấu. Tuy nhiên, điều này cũng tạo ra rủi ro nếu điều kiện kinh tế vĩ mô xấu đi hoặc nợ xấu gia tăng, VPBankS đánh giá.

Nhận định về yếu tố hỗ trợ cho các ngân hàng xử lý trong quý III/2024, các chuyên gia BSC cho rằng, Dự thảo Thông tư của NHNN sẽ nhằm hỗ trợ khách hàng gặp khó khăn do bão Yagi giúp hạn chế tác động tiêu cực lên sức khỏe bảng cân đối của hệ thống ngân hàng.

Cụ thể vào đầu tháng 10/2024, NHNN đã công bố và lấy ý kiến Dự thảo Thông tư nhằm hỗ trợ khách hàng gặp khó khăn do bão Yagi. Theo ước tính, tổng dư nợ chịu ảnh hưởng từ bão Yagi

ở khoảng 165 nghìn tỷ (chiếm 1,16% tín dụng hệ thống tính đến giữa tháng 09/24). Đặt trong mối tương quan với Thông tư 02 có cùng bản chất, NHNN cho biết dư nợ tái cơ cấu toàn hệ thống hiện đạt 230 nghìn tỷ (chiếm 1,62% tín dụng hệ thống).

Theo đó, BSC cho rằng bản Dự thảo lần này mang nhiều tính hỗ trợ hơn cho các ngân hàng khi: (1) được tái cơ cấu thời hạn trả nợ nhiều lần, (2) đối với cả nợ trong hạn và quá hạn, và (3) xét tới

cả những nguyên nhân gián tiếp như đối tác của khách hàng. Với chính sách hỗ trợ này, BSC cho rằng mức tác động từ thiệt hại do bão lên bảng cân đối của các ngân hàng sẽ ở mức thấp, do đó không ảnh hưởng trọng yếu đến dự báo 2024F.

Tuy nhiên, cũng phải lưu ý cho đến hiện tại, trong khi Thông tư 02, Thông tư 06 sắp hết hiệu lực, Dự thảo Thông tư về quy định về việc TCTD cơ cấu lại thời hạn trả nợ nhằm hỗ trợ khách hàng gặp khó khăn do ảnh hưởng, thiệt hại của bão Yagi (bão số 3) vẫn chưa được ban hành. Nhiều TCTD kỳ vọng Thông tư sẽ sớm được ban hành và giữ được các "tinh thần" với những quy định quan trọng về mốc thời gian như trong Dự thảo (Việc xem xét cơ cấu lại thời hạn trả nợ được thực hiện từ ngày thông tư có hiệu lực đến hết 31/12/2025 và không giới hạn về số lần cơ cấu lại thời hạn trả nợ; Thời điểm trả nợ cuối cùng của số dư nợ được cơ cấu lại thời hạn trả nợ (kể cả trường hợp gia hạn nợ) không vượt quá ngày 31/12/2026); qua đó, các ngân hàng có thêm thời gian để giảm bớt áp lực giữ chất lượng tài sản, chất lượng khoản vay và tỷ lệ nợ xấu trong quá trình hỗ trợ.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường