Nợ xấu không thành vấn đề, nới room tín dụng sẽ đưa cổ phiếu ngân hàng lên một tầm cao mới?

Không phải là penny, chính sự trở lại của cổ phiếu "vua" - ngân hàng những ngày gần đây đã giúp Vn-Index leo lên một đỉnh cao mới của lịch sử, cán mốc 1.500 điểm và phiên giao dịch sáng nay tiếp đà lên 1.505 điểm...

Sau một thời gian điều chỉnh, cổ phiếu nhóm này đã từng được các công ty chứng khoán như VnDirect, SSI, hay Yuanta, VDSC đánh giá cao với khả năng sinh lời hấp dẫn nhưng cơn mưa tiền ở cổ phiếu penny đã áp đảo toàn bộ không cho cơ hội bứt phá.

HÀNG LOẠT NGÂN HÀNG ĐƯỢC NỚI ROOM TÍN DỤNG

Mới đây nhất, trong báo cáo cập nhật triển vọng ngành ngân hàng, Chứng khoán Agriseco tiếp tục đánh giá triển vọng nhóm này tích cực. Thu nhập lãi thuần có thể sẽ tăng trưởng tích cực hơn do kỳ vọng cầu tín dụng hồi phục trở lại và NIM sẽ giữ ổn định.

Làn sóng dịch Covid trong quý 3 khiến nhiều thành phố lớn phải thực hiện giãn cách, nhiều hoạt động kinh doanh phải tạm dừng khiến cho nhu cầu tín dụng của nền kinh tế giảm thấp. Tuy nhiên, kỳ vọng tốc độ tăng trưởng tín dụng trong Quý 4/2021 sẽ phục hồi tích cực khi các hoạt động kinh tế dần trở về bình thường. Tín dụng đã có dấu hiệu tăng trở lại vào Tháng 10: Chỉ trong 3 tuần cuối Tháng 10, tổng tín dụng đã tăng tích cực 1,28% so với tốc độ trung bình khoảng 0,48%/tháng Quý 3 và 1,07%/tháng 6 tháng đầu năm.

So sánh với hạn mức được cấp trong năm 2020, Agriseco kỳ vọng trong Quý 4 cuối năm, đây sẽ là những ngân hàng có sức bật tốt về tăng trưởng tín dụng so với phần còn lại của ngành và sẽ được tiếp tục nới room tín dụng.

Dự báo NIM toàn ngành có thể đi ngang do lãi suất huy động đầu vào ít có dư địa để giảm thêm bởi lãi suất thực sau khi điều chỉnh lạm phát đang rất thấp trong khi các ngân hàng đang tiếp tục chịu áp lực giảm lãi suất cho vay để giảm thêm để hỗ trợ khách hàng chịu ảnhhưởng Covid. Tuy nhiên, kỳ vọng về NIM sẽ có sự phân hóa.

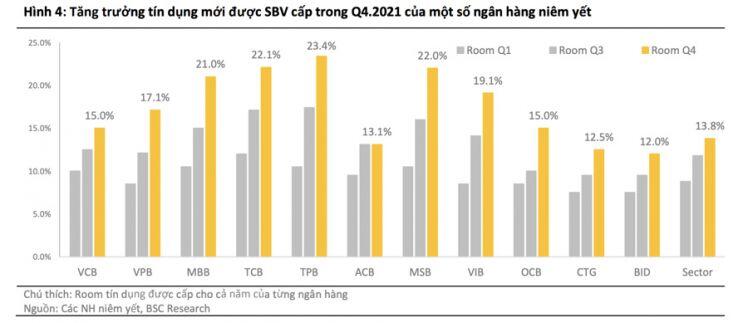

Trên thực tế, những ngày gần đây, thị trường cũng đã rò rỉ thông tin về một số ngân hàng đã được nới room tín dụng. Theo chứng khoán BSC, TPBank là ngân hàng được cấp room tăng trưởng cao nhất là 23,4% cho cả năm 2021, nới thêm đáng kể so với mức 17,4% trước đó. Ba ngân hàng khác được tăng trưởng tín dụng trên 20% trong năm nay còn có Techcombank (22,1%), MSB (22%) và MBB (21%). Các ngân hàng khác cũng được nới mạnh room tín dụng: VIB (19,1%), VPBank (17,1%), Vietcombank (15%), OCB (15%), ACB (13,1%), VietinBank (12,5%), BIDV (12%),...

Mục tiêu tín dụng 13,0% trong năm 2021 được hỗ trợ bởi việc nới chỉ tiêu tín dụng trong Quý 4/2021 cho các ngân hàng. Nhiều ngân hàng được cấp thêm chỉ tiêu tín dụng trong Quý 4/2021, điều này giúp các ngân hàng có thêm dư địa tăng trưởng trong thời gian tới, trong điều kiện nhiều ngân hàng đã chạm trần tín dụng trong 9 tháng đầu năm.

Cũng theo BSC, SME và DN lớn là 2 nhóm khách hàng bị ảnh hưởng mạnh khi dịch bệnh quay trở lại. Hiện nay, 2 nhóm khách hàng này đóng góp ở mức trung bình 75% - 80% cơ cấu cho vay của toàn ngành. Riêng trong Quý 3/2021, trong khi tốc độ cho vay cá nhân tiếp tục được đẩy mạnh, cho vay SMEs và doanh nghiệp lớn đều chậm lại do giãn cách kéo dài khiến gián đoạn sản xuất kinh doanh. Do đó, việc mở cửa trở lại toàn quốc từ đầu Quý 4/2021 sẽ giúp nhóm khách hàng doanh nghiệp trở lại hoạt động, từ đó thúc đẩy tăng trưởng trong Quý 4/2021 và năm 2022.

NỢ XẤU GIA TĂNG NHƯNG VẪN TRONG TẦM KIỂM SOÁT

Đối với vấn đề nợ xấu, theo Agriseco, dù nợ xấu có thể gia tăng nhưng vẫn trong tầm kiểm soát. Nợ cần chú ý (Nợ nhóm 2) của các ngân hàng tăng trong Quý 3 có thể gây áp lực tăng nợ xấu trong tương lai. Một số ngân hàng có mức tăng mạnh so với Quý 2 như: NVB (+458%), ACB, HDB, PGB và STB tăng trên 100%. Ngược lại, chỉ có 3 ngân hàng có Nợ nhóm 2 giảm là: OCB (-51,6%), NAB (-41,6%), VAB (-0,6%).

Về các khoản nợ tái cơ cấu, kỳ vọng sẽ trở lại bình thường khi tình hình dịch được kiểm soát, các doanh nghiệp sẽ dần khôi phục sản xuất kinh doanh.

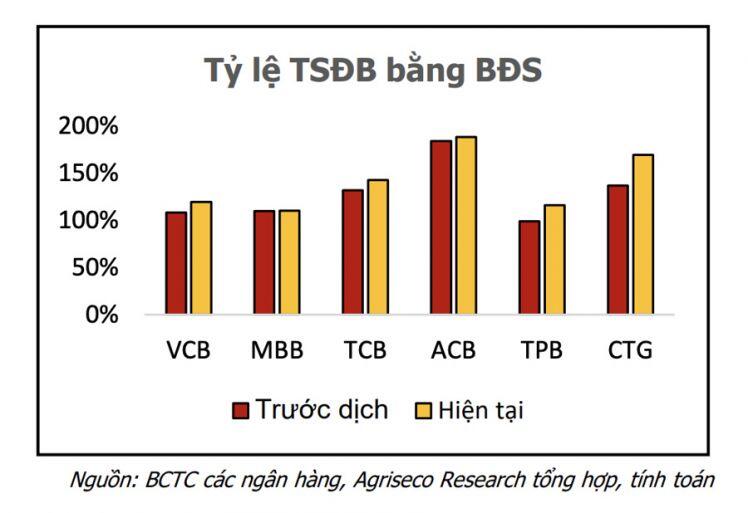

"Rủi ro nợ xấu mặc dù hiện hữu nhưng không quá lo ngại do các ngân hàng đã đẩy mạnh chủ động trích lập dự phòng lên mức cao kỷ lục đồng thời thị trường bất động sản (tài sản đảm bảo chính của các ngân hàng) duy trì mặt bằng giá và thanh khoản tích cực sẽ là những điều kiện thuận lợi để các ngân hàng xử lý nợ trong trường hợp xấu. Một số ngân hàng có tỷ lệ tài sản đảm bảo/tổng dư nợ cao có thể kể tới như: VCB (168,7%) , TCB (200%), ACB (gần 200%),..", Agriseco Research đánh giá.

Trước diễn biến thị trường thuận lợi, nhiều ngân hàng đã lên kế hoạch tăng vốn thông qua phát hành riêng lẻ hoặc phát hành cho cổ đông hiện hữu. Bộ đệm vốn dày sẽ giúp các ngân hàng có lợi thế trong việc được Ngân hàng Nhà nước xem xét cấp room tín dụng, gia tăng nguồn lực đầu tư phát triển công nghệ, đảm bảo sớm hoàn thành tiêu chuẩn Basel II và tiến đến Basel III.

Nhiều ngân hàng đã và đang có kế hoạch phát hành riêng lẻ/phát hành ra công chúng và thông thường sẽ tạo ra những biến động lên giá cổ phiếu khi các thông tin cụ thể được công bố.

TIỀM NĂNG TĂNG GIÁ CỔ PHIẾU RẤT LỚN

Trên cơ sở đó, Agriseco duy trì triển vọng tích cực đối với cổ phiếu ngành Ngân hàng nhờ dư địa đẩy mạnh tăng trưởng tín dụng sau khi dịch bệnh được khống chế và kế hoạch tăng vốn, trả cổ tức đang triển khai. Mặt bằng giá cổ phiếu Ngân hàng đã trở về trạng thái hấp dẫn sau khi đã tích lũy trong 3 tháng qua; P/E hiện tại của ngành đạt 13,02 lần là mức khá rẻ nếu so với mặt bằng giá trong khu vực.

Trong trung và dài hạn, ngành ngân hàng sẽ chuyển mình và là cơ hội đầu tư hấp dẫn nhờ (1) quá trình chuyển đổi số đang diễn ra mạnh mẽ, nhiều ngân hàng đang dần hình thành hệ sinh thái ngân hàng, chứng khoán, bảo hiểm với các sản phẩm tài chính công nghệ 4.0 giúp gia tăng giá trị thặng dư; (2) quy mô và năng lực tài chính của các ngân hàng đang được đẩy mạnh nhờ lợi nhuận tích lũy cùng quá trình tăng vốn, phát hành cho đối tác chiến lược.

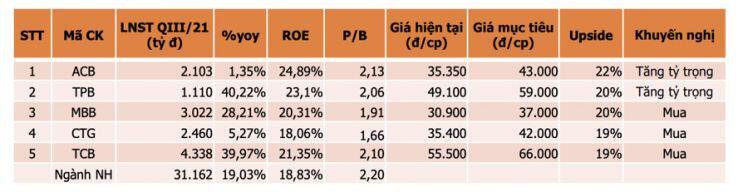

Dựa trên những cơ sở đó, Chứng khoán Agriseco khuyến nghị mua, tăng tỷ trọng một loạt cổ phiếu với tiềm năng tăng giá ít nhất là 19% so với giá hiện tại. Trong đó, ACB có tiềm năng tăng giá cao nhất, với mức định giá 43.000 đồng/cổ phiếu, tăng 22%. Tiếp theo là TPB với tiềm năng tăng 20%; MBB tăng 20%; CTG tiềm năng 19% và TCB tăng 19%.

Đồng quan điểm, Chứng khoán BSC cho rằng, hiện nay, ngành ngân hàng đang được định giá ở mức 1.7x giá trị sổ sách tính đến hết ngày 19/11/2021, giảm khoảng 15% so với đỉnh toàn ngành. Sức khỏe tài chính của các Ngân hàng hiện nay xứng đáng có mức định giá cao hơn so với thời điểm hiện tại. Các ngân hàng đã hoàn thành ~80% kế hoạch lợi nhuận của cả năm và trích lập phần lớn các khoản nợ tái cơ cấu cần trích trong năm 2021.

Về triển vọng lợi nhuận, BSC cập nhật dự báo TOI và PBT của toàn ngành ngân hàng xuống mức 406,694 tỷ VND (+16.7% yoy) và 163,846 tỷ VND (+24.2% yoy), thay đổi lần lượt -2.1% và -4.6% so với báo cáo gần nhất. Tuy giảm so với kỳ vọng, tốc độ tăng trưởng lợi nhuận được kỳ vọng sẽ tăng mạnh so với năm 2020, và cao hơn so với mức tăng trưởng chung của lợi nhuận toàn thị trường.

Dài hạn hơn, trong năm 2022, BSC kỳ vọng tốc độ tăng trưởng của ngành Ngân hàng vì thế sẽ tốt hơn so với dự báo trước, cụ thể lên mức 22,2%, so với mức 18,4% trước đó nhờ kinh tế phục hồi sau dịch và mức nền lợi nhuận thấp hơn trong năm 2021.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận