Ngoài kiện chống bán phá giá, Hòa Phát có thể 'thắng' giá HRC Trung Quốc nhờ một yếu tố

Chứng khoán FPT (FPTS) mới có báo cáo phân tích về HPG

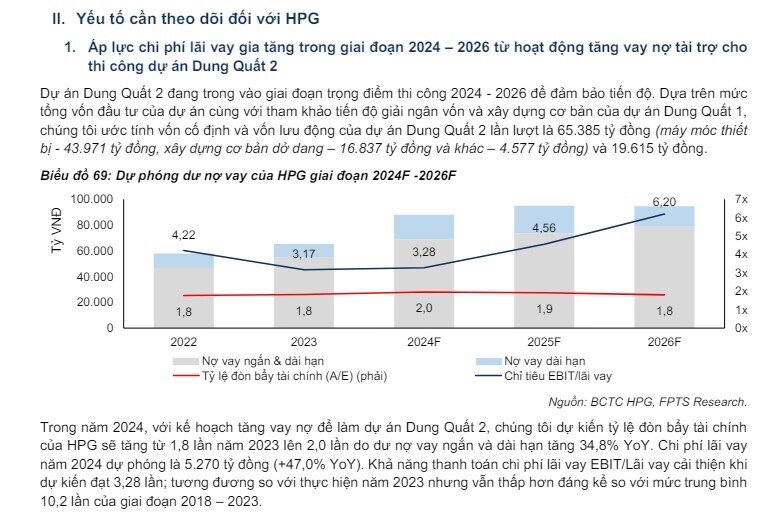

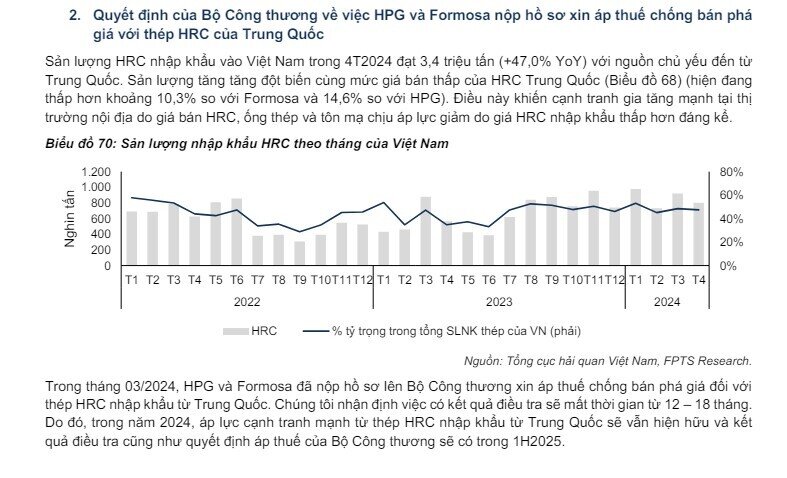

Theo nhận định của Chứng khoán FPT (FPTS), việc có kết quả điều tra sẽ mất thời gian từ 12 – 18 tháng. Do đó, trong năm 2024, áp lực cạnh tranh mạnh từ thép HRC nhập khẩu từ Trung Quốc sẽ vẫn hiện hữu và kết quả điều tra cũng như quyết định áp thuế của Bộ Công thương sẽ có trong nừa đầu năm 2025.

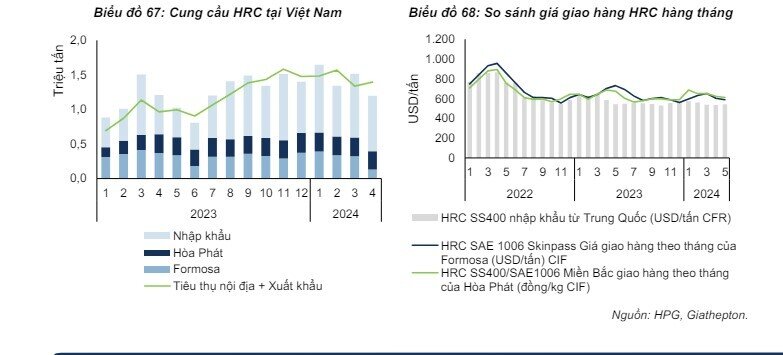

Được biết, sản lượng HRC nhập khẩu vào Việt Nam trong 4 tháng đầu năm 2024 đạt 3,4 triệu tấn (tăng 47% so với cùng kỳ) với nguồn chủ yếu đến từ Trung Quốc. Sản lượng tăng tăng đột biến cùng mức giá bán thấp của HRC Trung Quốc (hiện đang thấp hơn khoảng 10,3% so với Formosa và 14,6% so với Hòa Phát) khiến cạnh tranh gia tăng mạnh tại thị trường nội địa do giá bán HRC, ống thép và tôn mạ chịu áp lực giảm do giá HRC nhập khẩu thấp hơn đáng kể.

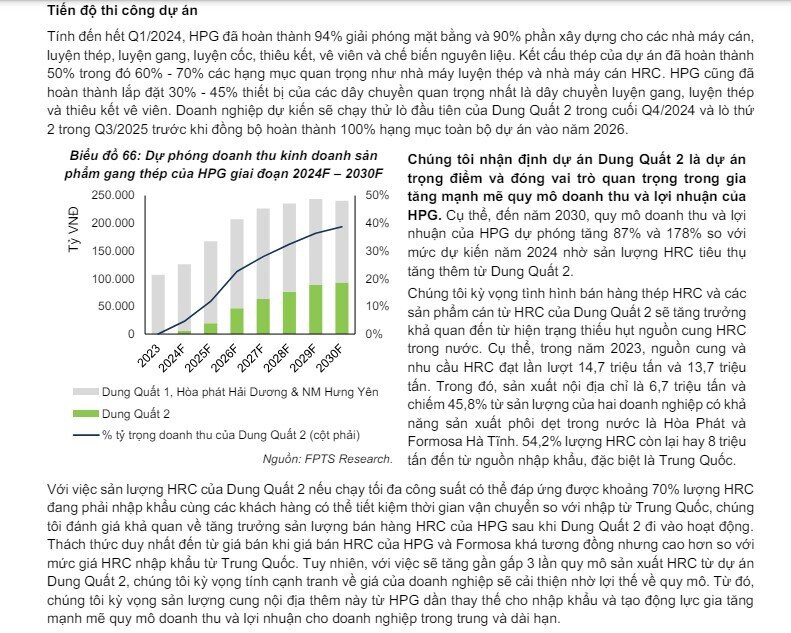

Khi dự án Dung Quất 2 đi vào hoạt động, FPTS kỳ vọng tình hình bán hàng thép HRC và các sản phẩm cán từ HRC của Dung Quất 2 sẽ tăng trưởng khả quan, nhờ hiện trạng thiếu hụt nguồn cung HRC trong nước. Sản lượng HRC của Dung Quất 2 nếu chạy tối đa công suất có thể đáp ứng được khoảng 70% lượng HRC đang phải nhập khẩu cùng các khách hàng có thể tiết kiệm thời gian vận chuyển so với nhập từ Trung Quốc.

Theo FPTS, thách thức duy nhất đến từ giá bán khi giá bán HRC của Hòa Phát và Formosa khá tương đồng nhưng cao hơn so với mức giá HRC nhập khẩu từ Trung Quốc. Tuy nhiên, với việc sẽ tăng gần gấp 3 lần quy mô sản xuất HRC từ dự án Dung Quất 2, FPTS dự đoán tính cạnh tranh về giá của doanh nghiệp sẽ cải thiện nhờ lợi thế về quy mô. Từ đó, sản lượng cung nội địa tăng thêm từ Hòa Phát dần thay thế cho nhập khẩu và tạo động lực gia tăng mạnh mẽ về doanh thu và lợi nhuận cho doanh nghiệp trong trung và dài hạn.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận