Mô hình 2 đáy: Các xác định và sử dụng hiệu quả (Phần 2)

Trong phần 1 chúng ta đã cùng nhau tìm hiểu toàn bộ lý thuyết về các đặc điểm, ý nghĩa và diễn biến tâm lý với mô hình 2 đáy, anh chị chưa đọc phần trước có thể tìm lại bài cũ trong nhóm hoặc trên fanpage Cô Thắm Đầu Tư. Vậy làm thế nào để có thể giao dịch hiệu quả với mô hình này? Chúng ta cùng tìm hiểu trong phần 2 này nhé.

Chiến lược giao dịch hiệu quả với mô hình 2 đáy

Mô hình 2 đáy giúp nhà đầu tư có thể dự báo được xu hướng đảo chiều của thị trường, nhưng để giao dịch thông qua mô hình này không hề dễ.

Nếu vào lệnh MUA khi giá đã eakout khỏi kháng cự và tăng mạnh là quá trễ. Bởi lúc này giá đã đột phá lên một mức mới, nhiều nhà đầu tư sẽ muốn bán ra để chốt lời, nhu cầu bán tăng lên làm tăng xác suất đảo chiều.

Thay vào đó, chúng ta nên MUA ngay khi giá vừa phá vỡ đường viền cổ (Neckline). Tuy nhiên trong rất nhiều trường hợp, thị trường đang trong xu hướng giảm mạnh có thể tạo thành những mô hình 2 đáy “nhỏ”, nhưng rồi vẫn tiếp tục di chuyển xuống mức giá thấp hơn. Vậy làm sao để tránh được điều này?

Đầu tiên, chúng ta nên quan sát thêm đường trung bình động MA20 và đường kháng cự nối các đỉnh.

Nếu giá nằm dưới MA20 hoặc chưa thoát khỏi đường xu hướng giảm, xác suất mô hình fail là cao hơn.

Thứ hai, cần lưu ý khoảng cách giữa 2 đáy của mô hình

Khoảng cách giữa hai đáy sẽ biểu thị thời gian để tạo ra mô hình, khi thời gian giao dịch kéo dài đồng nghĩa với việc nó đã thu hút được lượng lớn người quan tâm. Lúc này họ sẽ theo dõi để vào lệnh MUA tại vùng giá thuận lợi, đẩy áp lực mua càng cao hơn.

Tiếp theo, tìm dấu hiệu tích lũy ở vùng kháng cự

Khi đó giá dao động nhẹ trong vùng sát kháng cự, trên đồ thị sẽ xuất hiện một loạt nến có kích thước nhỏ. Hãy đợi giá đột phá ra khỏi kháng cự để vào lệnh MUA.

Cách vào lệnh này hiệu quả, bởi những lý do sau:

Nó sẽ tránh bạn “bắt dao rơi” và có thời gian kiểm chứng sức mạnh của bên mua và bên bán.

Khi giá di chuyển từ đáy 2 lên gần kháng cự nhưng lại không giảm xuống được mà tích lũy quanh vùng đó thể hiện nhu cầu bán đang rất ít.

Ngoài ra, để nâng cao tỷ lệ an toàn, bạn có thể đặt lệnh cắt lỗ ngay dưới vùng tích lũy, sẽ hạn chế được rủi ro.

Nhưng nếu lúc chúng ta phát hiện ra mô hình 2 đáy, nó đã eakout khỏi kháng cự đồng thời không có tích lũy nào trước khi bứt phá thì phải làm thế nào? Có nên tham gia nữa không?

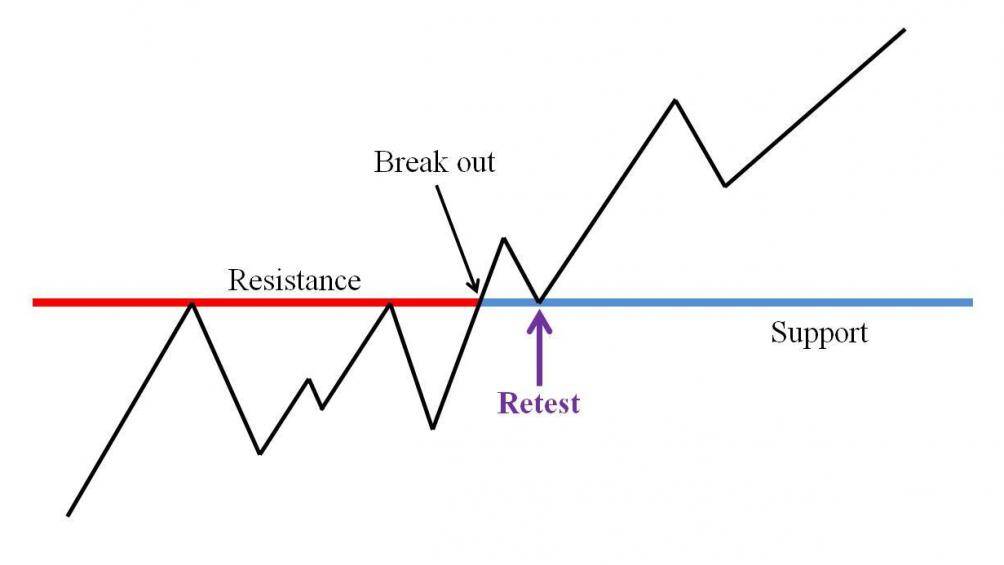

Câu trả lời là cơ hội vẫn còn, khi giá re-test lại đường viền cổ (kháng cự nay đã trở thành hỗ trợ). Việc chúng cần làm lúc này là quan sát xem có tín hiệu hoặc mô hình nến đảo chiều nào xuất hiện hay không. Nếu có, hãy lập tức vào lệnh MUA ở nến tiếp theo, đồng thời đặt cắt lỗ tại vùng đáy hoặc tùy theo mức độ chấp nhận rủi ro của mình.

Tổng kết lại, mô hình 2 đáy được hình thành tốt nhất bởi nhịp giảm 10-20% giá trị cho đáy thứ nhất. Đáy thứ hai được hình thành với độ lệch 3-4% so với đáy thứ nhất kèm theo khối lượng giao dịch gia tăng. Với 2 thời điểm vào lệnh đã phân tích bên trên.

Điểm cắt lỗ: Ngay dưới vùng tích lũy trước khi giá eak hoặc cách đáy thứ 2 một vài line tránh trường hợp giá nhúng xuống test lại đáy.

Chốt lời: Đo khoảng cách từ đáy lên tới đường viền cổ neckline, sau đó sẽ gióng từ điểm giá phá vỡ neckline lên 1 khoảng tương ứng.

Một số lưu ý cần biết với mô hình 2 đáy

Nắm rõ nguyên tắc hoạt động của mỗi mô hình là chìa khóa để áp dụng chúng thành công. Đối với mô hình 2 đáy, có một số điểm chúng ta cần lưu ý.

Nếu phía trước không có xu hướng rõ ràng, ở đây là xu hướng GIẢM, thì sẽ không thể nào xem đó là mô hình 2 đáy được.

Mô hình 2 đáy được hình thành với thời gian càng lâu thì khả năng sinh lời của cổ phiếu đó càng nhiều. Khoảng thời gian phù hợp để hình thành xong đáy thứ hai của mô hình được xem là ba tháng, như vậy khả năng thành công của mô hình sẽ cao hơn.

Đồng thời, hãy chú ý quan sát đến khối lượng giao dịch của hai lần giá cổ phiếu bật tăng khi tạo đáy 1 và 2. Khối lượng gia tăng trong 2 lần bật tăng sẽ là căn cứ chắc chắn cho sự thành công của mô hình.

Ngoài ra không được phép quên đặt lệnh cắt lỗ và chốt lời để giảm thiểu rủi ro nếu thị trường đi lệch so với dự đoán.

Và cuối cùng, khi sử dụng bất kỳ chỉ báo kỹ thuật hay mô hình nào thì việc kết hợp nhiều công cụ khác nhau để gia tăng khả năng thành công là rất cần thiết, mô hình 2 đáy cũng không ngoại lệ. Ví dụ như việc phân tích đa khung thời gian: giá di chuyển ở vùng hỗ trợ trong khung thời gian lớn, và xuất hiện mô hình 2 đáy ở khung thời gian nhỏ.

Xét trong bối cảnh hiện tại, VNINDEX đã có 7 phiên hồi phục tạo đáy 1 (từ 12 - 20/10), tuy nhiên dòng tiền vào thị trường khá yếu, cộng với những thông tin đồn thổi khiến tâm lý nhà đầu tư càng thêm hoang mang. Phiên thứ 6 ngày 21/10 gần như lấy đi toàn bộ thành quả hồi phục 7 phiên trước đó, thị trường quay đầu giảm mạnh về dò tìm đáy 2. Chỉ số về đến vùng 960 có lực cầu bắt đáy tham gia và bật tăng trở lại (25/10). Tín hiệu phân kỳ dương RSI được hình thành trong khoảng thời gian dài hơn trên VNINDEX, đồng thời với nhiều cổ phiếu khác, đi kèm với phiên bật tăng chất lượng (chỉ số tăng 3.5% kèm khối lượng cải thiện trên trung bình ngày 27/10). Đáy 2 đang dần hình thành rõ ràng hơn và ai mạo hiểm có thể đã thăm dò dần, tuy nhiên mẫu hình này sẽ confirm khi chỉ số vượt qua vùng 1070. Kết thúc tuần vừa rồi, VNINDEX đang gặp cản tại MA20 và xuất hiện điều chỉnh, điều này là cần thiết khi dòng tiền chưa có sự bứt phá. Việc của chúng ta là cùng chờ xem VNINDEX có tạo 2 đáy thành công không nhé.

Theo dõi người đăng bài

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường