MBS tăng vốn lên hơn 2,676 tỷ đồng sau đợt chào bán 103 triệu cổ phiếu ra công chúng

Ngày 18/06, CTCP Chứng khoán MB (HNX: MBS) công bố kết quả đợt chào bán hơn 103 triệu cp qua 4 kênh. Sau đợt chào bán, vốn điều lệ Công ty chứng khoán (CTCK) này đã tăng gần 63%.

Quá trình tăng vốn của MBS được thực hiện thông qua 4 kênh phân phối. Kênh đầu tiên là phát hành cổ phiếu để chi trả cổ tức 2020 với tỷ lệ 20:3, tương ứng cổ đông sở hữu 20 cp sẽ nhận được 3 cp mới. Hai kênh tiếp theo là chào bán cổ phiếu ra công chúng và cán bộ công nhân viên. Kênh cuối cùng được MBS dùng để xử lý số cổ phiếu không phân phối hết từ hai kênh chào bán.

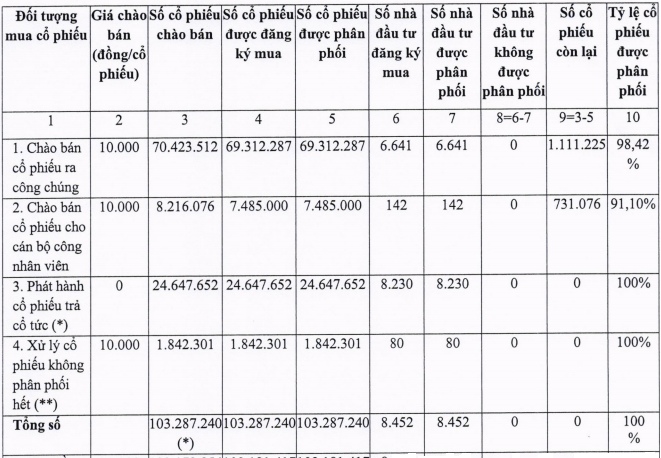

Về kết quả thực hiện, MBS phát hành gần 25 triệu cp để chia cổ tức cho cổ đông hiện hữu, đồng thời chào bán thành công hơn 69 triệu cp ra công chúng và hơn 7 triệu cp cho cán bộ công nhân viên với giá 10,000 đồng/cp. Đối với gần 2 triệu cp lẻ chưa chào bán hết, MBS đã bán lại toàn bộ cho 80 nhà đầu tư có nhu cầu với giá 10,000 đồng/cp. Như vậy, sau khi trừ đi chi phí, CTCK này thu về tổng cộng hơn 786 tỷ đồng từ các đợt chào bán.

Chi tiết kết quả chào bán cổ phiếu của MBS

Sau đợt phát hành cổ phiếu, vốn điều lệ của MBS đã tăng từ 1,643 tỷ đồng lên hơn 2,676 tỷ đồng. Do chỉ có thêm gần 78 triệu cp từ đợt phát hành, cổ đông sáng lập đồng thời là cổ đông lớn duy nhất của MBS - Ngân hàng TMCP Quân Đội (MB, HOSE: MBB) đã bị giảm tỷ lệ sở hữu từ 81.94% xuống còn 79.43%.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận