Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

MBS – BCTC Q3: Chững lại trong bối cảnh thị trường khó khăn

MBS tiếp tục là một trong những công ty công bố sớm nhất BCTC Q3-2024 như các quý trước. Trong quý 3 bức tranh thị trường chung nổi bật với những điểm nhấn như thanh khoản duy trì ở mức thấp và điểm số cơ bản là đi ngang nhưng cũng có những giai đoạn sụt giảm khá mạnh trong tháng 8 trước khi phục hồi trở lại trong tháng 9.

Điều này khiến cho các công ty gặp nhiều khó khăn trong hoạt động kinh doanh khi thanh khoản thấp, thị trường khó đầu tư khiến nhu cầu dùng đòn bẩy không cao. Với MBS kết quả kinh doanh cũng đã phần nào cho thấy điều này.

I. Kết quả kinh doanh

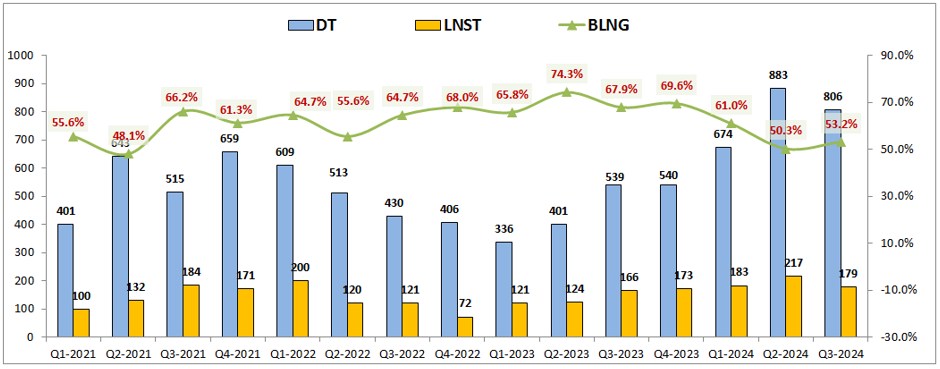

MBS đã công bố KQKD Q3 khá sớm với doanh thu đạt 806 tỷ đồng, tăng 49.5% yoy. Tuy nhiên lợi nhuận sau thuế ghi nhận 179 tỷ đồng, chỉ tăng nhẹ 7.8% yoy. (Hình 1)

Nguyên nhân khiến doanh thu tăng mạnh mà lợi nhuận sau thuế không tăng quá nhiều là do mảng tự doanh trong Q3-2024 đóng góp doanh thu lớn trong khi cùng kỳ lại rất ít. Tuy nhiên lợi nhuận gộp mảng tự doanh lại không cao nên dù có đóng góp giúp doanh thu tăng mạnh nhưng đóng góp về tăng trưởng lợi nhuận gần như là không đáng kể. Cụ thể hơn chúng tôi sẽ bóc tách trong phần sau khi phân tích chi tiết từng mảng.

Nếu so với quý gần nhất là Q2-2024 thì chúng ta có thể dễ dàng nhìn thấy cả doanh thu và lợi nhuận sau thuế đều có phần sụt giảm. Tuy nhiên nếu bóc tách chi tiết sẽ thấy nguyên nhân cho sự sụt giảm này tới từ nguyên nhân khác nhau:

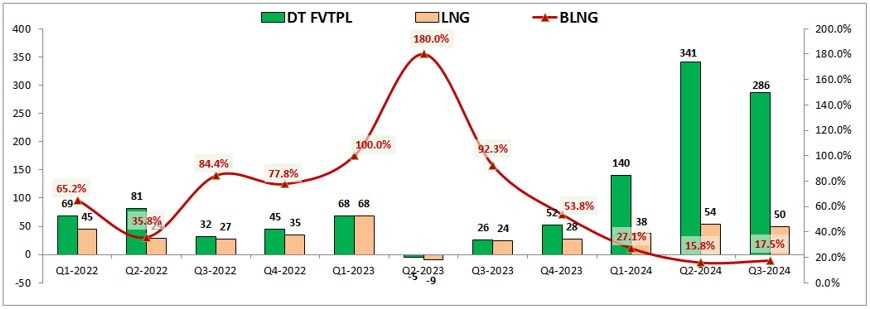

Về sự sụt giảm doanh thu, nguyên nhân do mảng tự doanh trong Q3 ghi nhận ít hơn so với Q2 gần nhất khá nhiều. Nhưng lợi nhuận gộp lại không kém hơn Q2 nên dù doanh thu giảm nhưng đóng góp về lợi nhuận là không thay đổi. (Hình 2)

Sụt giảm chính ảnh hưởng tới lợi nhuận sau thuế so với Q2-2024 (giảm 38 tỷ VND) chủ yếu đến từ các chi phí tăng lên khá nhiều trong Q3-2024 so với Q2 gần nhất (Chi phí tài chính +15 tỷ VND, Chi phí quản lý +16 tỷ VND) còn core chính của công ty giảm 16 tỷ VND. Như vậy 2/3 ảnh hưởng tới từ các chi phí tăng và còn lại 1/3 tới từ core chính của MBS.

Nếu bóc tách các mảng kinh doanh của công ty sẽ thấy mảng môi giới là sụt giảm mạnh nhất với mức giảm 24 tỷ VND so với Q2 (- 55.8%). Nguyên nhân thì chúng tôi đã phân tích trong các bài viết trước đó là việc công ty hạ phí giao dịch cũng như có các chương trình miễn phí giao dịch cho các khách hàng reactive tài khoản để hỗ trợ tăng trưởng màng cho vay. Tiếp theo là mảng cho vay ghi nhận sụt giảm 10 tỷ VND còn 252 tỷ VND (giảm 3.8%). Mức sụt giảm là thấp và xét về doanh thu thì doanh thu cho vay Q3-2024 vẫn cao hơn so với Q2 gần nhất. Mảng tự doanh cũng ghi nhận sụt giảm 4 tỷ VND (đạt 50 tỷ VND) còn HTM ghi nhận tăng trưởng 16.7% so với Q2 với 42 tỷ VND.

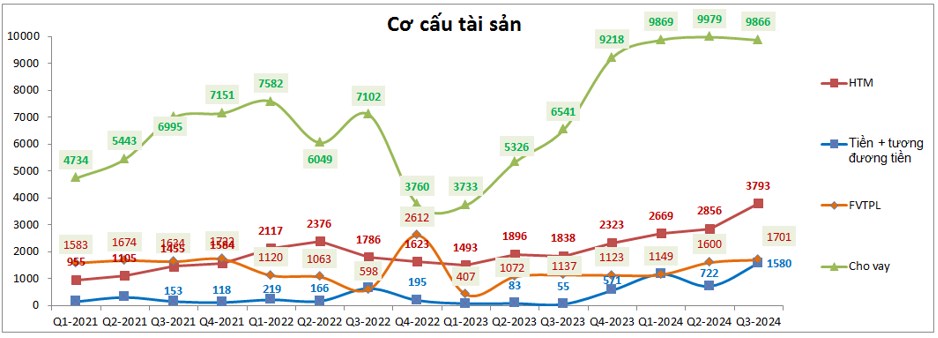

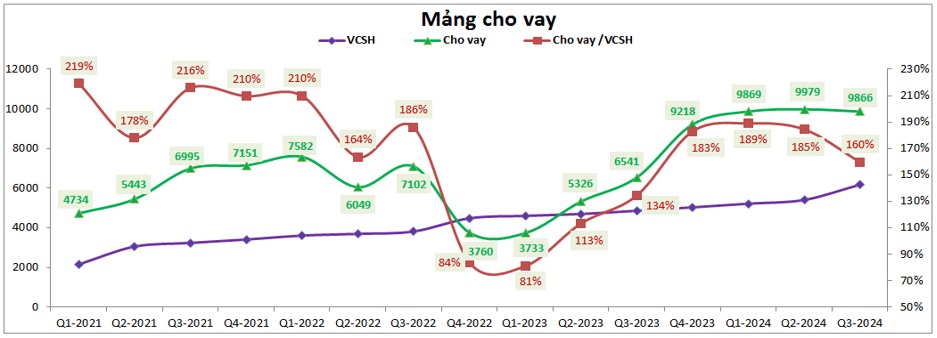

Tiếp theo về biến động tài sản trong Q3-2024 của MBS. Tỉ trọng tài sản lớn nhất vẫn duy trì ở khoản mục cho vay khách hàng với tổng 9,866 tỷ đồng, tăng mạnh so với cùng kỳ (6,541 tỷ đồng) nhưng so với Q2 gần nhất thì giảm 113 tỷ đồng (-1.1%). Đây là mức giảm không lớn và gần như có thể coi là đi ngang so với 2 quý gần đây. Điều này cho thấy công ty vẫn đang duy trì chính sách đó là tập trung phát triển mảng cho vay và biến mảng cho vay thành mảng đóng góp lớn nhất về lợi nhuận cho công ty. Tuy nhiên con số trên cũng cho thấy mảng cho vay đang có dấu hiệu chững lại và chưa thể bứt lên tiếp được dù trong Q3-2024 công ty đã tiến hành tăng vốn để có cả tiền và dư địa cho vay thêm nhưng con số cho vay vẫn chưa thể cải thiện. (Hình 3)

Chính vì khoản cho vay chưa được đẩy thêm nên tiền phát hành được đã được MBS tạm đẩy vào khoản HTM cũng như ở dạng tiền + tương đương tiền để lấy lãi và chờ cho mảng cho vay các quý tới. Cụ thể hơn diễn biến và tình hình kinh doanh từng mảng của MBS chúng tôi sẽ phân tích rõ hơn trong phần dưới bài viết.

II. Những điểm đáng chú ý về các mảng kinh doanh của MBS

1. Mảng cho vay

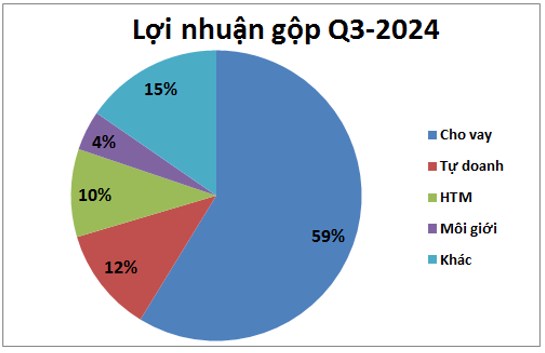

Đây chính là mảng kinh doanh mũi nhọn của MBS và cũng là mảng đóng góp lớn nhất vào lợi nhuận của MBS. Cụ thể tại Q3-2024 mảng cho vay đóng góp tới 59% tỉ trọng về lợi nhuận gộp cho MBS, trong khi tự doanh chỉ là 12%, HTM 10%. Cụ thể như hình 4 dưới:

Điều này cho chúng ta thấy MBS đã tập trung vào mảng cho vay lớn như thế nào và thực tế trong 4 quý gần đây kết quả kinh doanh của MBS cũng đã khởi sắc rất nhiều là nhờ vào sự tăng trưởng mạnh từ mảng cho vay. Tuy nhiên nhìn vào tài sản của mảng cho vay trong 3 quý đầu năm 2024 đã có phần đi ngang sau khi tăng mạnh trong năm 2023. Một phần tới từ tiềm lực cho vay đã gần chạm đỉnh (gần đạt 200% vốn chủ trong các quý trước) và phần lớn tới từ thị trường chung trong 2 quý gần đây diễn biến khá khó khăn về cả thanh khoản cũng như biến động về giá. (Hình 5)

Vì vậy dù trong Q3-2024 MBS đã tiến hành tăng vốn giúp tăng vốn chủ, có thêm tiền cho vay, hạ tỉ lệ cho vay/VCSH xuống nhưng tài sản cho vay vẫn không thể tăng thêm được so với cuối Q2. Theo chúng tôi nguyên nhân chính tới từ nhu cầu vay margin trong Q3 là không cao khi thị trường chung gặp nhiều khó khăn.

Dù công ty vẫn đang duy trì nhiều chính sách như giảm phí giao dịch, miễn phí giao dịch, đơn giản hóa các thủ tục để hỗ trợ cho mảng cho vay nhưng vẫn là khó khăn để tăng trưởng khi thị trường chung chưa tích cực. Với những diễn biến trong giao dịch đầu tháng 10 như hiện tại thì có lẽ Q4 mảng cho vay cũng không tăng được nhiều so với Q3 vừa qua và có thể phải sang 2025 MBS mới tận dụng được nguồn vốn và dư địa có được từ đợt tăng vốn vừa qua. Chúng tôi cho rằng bước đi của MBS vẫn là đúng đắn nhưng sau quá trình tăng ấn tượng thì MBS sẽ có phần chững lại trong 1-2 quý tới trước khi nghĩ tới câu chuyện tăng trưởng mạnh tiếp trong giai đoạn sau.

2. Các mảng kinh doanh khác

3 mảng kinh doanh chính của MBS không có nhiều điều đáng chú ý khi mà công ty gần như tập trung toàn bộ năng lực để đẩy mạnh mảng cho vay trong thời gian qua. Biến động lớn nhất có lẽ là mảng môi giới khi mà công ty có phần “hi sinh” mảng này để đổi lấy lợi nhuận từ mảng cho vay. Hàng loạt các chính sách hỗ trợ khách hàng như miễn phí giao dịch, giảm phí giao dịch được triển khai trong thời gian qua nhằm giúp cạnh tranh thị phần với các công ty khác. Cụ thể từng mảng như sau:

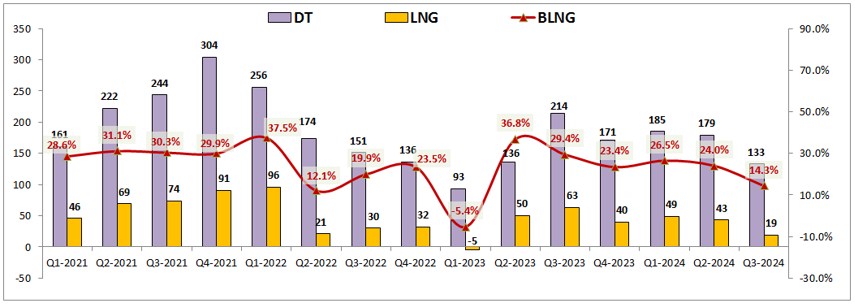

Mảng môi giới: Như đã trình bày ở trên, do công ty áp dụng nhiều chính sách giảm phí và hạ phí giao dịch cùng với đó là thanh khoản thị trường cũng duy trì ở mức thấp trong suốt cả Q3-2024 khiến cho các doanh thu và lợi nhuận gộp mảng môi giới giảm khá nhiều khi chỉ còn 19 tỷ đồng lợi nhuận gộp (quý trước ghi nhận 43 tỷ đồng). (Hình 6)

Tuy nhiên do mức độ đóng góp cho công ty là không lớn nên ảnh hưởng tới kết quả kinh doanh là không đáng kể.

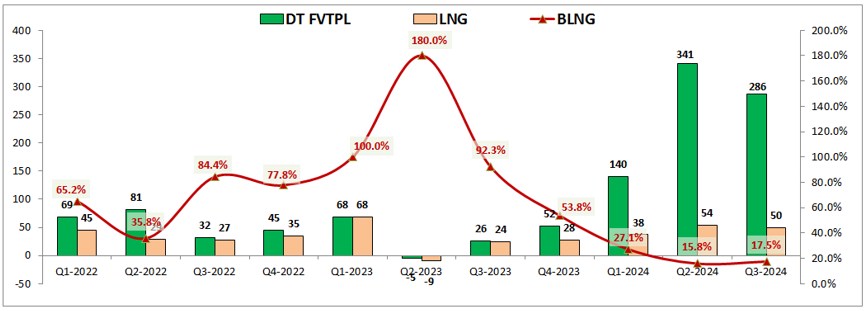

Mảng tự doanh: Đây là mảng tuy có đóng góp lớn doanh thu trong 2 quý gần đây nhưng do biên lợi nhuận gộp thấp nên đóng góp về lợi nhuận cũng là không đáng kể với chỉ khoảng 50 tỷ đồng lợi nhuận gộp. (Hình 7)

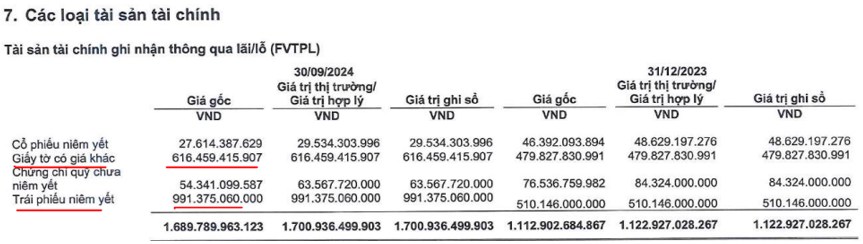

Tài sản chính của mảng tự doanh cũng là các trái phiếu (mới mua thêm trong năm 2024) và giấy tờ có giá nên mức độ ảnh hưởng vào biến động của thị trường cổ phiếu là gần như không đáng kể. (Hình 8)

Mảng HTM: Đây cũng là mảng mang lại lợi nhuận an toàn cho công ty và với việc trong Q3-2024 tài sản HTM tiếp tục tăng sẽ giúp lợi nhuận mảng này tăng thêm trong các quý tới với khoảng 45-50 tỷ đồng lợi nhuận mỗi quý.

III. Tổng kết và định giá

Như vậy với những phân tích ở trên chúng ta có thể thấy MBS đã trải qua giai đoạn 4 quý tăng trưởng nhanh và các quý tới khả năng công ty sẽ chỉ tăng trưởng ở mức 10-15% mỗi quý trước khi có thể tăng trưởng mạnh trở lại khi thị trường tăng mạnh trở lại. Dự kiến sẽ phải sang 2025 mới tới thời điểm đó và quan điểm của chúng tôi là MBS không còn là cơ hội đầu tư tốt trong ngắn hạn 1-2 quý tới mà sẽ có các cổ phiếu chứng khoán khác xứng đáng hơn sẽ xuất hiện trong kỳ BCTC Q3 này. Chi tiết chúng tôi sẽ cập nhật khi có bctc.

Về định giá, hiện MBS đang giao dịch quanh vùng giá 30k/cp tương ứng mức P/B khoảng 2.7 lần. Nếu so với P/B trong quá khứ của công ty chúng ta sẽ thấy mức định giá này là cao hơn khá nhiều nhưng nó cao không phải vô lý khi mà mô hình kinh doanh của công ty đã hướng tới mảng cho vay, mảng ngon nhất của ngành chứng khoán nên định giá được nâng lên là dễ hiểu. Vì thế chúng tôi cho rằng mức giá này là phù hợp với định giá của MBS, không cao nhưng cũng không còn hấp dẫn nên trong quý 4-2024 khả năng cao giá cổ phiếu sẽ đi ngang và tăng nhẹ hướng tới vùng giá 32-35k/cp.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699