M&A hâm nóng thị trường bán lẻ nội địa

Thị trường bán lẻ nội địa được hâm nóng nhờ hàng loạt thương vụ mua bán, sáp nhập (M&A) của Masan và nỗ lực điều chỉnh mô hình của Bách hoá Xanh.

Khuấy động thị trường

Bán lẻ là một trong 4 ngành ghi nhận tổng doanh thu tăng trưởng dương trong Bảng xếp hạng Top 500 Doanh nghiệp tư nhân lớn nhất Việt Nam (VNR500) năm 2021 được công bố cuối tháng 11, trong khi đa số nhóm ngành còn lại đều chứng kiến sự sụt giảm đáng kể. Theo đó, chỉ 2 doanh nghiệp tư nhân bán lẻ có tên trong Top 10 Bảng xếp hạng gồm Công ty cổ phần Tập đoàn Masan và Công ty cổ phần Đầu tư Thế giới Di động.

Trong khi các doanh nghiệp ngoại như Aeon, Lotte…, hay doanh nghiệp bán lẻ có vốn nhà nước như Saigon Co.op “án binh bất động” do ảnh hưởng từ dịch bệnh, thì Masan và Thế giới Di động lại lao nhanh hơn vào tái cấu trúc, bên cạnh đẩy mạnh M&A để có thể nhanh chóng vẽ lại bức tranh thị trường bán lẻ Việt.

Với Bách hóa Xanh - “con gà đẻ trứng vàng” trong tương lai của Thế giới Di động, quá trình cải thiện biên lợi nhuận ròng đang được thực hiện khi vẫn ghi nhận lỗ ở cấp độ công ty. Song tổng doanh thu lũy kế 10 tháng đầu năm nay của chuỗi này tăng 44% so với cùng kỳ năm ngoái, đạt gần 24.600 tỷ đồng. Trong khi chờ Bách hoá Xanh mang lại những đồng lãi đầu tiên, Thế giới Di động đã “đẻ ra” hàng loạt chuỗi bán lẻ khác như TopZone (chuyên bán sản phẩm Apple), BlueJi (bán trang sức), BlueSport (đồ thể thao)…

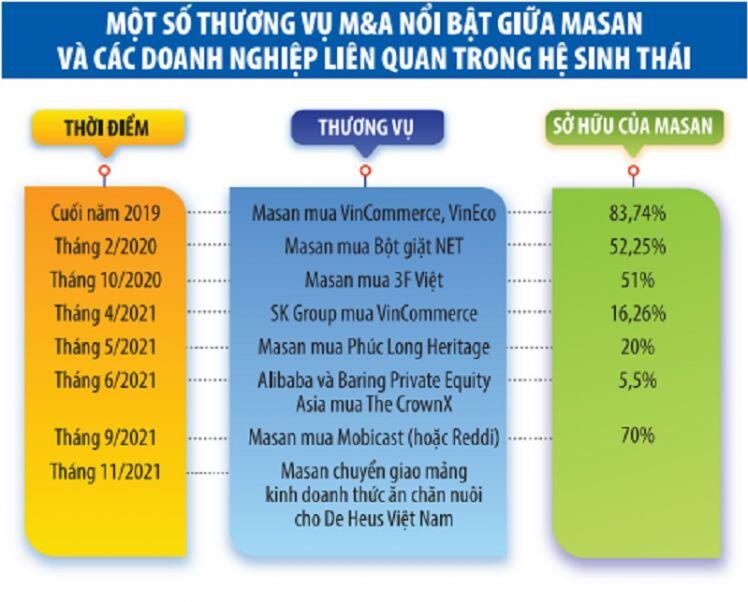

Trong khi đó, với Masan, M&A vẫn là công cụ hữu dụng liên tục được sử dụng. Hai năm trước, khi Masan công bố thương vụ mua lại VinCommerce, không riêng ông Nguyễn Đăng Quang, nhà sáng lập, kiêm Chủ tịch Masan Group, mà hầu hết Ban lãnh đạo Masan đều tin rằng, mọi nhân viên, nhà đầu tư và thị trường sẽ tán thưởng quyết định này.

“Nhưng những gì diễn ra đã ngoài tầm dự đoán… Bước đi chiến lược của Masan đã nhận nhiều phản ứng trái chiều”, ông Quang chia sẻ và cho biết, những người tin tưởng nhất vào Masan đã trở nên lung lay, giá cổ phiếu của tập đoàn này giảm phân nửa chỉ trong một tháng.

Phản ứng dây chuyền trên là có thể hiểu được khi Masan đã tiếp nhận khoản lỗ hơn 100 triệu USD từ VinCommerce, trong khi chưa có nhiều kinh nghiệm vận hành trong lĩnh vực bán lẻ. Thương vụ này làm Masan càng trở nên đa ngành hơn nữa và tiếp tục khắc sâu những nghi ngại là các thương vụ M&A dường như không đạt được các mục tiêu chiến lược và tài chính như mong muốn của mình.

Song với ông Nguyễn Đăng Quang, đây là bước lùi cần thiết để tạo đà cho cú nhảy vọt, bởi VinCommerce chính là nền móng cho hệ sinh thái của Masan. Liên tiếp các thương vụ M&A mà tập đoàn này thực hiện từ đầu năm đến nay là cách Masan bổ sung những mảnh ghép còn thiếu.

Đầu tháng 11/2021, Masan chính thức chuyển giao quyền tiếp quản mảng kinh doanh thức ăn chăn nuôi cho De Heus Việt Nam. Tập đoàn đến từ Hà Lan đảm nhận việc cung ứng 70% thức ăn cho các trang trại của Masan MEATLife với ít nhất 2,8 triệu heo thịt cho các sản phẩm thịt mát và thịt mát chế biến trong 5 năm tới. Số tiền huy động từ thương vụ này sẽ được sử dụng để giảm dư nợ vay của Masan và đầu tư vào sự phát triển mảng thịt lợn mát trong tương lai.

Đây là bước đi nhằm giảm ưu tiên cho các mảng kinh doanh không trực tiếp phục vụ người tiêu dùng của Masan và củng cố mục tiêu tập trung tối đa nguồn lực vào mảng kinh doanh thịt của Tập đoàn, với ước tính doanh thu đạt 200 triệu USD trong năm nay. Đến năm 2025, Masan MEATLife tham vọng nắm 10% thị phần thị trường đạm động vật trị giá 15 tỷ USD tại Việt Nam, đạt biên EBITDA trên 20% với các loại thịt tươi và thịt chế biến.

Masan hâm nóng thị trường bán lẻ nội địa không chỉ nhờ thương vụ nêu trên. Ngày 11/11/2021 chính thức trở thành ngày về “chung một nhà” giữa Masan và SK Group khi công bố ký kết thỏa thuận mua lại cổ phần của The CrownX (TCX) với tổng giá trị tiền mặt là 345 triệu USD. Sau giao dịch, tỷ lệ sở hữu của Masan và SK Group tại The CrownX lần lượt là 85% và 4,9%.

SK Group đặt kỳ vọng vào Masan

Là tập đoàn kinh doanh ở hàng loạt lĩnh vực gồm năng lượng, hóa chất, viễn thông, chất bán dẫn, hậu cần và dịch vụ, SK Group đổ vốn vào Masan từ hơn 4 năm trước. Vào tháng 10/2018, tập đoàn lớn thứ 3 Hàn Quốc chi 470 triệu USD để sở hữu 9,5% cổ phần Masan và đến tháng 4 vừa rồi, họ mua lại xấp xỉ 16,3% vốn VinCommerce với giá trị thương vụ ước tính khoảng 410 triệu USD.

Thương vụ trị giá 470 triệu USD là một phần của động thái mở rộng sự hiện diện của SK Group trong lĩnh vực tiêu dùng, thương mại điện tử đang phát triển mạnh tại các quốc gia trong khu vực Đông Nam Á.

Đúng như Chủ tịch Nguyễn Đăng Quang từng nói, hành trình 2020-2030 của Masan đã bắt đầu với việc sáp nhập VinCommerce để thành lập The CrownX - tập đoàn tiêu dùng - bán lẻ của Việt Nam. Nếu không phải là bước đi đó, có lẽ Masan đã để tương lai của mình rơi vào thế vô cùng thử thách. The CrownX là công ty hợp nhất mảng bán lẻ WinCommerce (trước đây là VinCommerce) và Masan Consumer Holdings.

Sau khi cải thiện lợi nhuận tại WinCommerce và ghi nhận chuỗi bán lẻ này có quý đầu tiên đạt lãi ròng (quý III/2021), ưu tiên trong thời gian tới của Masan là tăng tốc mở rộng mô hình cửa hàng mini.

Chiến lược M&A được Masan liên tục được triển khai trong năm nay cho hệ sinh thái tiêu dùng “Point of Life”. Thông qua công ty thành viên là The Sherpa, tập đoàn này đã thâu tóm 70% cổ phần Công ty cổ phần Mobicast, với tổng giá trị tiền mặt là 295,5 tỷ đồng và chi khoảng 15 triệu USD để mua 20% chuỗi cà phê Phúc Phong.

Hệ sinh thái “Point of Life” sẽ được tích hợp WinMart+ (nhu yếu phẩm), kiosk Phúc Long (trà và cà phê), dược phẩm, Techcombank (tiện ích tài chính) và Mobicast (nhà mạng di động mới) vào một nền tảng khách hàng thân thiết phục vụ hàng trục triệu người.

Khi chia sẻ với KED Global - nhật báo kinh tế Hàn Quốc, một lãnh đạo SK Group đã nhắc về tham vọng cùng Masan đưa WinCommerce phát triển thành một doanh nghiệp đa kênh bao gồm cả thị trường trực tuyến và ngoại tuyến “giống như Alibaba hay Amazon”.

WinCommerce đang vận hành khoảng 2.300 cửa hàng tiện lợi và siêu thị tại Việt Nam, chiếm khoảng 50% thị trường cả nước. Đồng thời, hệ thống các cửa hàng của Masan đang xử lý hơn 1 triệu giao dịch mỗi ngày và con số này được dự đoán sẽ tăng gấp 5-10 lần vào năm 2025.

Năm 2020, doanh thu bán hàng của WinCommerce tăng 30%, lên 1,4 tỷ USD so với năm 2019. Phía SK Group đưa ra dự đoán, con số này sẽ tăng lên 1,8 tỷ USD trong năm nay. Thêm vào đó, định giá của WinCommerce được ước tính còn tăng cao hơn nữa do tốc độ tăng trưởng của thị trường bán lẻ Việt Nam có thể duy trì ổn định ở mức 25% mỗi năm.

“Masan Group là đối tác tối ưu nhất để có được thành công tại thị trường Việt Nam. Chúng tôi hy vọng sẽ có được “quả ngọt” trong ngành bán lẻ đang phát triển này”, ông Park Won-cheol, Giám đốc điều hành Bộ phận Đầu tư của SK Group khu vực Đông Nam Á nói.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận